二世帯住宅の相続税で注意すべきは家の構造? それとも登記方法?

ただし、その条件は時間の経過とともに変わっています。「そんなはずじゃ!」とならないよう、知識をアップデートして対策を講じましょう。

FP事務所ライフブリュー代表

CFP®️認定者、FP技能士1級、証券外務員一種、住宅ローンアドバイザー、終活アドバイザー協会会員

大手電機メーカーで人事労務の仕事に長く従事。社員のキャリアの節目やライフイベントに数多く立ち会うなかで、お金の問題に向き合わなくては解決につながらないと痛感。FP資格取得後はそれらの経験を仕事に活かすとともに、日本FP協会の無料相談室相談員、セミナー講師、執筆活動等を続けている。

「小規模宅地等の特例」とは?

小規模宅地等の特例とは、被相続人(故人)が所有していた居住用宅地など、生計を一にしていた親族が相続した場合に、一定の要件を満たせばその宅地の一定面積までについて、相続税がある割合で減額される取り扱いです。

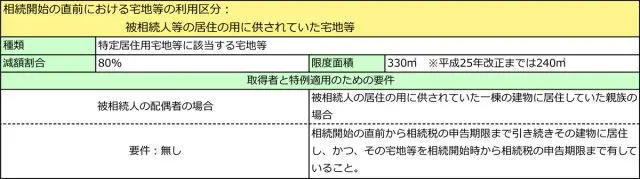

二世帯住宅であれば「特定居住用宅地等」に該当し、減額対象となる宅地等の面積と減額率および該当条件は以下のとおりとなっています。

表1

(国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」(※1)をもとに、筆者作成)

仮に、相続税課税価格が1億円の土地330平方メートルを相続した場合、特例に該当すれば2000万円に減額されるのですから、節税効果が絶大な制度です。

ただ、適用されるための「一定の要件」のうち、二世帯住宅で特に気を付けるべき改正が平成25年(2013年)度に行われているのです。次に見ていきましょう。

特例適用の可否を分けるポイント

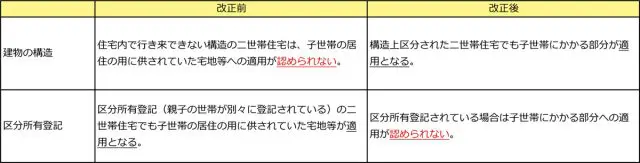

相続時の「建物の構造」と「区分所有登記の有無」の2点に絞って、特例適用条件の改正前後の内容を確認していきます。この場合、同居していた親族とは被相続人の子どもとします。

表2

(国税庁「相続税 相続税のしくみ」(※2)をもとに、筆者作成)

平成25年度は、基礎控除額の引き下げ、最高税率の引き上げなど相続税に関する大きな改正があり話題になりましたが、住んでいる建物の条件に関しても重要な改正があったのです。

ご覧いただいたとおり、取り上げた2点の適用条件の組み合わせが正反対になってしまいました。改正前の相続対策が通用しなくなったのです。

二次相続時の影響が大きい

表1にあるとおり、配偶者への特例適用に条件はないので、平成25年度の改正に関わらず配偶者の居住する部分にかかる宅地面積は80%減の減額対象になります。問題になるのは、同じ一棟の建物に居住していた親族世帯です。

改正前に二世帯住宅を建設した際、相続対策としてリビングを共有したり、“親世帯と行き来できるドア”を設置したりする工夫が行われていました。しかし、登記方法にさほど注意を払う必要はありませんでした。

例えば、区分所有登記している二世帯住宅の1階に居住していた父親に相続(一次相続)が発生し、相続人が母親と子1人だった場合、母親と、内部階段でつながった2階の子世帯両方に特例が適用となり、この住宅の建つ土地全体について限度面積まで80%減額できました。

さて、女性は男性より平均寿命が長い傾向にあります。改正前に終えた一次相続から、次に母親から子への二次相続が発生しはじめています。その際、区分所有登記しているため改正後の条件に当てはまらず、母親から相続する土地に特例が適用できなくなるのです。

仮に、宅地全体の課税価格が1億円、母親と2分の1ずつ相続し、5000万円の宅地を母親から相続する場合を試算すると、特例適用の有無で税額は次のように変わります。

課税価格:5000万円×(1-80%)=1000万円 (1)

基礎控除額:3000万円+600万円×1人=3600万円 (2)

控除額のほうが大きいため相続税は課税されない(注:相続財産が他にない場合)

課税価格:5000万円 (1)

基礎控除額:3000万円+600万円×1人=3600万円 (2)

(1)-(2)=1400万円

1400万円×税率15%-控除50万円=相続税額160万円

この他に相続財産があれば税額は増えるばかりです。「前回と同じで相続税はかからないはず」と油断していると、多額の相続税が発生するので、登記の内容が曖昧な場合は早めの確認をお勧めします。

まとめ

「節税を考えて建てたのに、一棟の中でつながっていてもダメだなんて……」と思う方は少なくないはずです。

回避するには、合併登記への変更が考えられますが、これも方法により贈与税や譲渡所得税その他費用と手間が発生するので一概にベストとはいえません。

区分所有登記のままとして、相続税を支払うほうが負担の軽いこともあります。また、二世帯の建て方によっては「一棟」とみなされないケースもあります。

ただ、被相続人と「生計を一にしていた」場合は、適用される可能性があるので、事前に税理士など専門家に特例適用の可否と税額を調査してもらうのがよいでしょう。

それぞれの世帯に適した準備を、しっかりと進めていただきたいと思います。

出典

(※1)国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

(※2)国税庁「相続税 相続税のしくみ」(平成25年度税制改正、平成26年以降施行されるもの)

執筆者:伊藤秀雄

CFP(R)認定者、ファイナンシャルプランナー技能士1級、第1種証券外務員、終活アドバイザー協会会員、相続アドバイザー。