「我が家は大丈夫」が一番危険? 相続トラブルになりやすいケースとは

相続が『争族』になりやすいケースとはどのようなものか、一例をご紹介します。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

普通の家族が相続を機に険悪に

80代のご両親と50歳前後の子ども2人で、ご両親のどちらかが亡くなられる。相続が発生するタイミングとして、このような家族構成・相続状況もあるでしょう。子は結婚すると多くの場合、両親と同居せず、別々に暮らしていることが多いのも最近の傾向です。

ご両親は地方にお住まいで、子どもは2人とも離れて暮らし、年に数回しか顔を合わさない。兄弟姉妹とは仲は悪くないけれど、最近ではめっきり話をする機会も減っているという方も少なくないと思います。

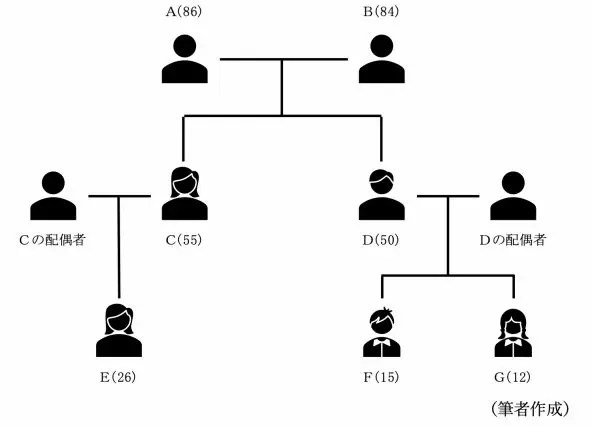

次のような親族構成のご家庭を例に挙げ、どのような相続トラブルがありそうか考えてみます。

Aさん(86歳)、Bさん(84歳)の夫婦。埼玉県在住。Aさんはもともと個人事業主として働いていたが、75歳のときに家業をたたみ、現在は働いていない。Aさん、Bさんの2人の子(Cさん、Dさん)は実家を離れ、別々の家庭を築いている。

Cさん(55歳)はご結婚されており、その子Eさん(26歳、Aさんの孫)は社会人として働いている。Cさんは専業主婦で現在収入はない。Cさんの配偶者は一部上場企業に勤務し年収約1000万円、東京都内にマンションの一室を保有し、家族で暮らしている。

住宅ローンの残債もあり、決して経済的に「楽」というわけではない。時々両親の様子を見に実家を訪ねている。

Dさん(50歳)もご結婚され、2人の子(Aさんの孫、Fさん、Gさん)がいる。Dさんは中小企業で働いており年収約600万円。Dさんの配偶者はパートで働いており年収約150万円。5年前にDさん名義でマイホームを取得し、住宅ローンの返済を続けている。

Aさんの財産はAさん名義の自宅不動産(評価額1500万円)と金融資産(2500万円)。BさんはAさんと同居。Bさん固有の資産として、金融資産500万円がある。

【図表1】

図表1のようなご家庭で、Aさんが亡くなったと想定します。

相続税はかからないが……

Aさんの遺産は不動産(評価額)と金融資産を合わせて4000万円。相続人は配偶者のBさんと2人の子Cさん、Dさんの計3人です。

他の事情を考慮しない場合、法定相続分では、Bさんが2分の1、CさんとDさんは4分の1ずつということになりますので、評価額だけで考えるとBさんが2000万円、Cさん,Dさんはそれぞれ1000万円ということです。

相続税の基礎控除は「3000万円+法定相続人の数×600万円」で計算しますので、今回のケースでは4800万円。Aさんの遺産は4000万円で、基礎控除以下ですので、相続税はかからないのですが……。

実は、AさんはDさんがマイホームを取得するときに、住宅購入資金として500万円を贈与していました。また、その子(Aさんの孫)であるFさん、Gさんに教育資金の一括贈与として、500万円ずつ贈与しています。一方で、Cさんにはこれといった資金提供はしていません。

BさんはAさんが亡くなった後も住み慣れた家に住み続けたいと考えていましたので、不動産をBさんが相続することにはCさん、Dさんとも異論はありません。

しかし、Bさんは今後の生活費のことや、当面は今の家に住みたいと考えているものの、1人での生活が困難になった場合には、施設に入居することなども検討できるよう金融資産も1000万円程度相続したいと考えています。

Cさんとしては、Dさんが受けた住宅取得資金の贈与とFさん、Gさんが受けた教育資金の贈与もあり、これらを考慮した遺産配分を希望しています。

Dさんとしては、過去に住宅資金の贈与や孫への教育資金の贈与を受けているものの、今後も続く住宅ローンの返済資金や、これから本格的になる子どもたちの教育資金のことを考えると多少なりとも金融資産の相続を受けたいと考えています。

それぞれの思いがかみ合わず、姉弟の仲が険悪になってしまいました。

Bさんの要望 自宅1500万円+金融資産1000万円、残りはC、Dで仲良く分けてほしい

Cさんの要望 Bの希望は尊重したうえで、残り1500万円の金融資産については、すでにDさん家が特別受益として住宅取得資金の贈与分500万円とF、Gへの教育資金の贈与分(計1500万円)を受けていることから、1500万円全額をCが相続することとしたい。

Dさんの要望 Bの希望は尊重するが、子どもの教育資金も500万円では十分ではなく、住宅ローンの返済期間もまだまだ長いので、残りの1500万円はCと2分の1ずつ分けたい。

どうすれば良いのか(良かったのか)

法定相続分はあくまでも目安ですので、相続人全員が遺産分割協議を行って合意すれば、分割割合は自由です。Cさん、Dさんともお母さまであるBの希望は尊重することで一致しています。しかし、それぞれの家庭の「住宅ローンの返済」「子どもの教育費」といった経済事情は異なります。

Cさんが東京で生活するための費用や住宅ローンの負担を含めた家計も決して楽ではない、ということも理解できます。Dさんは、世帯収入としてはCさんのほうがDさんよりも多いことから、Cさんの生活が「ぜいたく」に見えたかもしれません。

また、お子さまの住宅ローンもまだまだ残っていることに加え、教育費が今後ますます必要なことから少しでも相続したいと考える気持ちも理解できます。

法的には、AさんがDさんの子F、Gに行った教育資金の一括贈与はF、GがAさんの相続人ではないことから「特別受益」には該当しません。

しかし、CさんとDさんの関係で考えれば、C家、D家としてAさんから受けた贈与であり、この贈与によってDさんの経済的負担を軽減することにつながったことは間違いなく、Cさんとしてはこの贈与分も含めて分割すべきと考えるのもわかります。

Aさんが生前にDさんやその子に対して行った贈与についてCさんにも相応の配慮をするとともに、分割割合についてB、C、Dさんと事前に話す機会を設け、それぞれの希望を理解したうえで「遺言書」を残しておけば、Cさん、Dさんがもめるトラブルは回避できたかもしれません。

Aさんが亡くなってしまった今、Cさん、Dさんとも「Bさんの希望は尊重する」ということでは合意しているので、残りの1500万円と特別受益をどこまで考慮するかが話し合いのポイントになるでしょう。

今回のケースでは相続税は発生しないため、遺産分割の期限があるわけではありませんので、じっくり納得できる分け方を話し合うことになりそうです。

家族の形はさまざま

親子、兄弟姉妹が離れて暮らす間に、当然、それぞれ別の家族関係が形成されています。今回は一般的と思われる家族構成をもとにした「相続税がかかるほどの資産はない」「一見どこにでもありそうな家庭」の事例をご紹介しました。

しかし、家族構成や年齢、資産状況などがまったく同じ人はいません。子が50歳前後に達していてもそのお子さまはすでに成人されている場合もあれば、まだ小さく、今後も教育費がかかる場合もあるでしょう。

相続人となる子が30代、40代でマイホームを取得されていれば50代は多くの場合「住宅ローン」の返済を続けていることになり、家計も決して余裕があるとはいえない場合が少なくありません。

その他にも相続を複雑にする要因は数多く存在します。今回の事例でも、相続人それぞれの事情がそれぞれの要望になり、折り合いがつかなくなりました。仲が良いと思っていても、相続税がかからない相続でももめる可能性があることはおわかりいただけたのではないでしょうか。

第三者が見れば「そのくらい調整できるのでは」と思うようなことでも、当事者になるとそれぞれの家族や事情があり、折り合いがつかなくなることがあります。

今回は触れませんでしたが、この話し合いにCさんの配偶者やDさんの配偶者が加わってしまうとより問題が複雑になる可能性もあります。

相続対策の3つの要素

相続対策と聞くと多くの方が「相続『税』対策」をイメージされます。資産を多くお持ちの方にとっては当然のことですが、相続税対策だけが相続対策ではありません。それ以上に大切なことがあります。

相続対策では、3つの要素があります。

・分割対策

・納税資金対策

・相続税対策

「争族」にならないために最も重要なのは「分割対策」。次に相続税がかかる場合の「納税対策」。そして最後に考えるのが「相続税対策」です。

相続に関するトラブルにはさまざまなものがありますが、「相続でトラブルになりやすいケース」ということでいえば「『うちは大丈夫』と思い込んでいる場合」が最も危険です。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、宅建マイスター(上級宅建士)、上級相続診断士、西山ライフデザイン代表取締役