夫婦間のマイホーム贈与は結婚20年目以降がおすすめ?「贈与税の配偶者控除」はどのくらい節税できる?

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

目次

贈与税の配偶者控除

贈与税の配偶者控除は、婚姻期間が20年以上の夫婦の間でマイホームなど居住用不動産、またはその購入のための金銭の贈与が行われた場合、贈与税について最大2000万円まで控除が受けられ、2000万円までは贈与税がかからないという制度です。

さらに、年間110万円まで贈与税が非課税となる基礎控除も適用されるため、実質的には2110万円まで非課税となります。

贈与税の配偶者控除は正式名称を「夫婦の間で居住用の不動産を贈与したときの配偶者控除」といい、「おしどり贈与」とも呼ばれています。

贈与税の配偶者控除の要件は?

贈与税の配偶者控除の適用を受けるには、主に次の要件を満たすことが必要です。

●婚姻期間20年以上の夫婦間での贈与であること

●配偶者から贈与された財産が居住用不動産であること。または居住用不動産を取得するための金銭であること

●贈与を受けた年の翌年3月15日までに贈与された不動産、または贈与された金銭で取得した不動産に住み、引き続き住み続ける見込みであること

●贈与についての申告をすること

贈与税の配偶者控除はどのくらい節税できる?

では、贈与税の配偶者控除により、どれくらい節税効果が生じるのか簡潔に検証してみましょう。

贈与税の配偶者控除を適用することで、年間の基礎控除110万円と合計して最大2110万円まで贈与税が非課税になります。

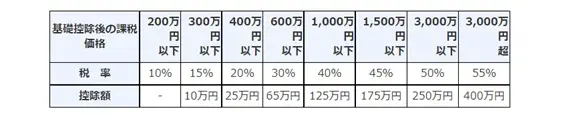

仮に贈与する財産を2110万円とした場合、本来であれば基礎控除を除いた2000万円に対して贈与税(税率50%-控除額250万円)が発生するため、750万円を支払うことになります。

出典:国税庁 No.4408 贈与税の計算と税率(暦年課税)

しかし、贈与税の配偶者控除を使うと贈与税が0円となり、大きく節税することができます。

また、相続の開始前3年以内の贈与については相続財産に組み入れて相続税を計算しますが、贈与税の配偶者控除の対象となった財産は対象外になります。

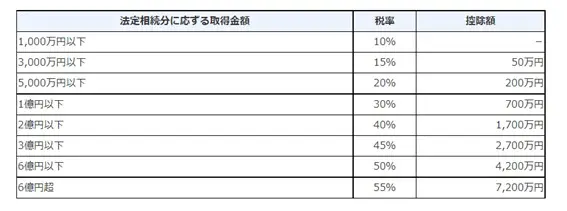

相続税は3000万円以下の場合、税率15%から控除額50万円を差し引いた部分に発生するため、266万円ほど節税できる計算になります。

出典:国税庁 No.4155 相続税の税率

つまり、夫婦間のマイホームの贈与は結婚20年目以降にすることで、一定以上の節税が見込めるものになります。

贈与税の配偶者控除を使わない方が節税になることもある

贈与税の配偶者控除について、状況次第では利用しない方が節税になることがあります。

そもそも配偶者に対しては「配偶者の税額の軽減」という制度があり、下記のいずれか多い方の金額までなら、配偶者が相続や遺贈により取得した財産には相続税がかからないという仕組みとなっているからです。

●1億6000万円

●配偶者の法定相続分相当額

また、贈与によって不動産を取得すると相続の場合は課税されない不動産取得税がかかりますし、不動産の名義変更に伴う登録免許税は相続よりも贈与の方が高額になります(相続は不動産の評価額の1000分の4、贈与は1000分の20です)。

贈与税の配偶者控除は節税対策の1つとはなりますが、状況次第では他の制度を利用した方が大きく節税できる可能性があることも覚えておき、利用を検討する際は節税効果について制度間で比較するようにしてください。

贈与税の配偶者控除は、よく検討した上での利用を

贈与税の配偶者控除は、婚姻期間20年以上の夫婦間でのマイホームの贈与に当たり、贈与税が通常より優遇される制度になります。

しかし、配偶者の税額の軽減を利用した方がいいケースもあるため、マイホームの贈与を考えているのであれば、その他の特例も踏まえた上で検討すると、より上手に節税できるでしょう。

出典

国税庁 No.4408 贈与税の計算と税率(暦年課税)

国税庁 No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

国税庁 No.4155 相続税の税率

国税庁 No.4158 配偶者の税額の軽減

執筆者:柘植輝

行政書士