母の遺品の婚約指輪を弟の妻に形見分け。相続税の申告は必要?

母の遺産の法定相続人は、配偶者(夫)そして子どもとなり、子どもの配偶者には相続の権利はありません。今回のケースのように、母の遺品を弟の妻に形見分けする場合、相続の対象となるのでしょうか?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

相続人の範囲

相続人の範囲は以下のとおり決まっています。もちろん、遺言の内容によっては法定相続人以外の人に財産を託す旨が記載されているケースもあり、その内容は有効です。

■法定相続人の範囲とは?

まず、亡くなった人の配偶者は常に相続人になります。そして亡くなった人に子どもがいた場合は、子どもが第1順位の相続人です。

子どもがいない場合は、亡くなった人の父母もしくは祖父母といった直系尊属が第2順位の相続人です。第2順位の人がいない場合は、亡くなった人の兄弟姉妹が3順位の相続人です。

(出典:国税庁 No.4132 相続人の範囲と法定相続分:※1)

■法定相続人以外でも相続は可能

前述のように、法定相続人以外にも財産を分けることは可能です。ただ、その場合は遺言によって行われます。

そのため、遺言の内容に記載されていない人に対して財産を分けることはできず、もしそうしたい場合は法定相続人がいったん相続し、その後その人に対して財産を贈与するという形になります。

遺言に記載されていたならば相続税の課税対象

もし、母が亡くなる際に「この指輪を息子のお嫁さんにあげてほしい」といった内容の遺言を用意していたならば、それは遺贈となり、相続税の課税対象(※2)です。

■遺贈の場合の相続税

遺贈の場合、その分だけ別に相続税を計算するわけではありません。

相続税の計算は、まず相続財産の評価額総額から基礎控除額「3000万円+(600万円×法定相続人の数)」を差し引き、残った部分について法定相続人が法定相続分で相続したと仮定し、税額を計算します。それで求めた税額を、最終的に実際の相続割合で計算し直します。

その際、法定相続人以外が支払う相続税額には、20%が加算される点に注意が必要です。

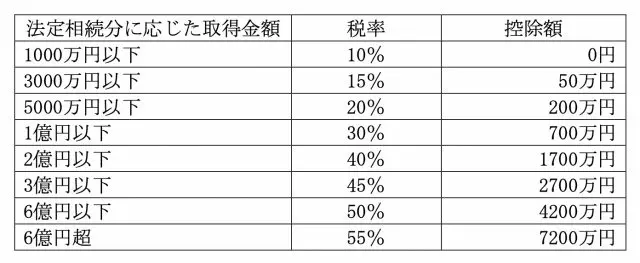

■相続税の税率

相続税の税率は図表1のとおりとなっています。

図表1

(出典:国税庁 No.4155 相続税の税率:※3)

遺言に記載されていない場合は贈与税の対象

遺言に記載されておらず、相続人同士で話し合った結果、弟の妻に形見分けをすることになった場合は、指輪を相続した人から弟の妻に対する贈与となり、贈与税の対象になります。

■贈与税の計算

暦年贈与の場合、基礎控除額である110万円を差し引き、それを超えた額に対して贈与税が課税されます。

そのため、指輪の価値が110万円を超える場合、その超えた部分に対する贈与税率が適用され、最終的に計算された贈与税額を、指輪を受け取った妻が支払わなければなりません。

一般的にこのようなケースであれば「一般贈与財産(兄弟間や夫婦間、親から子(未成年)への贈与)」に該当することから、贈与税額は図表2の税率を当てはめて計算します。

図表2

(出典:国税庁 No.4408 贈与税の計算と税率(暦年課税):※4)

まとめ

遺品の形見分けを行う場合、その内容が、亡くなった人が作成した遺言に基づくものであれば遺贈となり、相続税の課税対象です。

ただし、相続税が発生するのは、相続財産評価額総額が基礎控除額を超えている場合であり、そもそも基礎控除額を超えていなければ相続税は発生しません(税務申告をしないでよいわけではありません)。

また、遺言などで指示されておらず、相続人の想いで法定相続人以外の人に形見分けとして財産を譲る場合は、その財産の評価額によっては、贈与税の課税対象となる可能性があります。

贈与税の税率は相続税よりも高く設定されていることから、遺贈で受け取り、相続税を支払う方が2割加算となった場合でも、贈与税で支払うよりも少なくなるかもしれません。

法定相続人以外の人に対して遺品の形見分けを考えている場合は、その財産の評価額によっては受け取る人にどの税金がどのくらい発生するのかを考え、事前に対策をしておく必要があるといえるでしょう。

出典

(※1)国税庁 タックスアンサー(よくある税の質問)より No.4132 相続人の範囲と法定相続分

(※2)国税庁 タックスアンサー(よくある税の質問)より No.4105 相続税がかかる財産

(※3)国税庁 タックスアンサー(よくある税の質問)より No.4155 相続税の税率

(※4)国税庁 タックスアンサー(よくある税の質問)より No.4408 贈与税の計算と税率(暦年課税)

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員