家族が認知症になったら資産の手続きや管理はどうなる?

生命保険に加入していても、請求できなければ意味がありません。本記事では、認知症発症後の資産管理や発症前の有効な対策などを解説しています。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

認知症発症後は「後見人」が資産の手続き・管理をする

認知症発症は、成年後見制度の法定後見を利用するのが一般的です。成年後見人は、本人に代わり、預貯金等の財産を管理したり、本人の希望や生活の様子等を考慮して必要な福祉サービスや医療が受けられるよう、契約締結や医療費の支払いなどを行ったりします。

法定後見制度は、家庭裁判所(家裁)が成年後見人を選ぶ制度のことです。認知症患者の財産管理などは、家庭裁判所が選んだ後見人が資産管理や契約行為等を引き継ぎます。成年後見制度には法定後見のほか、あらかじめ本人が後見人を決めて家裁が認定する「任意後見」があります。

後見人には特別な資格は要りませんが、弁護士や司法書士といった専門職が選任されやすい傾向にあり、後見人に家族を申し立てても選任されるとは限りません。

成年後見制度には不満の声も多い

成年後見制度には、「使いづらい」など不満の声も多いです。専門職後見人に立て替え払いの精算は認められにくく、資産活用も原則できません。

家族と後見人がもめても基本的に裁判所は交代を認めず、認知症患者本人が亡くなるまで交代できません。また、専門職後見人には月に数万円の費用がかかるのもネックです。

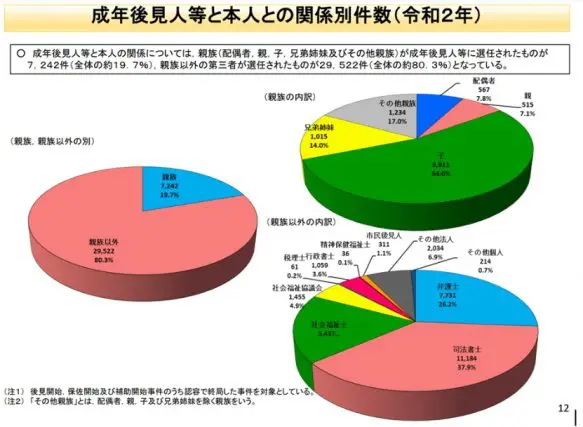

しかし、家裁の専門職への信頼は高く、後見人における専門職の選定率は令和2年度で80.3%と高いままです。

図表1

出典:厚生労働省 成年後見制度の現状

認知症発症前の対策として「家族信託」が注目を浴びている

認知症発症前の対策として、注目を集めているのが「家族信託」です。家族信託では、下記3点を誰にするか決めます。

●委託者=受託者に財産の管理や処分の権限を託す

●受託者=委託者の資産を受益者のために使う

●受益者=委託者の資産を受託者から受ける

例えば、委託者兼受益者が夫、受託者が妻とします。委託者である夫が資産活用で老後資金を豊かにすることを目的にした場合、受託者である妻は夫の財産を活用できます。

資産活用した収益で、受益者(夫)の介護費や生活費を賄うことも可能です。

家族信託利用の流れ4ステップ

家族信託利用の流れは下記の4ステップです。

1. 専門家(弁護士や司法書士など)に相談

2. 信託内容を決め、契約を締結させる(信託の目的、委託者・受託者・受益者を決める)

3. 受託者名義の信託口口座を開設

4. 家族信託を開始(受託者による財産管理・処分が可能に)

家族信託を利用する際は信頼できる専門家に依頼しよう

家族信託を利用する際は、信頼できる専門家に依頼することが大切です。家族信託の契約には法務・税務の高度な知識が必要ですが、知識が不十分な専門家も多数います。

専門家に相談する際は十分な知識や実績があるか、可能な限り調べて依頼するようにしましょう。

生命保険も認知症発症前に対策ができる

生命保険においても、認知症発症前に対策可能です。生命保険金は請求しないと受け取れないため、契約があることさえ分かれば、請求漏れを防げます。

生命保険の認知症対策としては、下記2つの制度を活用できます。

1.家族情報登録制度

2.指定代理請求制度

それぞれ見ていきましょう。

1..家族情報登録制度

家族情報登録制度は、事前に契約した内容を家族が教えてもらえる制度です。

家族情報登録制度に加入するには、契約者の判断能力が十分かつ家族が同意していることが条件となります。ただし、家族が保険金の請求や解約を行うことはできません。

2..指定代理請求制度

指定代理請求制度は、病気やけがで被保険者の判断能力がなくなった際に備えて加入する制度です。

指定代理請求制度では、契約内容の照会だけでなく、保険金請求まで行えます。しかし、解約を行うことはできません。

認知症発症後は「生命保険契約照会制度」を活用しよう

認知症発症後に生命保険に加入しているか知りたい場合、生命保険契約照会制度を活用しましょう。生命保険協会が運営しており、利用料は1回3000円(税込み)です。

契約があった場合に保険会社へ連絡すれば、各社が個別に対応してくれます。なお、利用できるのは法定相続人や3等身以内の親族となっています。

認知症対策を事前にしておくことを心掛けよう

本記事では、認知症発症後の資産管理や発症前の有効な対策などを解説しました。認知症発症後では、資産管理や手続き・保険金請求などを行うのが難しくなります。

認知症対策として、事前に家族信託や保険手続き代行制度に加入しておくことが大切です。万が一のためにも、事前対策を心掛けましょう。

出典

厚生労働省 成年後見制度の現状

一般社団法人生命保険協会 生命保険契約照会制度のご案内

執筆者 : FINANCIAL FIELD編集部