「生前贈与」が廃止? 改正で相続税対策にどんな影響が起きるか解説

本記事では、相続税と贈与税が見直されることで、相続税対策にどのような影響が起きるのかを解説します。

2級ファイナンシャルプランナー

相続税と贈与税が改正される背景

これまで相続税と贈与税については、さまざまな問題点が指摘されてきました。主な問題点は、以下の通りです。

●相続税の課税回避を目的に生前贈与が利用されている

●若年層への資産移転が早い段階で行われていない

どのような問題が生じているのか、詳しく確認していきましょう。

相続税の課税回避を目的に生前贈与が利用されている

贈与税は、相続税の課税回避を目的とした生前贈与を防ぐために、税率が高く設定されています。しかし、贈与額を年間110万円以内に抑えた暦年贈与を行えば、富裕層でも相続税の負担を避けながら、資産の承継が可能です。

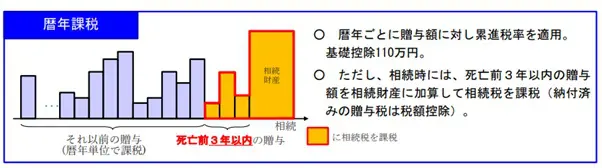

図表1

出典:財務省 第2回 相続税・贈与税に関する専門家会合(2022年10月21日)説明資料

図表1にある通り、死亡前3年以内を除けば、110万円以下の贈与は贈与税がかかりません(この贈与税に加算されない期間を「持ち戻し期間」といいます。現行は3年)。これにより、現行の仕組みを改正する必要があるという見解が示されています。この点が、「生前贈与の廃止か?」と騒がれているゆえんです。

若年層への資産移転が早い段階で行われていない

次に問題点として指摘されているのは、世代間の資産の移転が早期に行われていない点です。

平均寿命の延伸や高齢化が進んだ結果、高齢世代に資産が偏っているだけでなく、相続による資産の世代間移転タイミングもより高齢化してきており、図表2にある通り、若年世代への資産移転が進みにくくなっています。

図表2

出典:財務省 第2回相続税・贈与税に関する専門家会合(2022年10月21日)説明資料

資産の早期移転を通して、経済活動の活性化につなげられないか、政府も模索し続けており、2003年には「相続時精算課税制度」が導入されています。

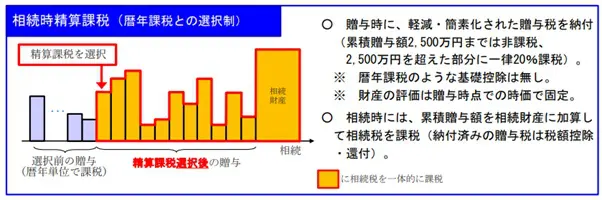

「相続時精算課税制度」とは、累積贈与額が2500万円までは非課税、累積贈与額が2500万円を超えた部分については一律20%課税される制度です。実際に相続事由が発生した際は、図表3のように累積贈与額を相続財産に加算して相続税を計算、課税されます。

図表3

出典:財務省 第2回相続税・贈与税に関する専門家会合(2022年10月21日)説明資料

相続時精算課税制度で贈与をすれば累積贈与額が2500万円までは非課税なので、暦年贈与だと非課税枠は年間110万円だったのに対し、一度に多くの額を非課税で贈与ができます。

住宅の購入や子育てなど一度に多くの額を贈与したい人にはメリットがあります。また、いつかわからない相続時に財産を受け取るよりも、住宅取得や子育てなど資金が必要な時にタイミングよく贈与してもらいたいというニーズにも合った制度です。

なお、暦年贈与と相続時精算課税制度の併用はできず、基礎控除もないため贈与額に関係なく相続時には申告が必要になります。

前述のように、実際に相続事由が発生したら、累積贈与額を相続財産に加算して相続税額を計算することになります。つまり相続時精算課税制度は、早期の大きな額の財産移転を非課税というメリットで促進する一方、税金の支払いを相続発生時に先送りしている、ともいえる制度です。

ここまでで、今回の税制改正の背景を確認してきました。暦年課税の仕組みが相続税の課税回避に使われてしまっている現状や、資産の高齢者への偏在、若年世代への資産移転時期の早期化を図るも効果は十分ではないなど、問題は山積しています。

では、具体的にどの部分が改正される可能性があるのでしょうか。

相続と贈与に関する税制の変更点とは?

相続と贈与に係る税制は、今後より一体化が進む見通しです。政府与党は「令和3年度税制改正大綱」において「相続税と贈与税をより一体的に捉えて課税する」と明記しています。

2023年度の税制改正で、以下の項目が変更される見通しとなりました。

●贈与の持ち戻し期間が3年から7年に延長

●相続時精算課税制度の見直し

現行制度では、死亡から3年前までの贈与に対しては死後に相続した財産と合算して、相続税が課税されます。今回の改正によって、段階的に持ち戻し期間が延長され、2031年1月には7年となる見通しです。

ただし、延長する4年分については、総額100万円まで相続財産には加算しない形で調整するとされました。

相続時精算課税制度は、より利用しやすい制度に変わる見通しです。これまでは、少額の贈与でも申告する必要がありましたが、毎年110万円までの贈与は相続時に申告する必要がなくなります。これにより、資産の早期移転が促進されることが狙いです。

税制変更で、早期の高齢者から若年世代への財産移転を促進

相続税と贈与税が変更となる背景やポイントについて解説しました。今回の改正案は、これまで指摘されていた「相続税の課税回避を目的とした生前贈与の利用」や「資産の移転が遅い」問題への対策を講じたといえます。

資産の移転時期で相続資産が大きく影響しない中立的な制度になることで、今後の相続税対策として、生前贈与や相続時精算課税制度をどう活用するか、あらためて検討が必要になるでしょう。今後の制度変更後の推移に注目が集まります。

出典

内閣府 第2回相続税・贈与税に関する専門家会合(2022年10月21日)説明資料

財務省 令和3年度税制改正大綱

執筆者:川辺拓也

2級ファイナンシャルプランナー