亡くなった母が私名義で「500万円」を遺してくれていました…相続税の対象になりますか?

しかし、名義預金は親の財産として扱われるため、贈与税ではなく相続税の対象になることがあるので注意が必要です。

今回は、親が亡くなった際に、子ども名義でお金を遺していた場合、相続税の対象になるのか、また贈与税として扱われるケースはあるのかについて解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

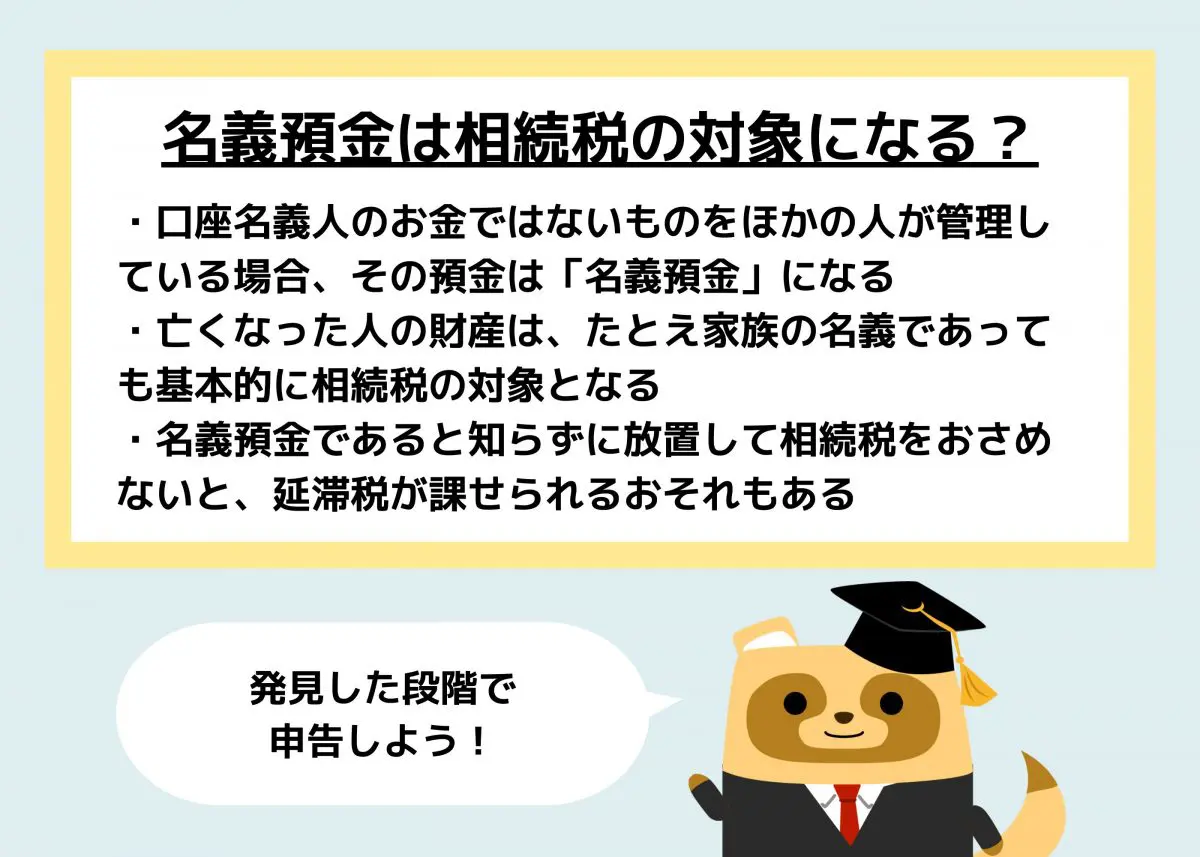

名義預金は相続税の対象になる

国税庁によると、亡くなった人の財産は、たとえ家族の名義であっても基本的に相続税の対象となるとされています。

もし、亡くなった親が、子どもへ口座をゆずる気持ちがあっても、子どもがその口座を自由に使えなかったり、また、贈与されたと認識していなかった場合、その財産は、亡くなった親のものとなります。

したがって、この場合は「名義預金」に該当するため、相続税の対象になるのです。

名義預金であると知らずに放置していると、相続税をおさめていないため、延滞税が課せられるおそれもあるでしょう。

税務署は個人であってもその口座内のお金の動きを把握できるため、申告しないまま放置すると、税金の滞納として指摘される場合があります。親が亡くなったときに、子どもが把握していなかった名義預金を発見した場合は、発見した段階で相続税の申告をしましょう。

子ども名義の口座が相続として扱われた場合と、生前贈与として扱われた場合の違い

親が亡くなったときに遺していた子ども名義の口座は、口座の扱われ方によっては、名義預金となる場合がある一方、生前贈与となる場合もあります。受けとれる金額にも差があるため、注意しましょう。ここでは、親が子ども名義の口座に500万円を遺していた場合を例に解説します。

相続として扱う場合

親が亡くなった時点で、子どもがその口座の存在を知らない場合は、名義預金として扱われます。

名義預金も遺産になるため、口座内のお金は、遺産分割協議にしたがって、相続人で分配します。亡くなった人の財産を相続する人が複数人いる場合は、遺産分割協議を開き、相続人がそろったうえで遺産の配分を相談して決めるのが一般的です。

ただし、遺産分割協議で、ほかの相続人から異論がなければ口座の500万円を名義人がすべて相続できるケースもあります。どちらの場合でも相続税はかかるため、相続した金額に応じた相続税をおさめる必要があります。

生前贈与として扱う場合

生前贈与とは、亡くなる前に特定の人物へ財産を贈ることです。子ども名義の口座に対して生前贈与が成立していれば、その口座は子どもが所有することになります。その際、贈与された金額が110万円以上であれば、110万円を超えた分に対して贈与税が課されます。

そのため、500万円の入金がある口座を贈られた場合、贈与税の対象は390万円です。ただし、18歳以上の子どもへ贈られた財産は、特例贈与財産となります。

特例贈与財産の贈与税率は15%ですが、そのうち10万円は基礎控除の対象となり、控除されます。そのため、500万円の口座を親から受けとった子どもの390万円に対しておさめるべき贈与税額は、48万5000円です。

なお生前贈与を成立させるためには、贈与契約書の作成が必要です。贈与契約書には、誰から誰へ、いつ、どんな財産を、どんな方法で贈与したかを明記します。贈与契約書は、贈与が行われた証明で、贈った側と贈られた側がそれぞれ保有しておくことが必要です。また、贈与されたあとの口座の管理は子ども自身が行います。

亡くなった親が遺した子ども名義の預金を全額受けとるなら、生前贈与を!

親が子ども名義で遺した預金は、相続税の対象となるケースが多いです。とくに、子どもが口座の存在を知らないと、名義預金として扱われ、相続税の対象になります。相続となされた場合は、税金がかかるだけでなく、口座内のお金は相続人で分割相続するケースもあります。しかし、生前贈与が成立していれば、全額受けとれる可能性があります。

親が亡くなる前に、子ども名義の口座を所有しているか、事前に確認しておきましょう。もしそのような口座があった場合は、贈与契約書を作成したあとに口座の管理を名義人本人が行い、受けとった額に対する贈与税を支払いましょう。

出典

国税庁 相続税の仕組みの分かりやすい解説「相続税のあらまし」3.相続税が課される財産 (1)被相続人が亡くなった時点において保有していた所有していた財産

国税庁 タックスアンサー(よくある税の質問)No.4202 相続税の申告のために必要な準備

国税庁 タックスアンサー(よくある税の質問)No.4408 贈与税の計算と税率(暦年課税)

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー