「代償分割」とは? メリットや利用されるケース、相続税の計算方法を解説

例えば、実家を相続したい長男が、その他の兄弟へ法定相続分に相当する代償金を支払って、単独で相続する場合に活用されます。

ただし、手続きには原則として「全相続人の同意」や「代償金」という高額の資金が必要で、相続税の他に「贈与税」や「譲渡所得税」なども考慮しなければなりません。

この記事では、代償分割の意味と手続きおよびメリット・デメリットを解説し、代償金や相続税の計算方法もご紹介します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

目次

代償分割とは?遺産を分割する方法

財産を保有して亡くなると、その財産はなくなった人が遺言書で指定した人(指定相続人)や法律で相続を受けることができるとされている人(法定相続人)へと引き継がれます。この財産などの移転を相続といい、相続によって所有権が移転する対象を遺産もしくは「相続財産」といいます。

遺産が現金や預貯金ならきれいに分割できますが、不動産の場合には、物理的な分割が難しく全く同じ別のものを用意することもできません。そのため、分割しづらい遺産を相続人間で公平に分けられる分割方法が必要になります。

遺産を分割する一般的な方法は主に下記の4つです。

(1)現物分割

(2)換価分割

(3)代償分割

(4)共有分割

それぞれについて解説します。

遺産を分割する方法(1)現物分割

「現物分割」とは、不動産などの遺産を、形を変えずにそのまま分配する分割方法です。

例えば、親と同居する長男が実家をそのまま相続して、預貯金や有価証券などは他の相続人へ分配するような場合です。

現物分割は、今ある不動産や有価証券、高価な絵画や貴金属などをそのまま分配するだけなので、相続手続きが簡単というメリットがあります。しかし、不動産などの遺産ごとに価値が異なったり、それぞれの遺産に対する相続人それぞれの想いがあるため、相続人間で財産に偏りができやすく、感情的にもアンバランスが生じ得て、不公平になりやすい点がデメリットです。

遺産を分割する方法(2)換価分割

「換価分割」は、相続財産の売却金から諸経費を差し引いて残ったお金を相続人へ分配する分割方法です。遠くに実家があり、相続人の誰もが使用する見込みがない場合には、売却してお金を分配する場合があります。

分割しにくい不動産が分割しやすいお金に変わるため、経済的に公平に分割できることがメリットです。しかし、時期や状況により売却金額に波があることや、売却にともなって思い出の残る実家や思い出の品が誰かの手に渡ってしまうので、不動産を失うという点はデメリットです。

遺産を分割する方法(3)代償分割

「代償分割」とは、例えば、不動産などの相続財産を1人の相続人が単独で相続し、他の相続人に法定相続割合などに応じた代償金を支払って精算する分割方法です。長男が実家を単独で相続して他の兄弟には実家の法定相続分に相当する代償金を支払うような場合です。

代償分割は現物分割とは異なり、遺産の経済的な偏りを代償金で精算するため、他の相続人から不満が出づらいことがメリットです。遺産に物理的に分割することが難しい不動産が含まれる場合にはよい方法ですが、高額になりやすい代償金を調達できない場合があるなど、状況によって選択できないことがデメリットです。

遺産を分割する方法(4)共有分割

「共有分割」は、不動産を相続人が共同して相続(共有)する分割方法です。話し合いでは分割方法が決まらない場合に、ひとまず行う妥協案という側面があります。

共有状態の不動産は、賃貸や売買をする場合には共有者全員の同意が必要であり、維持管理や修繕費用は持分に応じて全員が負担しなければなりません。つまり、他の共有者の同意が得られなければ不動産の維持管理も活用もできない不自由な所有方法といえます。そのため、活用できず放置され、固定資産税だけが延々とかかるものの、売却したくても同意が得られないという負のループに陥る場合があるのです。

また、他の車や宝石などについては共有したとしても、実際には誰が保有してどのように使えるのか?などの難しい問題もあります。車の利用方法で揉めてしまったり、宝石を誰が普段から利用するかで揉めたりと、共有することによって相続人間での将来的な不平不満の温床にもなりかねないのです。

代償分割の4つのメリット

4つの分割方法のうち、代償分割についてさらに解説します。代償分割には下記の4つのメリットがあります。

1.公平な遺産分割がしやすい

2.不動産などの遺産を売却せずに保有できる

3.特例を適用すれば相続税が節税できる

4.事業資産や自社株などを集約できる

それぞれについて解説します。

代償分割のメリット1. 公平な遺産分割がしやすい

代償分割は、分割できない遺産を分配する際に、相続人同士の不公平感を減少させる効果があります。

例えば、現物を分割できない遺産である実家の土地建物(時価の評価で2000万円)と預貯金1000万円があったとします。

この遺産を相続できるのが子Aと子Bの二人だとします。その場合、相続財産の合計額は3000万円になりますので、それぞれの相続財産の公平な取り分は1500万円ずつとなります。このような状況で、子Aが実家を子Bが預貯金を相続したとすると、2人の子の相続割合が本来は同じでも、分割できない実家の土地建物を引き継いだ子Aに対して預貯金をもらった子Bは、時価にして1000万円も取り分が少ない(公平な取り分から考えると、子Aは500万円多く、子Bは500万円少なく相続した)ことを不公平に感じるでしょう。

子Aと子Bが所有権持分2分の1ずつで実家を共同相続(共有)する方法もありますが、実家に住むことのない子Bは居住しない実家のために固定資産税を払い続けなければなりません。また、居住する子Aに対して賃貸借契約に基づく賃料を請求する必要があるかもしれません。

さらには、賃貸の家主は入居者が快適に暮らせるように破損や不具合箇所を修繕する義務があり、不動産の賃料収入は給与所得(サラリーマンの給料)とは別に不動産収入に対して所得税がかかり、毎年の確定申告の手間も増えます。

一方で、子Aが実家(2000万円相当)を相続して、預貯金(1000万円)を相続した子Bに対して本来の公平な相続分との差額に相当する500万円を子Bへ支払えば(代償分割)、実家の相続に関する両者の経済的な不公平感はほとんどなくなるでしょう。

このように、代償分割は遺産の価値の相違による経済的な不均衡をなくし、スムーズな遺産の分配を促進する方法なのです。

代償分割のメリット2. 不動産を売却せずに保有できる

代償分割では不動産などの遺産を売却せずそのまま誰かが相続することが前提であり、不動産などを売却せずに保有できるというメリットがあります。

例えば、夫を亡くした配偶者が他の相続人に対して代償金を支払えばその家を単独で相続できるため、夫の死後も住み慣れた家から離れることなく居住し続けられます。

このように、不動産などを売却せずにそのままの状態で単独相続したい場合には、代償分割を選ぶことが大切です。

代償分割のメリット3. 特例を適用すれば相続税が節税できる

代償分割は、例えば、不動産の場合だと、売却せずに相続人のひとりが単独で相続しますが、手元に残した土地に対して「小規模宅地等の特例」という税法上の特別措置が適用できる場合があります。この特例を適用すれば、相続評価額が高額になりやすい土地であっても大幅な節税(土地の評価額が最大80%減額になる。

ただし、相続税の税額の80%減免ではない)ができる可能性があります。これは、土地を売却せずにそのまま相続した場合にしか適用できない節税方法です。

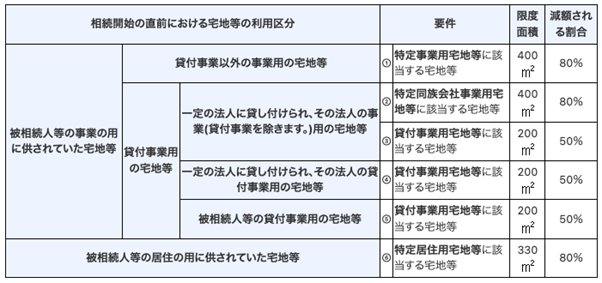

なお、小規模宅地等の特例が適用できる土地の要件は下記の通りです。

<特定事業用宅地等>

故人が生前に事業用として使用していた店舗や工場など(※土地を貸していたような場合を除く)

<特定同族会社事業用宅地等>

故人等が発行済株式の過半数を有する一定の法人の事業に用いていた宅地等(※土地を貸していたような場合を除く)

<貸付事業用宅地等>

故人が生前に他人に貸していた賃貸アパートや駐車場など

<特定居住用宅地等>

故人が生前に住んでいた自宅など

また、土地の用途や広さに応じた相続税評価額の減額割合は、以下の図表1をご参照ください。実家を相続した相続人およびその土地が特例対象に該当する場合には図表1の(6)に該当するため、相続した実家の土地のうち330平米までは相続税の課税価格が80%減額されるのです。

図表1

※国税庁 No.4124ー相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)より引用

【具体例で検証】

小規模宅地等の特例が適用された場合にどれほど相続税が減るのか、具体例で検証します。

【具体例の前提条件】

相続財産は実家の土地と建物のみ(敷地が330㎡未満)

実家の土地のみの課税評価額:5000万円

法定相続人:子ども1人

基礎控除額:3600万円(3000万円+600万円×相続人1人)

【具体例A:特例の適用がない場合】

基礎控除後の課税評価額=5000万円ー3600万円=1400万円

相続税額=1400万円×15%ー50万円=160万円

特例の適用がない場合には、160万円の相続税を支払う必要があります。

一方で、小規模宅地等の特例が適用されると、以下のような計算になります。

【具体例B:特例が適用される場合】

特例適用後の課税評価額=5000万円×20%(80%減額のため)=1000万円

基礎控除後の課税標準額=1000万円-3600万円=0万円

相続税額=0万円(課税標準額が0円になるため)

このように、小規模宅地等の特例を適用しなかった事例Aよりも適用したBは、相続税額にして実に160万円(160万円から0万円へ)も減税されるのです。

なお、上記の具体例Bのように小規模宅地等の特例を適用したことで相続税が0円になった場合も、特例の適用を受けるために税務署への相続税申告が必要になるため、忘れずに行いましょう。

代償分割のメリット4. 事業資産や自社株などを集約できる

実家の事業を引き継ぐ必要がある場合には、故人が事業を行うために所有していた故人名義の不動産を売却すると、その後の事業の継続に差し支えます。

かといって、その事業用不動産を事業の経営に携わらない相続人が持分の一部でも相続してしまうと、事業用不動産の維持管理に関して意見が合わなかったり、不動産の活用について協力が得られなかったりする可能性が生まれ、その後の事業運営が難しくなります。

また、故人が生前に保有していた自社株を複数の相続人へ分配してしまうと、自社株の保有割合は経営権の影響の割合に直結するため、その後の経営方針の意思統一が難しくなって内部分裂してしまう恐れがあります。

会社などで経営者を引き継ぐ場合には、事業運営を安定させるためにも、先代社長が保有していた自社株式や事業用不動産の相続では代償分割によって後継者へ引き継ぐことが望ましい場合が多いです。

代償分割の3つのデメリット

代償分割には下記の3つのデメリットがあります。

1. 多額の代償金が必要になることがある

2. 代償金の算出方法や金額で揉める場合がある

3. 贈与税、所得税が課せられることもある

それぞれについて解説します。

代償分割のデメリット1. 多額の代償金が必要になることがある

代償分割は、不動産などを相続する相続人が他の相続人に対して代償金を支払って、自分の単独相続に納得してもらうことが前提の分割方法です。そのため、不動産などを相続したい者に代償金を支払う金銭的余力(資金調達力)がなければ、代償金が支払えないため代償分割はできないのです。

代償金を融資で調達する場合には、銀行の融資審査では預貯金や有価証券などの金融資産および不動産資産などの保有状況などをも加味して審査します。その他にこれといった資産がなく、高齢で定職がないため継続収入も期待できなければ、融資審査の承認を得るのは難しいでしょう。

また、ローン借入者が融資審査に通る資産状況や収入だったとしても、身内からの住居の購入案件で超低金利の住宅ローンが組める銀行はほとんどないため、一般の不動産担保ローンなどのように、金利が高い融資プランを選択する可能性が高まるのです。

代償分割のデメリット2. 代償金の算出方法や金額で揉める場合がある

代償分割では、例えば、「対象不動産がいくらの評価になるか」によって、他の相続人が受け取れる代償金の金額が変わります。したがって、代償金を支払う側は少しでも評価を下げたいと考え、代償金を受け取る側は少しでも評価を上げたいと考えるため、評価方法や金額で揉めるケースは少なくありません。

<代償分割の不動産評価方法>

不動産の評価方法には以下の図表2の4種類があります。

図表2

| 時価(実勢価格) | ・一般に流通する取引価格 ・その時点の価格を最も忠実に表す価格 |

| 公示地価 | ・国土交通省が毎年3月に発表 ・日本国内の土地価格の基準であり実勢価格に近いとされる |

| 相続税路線価 | ・国税庁が毎年7月に発表 ・相続税や贈与税の算定基準、公示地価の約80%とされる |

| 固定資産税評価額 | ・自治体が3年ごとに発表 ・固定資産税と都市計画税の算定基準、公示地価の約70%とされる |

筆者作成

預貯金や金融資産の評価が時価を基準とするため、不動産においても時価(実勢価格)を基準とするのが原則です。しかし、売却せずに不動産の実勢価格を評価する場合に、評価を依頼する不動産会社によって査定額が異なるのでその選定や、いくつかある評価額のうちどれを採用するかをめぐって、相続人同士が揉めるリスクがあるのです。

代償分割のデメリット3. 贈与税、所得税が課せられることもある

代償分割では、手続き方法によって贈与税や所得税が課税される場合があります。

<譲渡所得税が課税される場合>

譲渡所得税に注意する状況とは、現金ではなく不動産などを代償財産として支払う場合です。

代償財産は現金以外での支払いでも特に問題はありません。しかし、代償財産を相続する相続人が元から所有していた不動産Mを、代償金に代えて他の相続人に交付した場合に、Mの譲渡がもたらす利益に対して譲渡所得税が課税される可能性があるのです。

仮に、その不動産Mを取得した時の価格が1000万円で、代償財産として渡す時の時価が2000万円だった場合には、代償分割の代償金の代わりの不動産Mの譲渡に含み益だった1000万円の利益があると見なされるからです。この場合には、譲渡所得1000万円に対して所有期間や所定の経費を差し引いた価額に対して譲渡所得税が課税されることになります。

<贈与税が課税される場合>

まず大切なのは、代償分割で受け取った代償金に対して、通常なら贈与税が課税されることはありません。

しかし、支払うべき代償金よりも高額な金銭や不動産などを渡した場合には、代償金と移転した財産の差額分に対して贈与税が課税される可能性があります。なお、遺産分割協議で単に偏った相続割合を全相続人が合意するケースはよくありますが、この場合は贈与税が問題になることはありません。しかし、確定した代償金額に対して贈与額が多い場合には、贈与になるという判断です。

また、遺産分割協議書のなかに「代償分割の目的を達成するために、相続人間で金銭などの授受がある」という記載がない場合にも注意が必要です。代償分割を目的とする遺産額調整のためにする贈与なのに、単なる贈与とみなされて財産を受け取った者には受贈額に応じた贈与税が課税される可能性があるのです。そのため、代償分割を含む遺産分割協議をする場合には、必ず「代償分割手続きの一環として財産の移転がある旨」を明記しなければならない点にご注意ください。

代償分割をすべきケース

代償分割をすべきケースは下記の場合です。

●実家で親と同居する子がそのまま住み続ける場合

●親の事業を引き継ぐ子が自社株式を取得する場合

●店舗や事務所などの事業用不動産を相続する場合

●現物分割では公平な相続ができそうにない場合

●財産の取得者に代償金を支払う資金力がある場合

ただし、以上に該当する場合でも代償分割をするほうがよいかの判断を自分でするのは危険です。必ず弁護士や税理士へ相談してから決めるようにしましょう。

代償分割をすべきでないケース

代償分割をすべきでないケースは下記の場合です。

●全ての財産がきれいに分割できて争う余地がない場合

●遺産分割が不均衡でも異議を唱える相続人がいない場合

●遺産分割ですでに揉めていて相続人同士の仲が悪い場合

●不動産の相続を希望する者が代償金を調達できない場合

●全相続人が不動産を処分して現金化したいと考える場合

ただし、以上に該当する場合でも代償分割をするほうが丸く収まる場合があるため、必ず弁護士や税理士へ相談してから決めるようにしましょう。

代償分割を行う4つの手順

代償分割手続きを行う際の4つの手順は下記の通りです。

(1)遺産分割の方法に代償分割を選ぶ

(2)遺産を評価して代償金額を決める

(3)代償分割の遺産分割協議書を作成する

(4)代償金を期日までに対象者へ支払う

それぞれについて解説します。

代償分割を行う手順(1)遺産分割の方法に代償分割を選ぶ

4つの遺産相続の方法「現物分割」、「換価分割」、「代償分割」、「共有分割」から、自分にとってどの方法が安心で、どの方法がデメリットが大きいのかを慎重に判断しましょう。

この場合に、最良の分割方法を検証するには、不動産や税務を中心にさまざまな専門知識が必要になります。また、相続人だけ(相続知識がない人だけ)で相続手続きを進める場合には、自分だけが不利な条件なのではないかと疑心暗鬼になって揉めるケースがあります。

そのため、弁護士や税理士などの専門家がサポートに付いたほうがスムーズで安心感も高まることが多いのです。

なお、このまま実家に住み続けたいなどの希望をもつ相続人がいる場合には、代償分割を検討してみましょう。

代償分割を行う手順(2)遺産を評価して代償金額を決める

不動産の評価方法として「時価(実勢価格)」、「公示地価」、「相続税路線価」、「固定資産税評価額」の4つがありますが、代償分割の不動産査定では「時価(実勢価格)」によるのが原則です。

時価とは、実際に皆さんが不動産などを売買される実勢価格であり、この価格を最も良く把握するのが不動産会社です。そのため、代償分割の準備として不動産価格を査定する際には、複数社の不動産会社に同時に売却査定を依頼して、査定結果を比較検討しましょう。

ただし、遺産分割協議や代償分割の際に用いる不動産の評価方法は、時価(実勢価格)でなくても、相続人の合意で決めれば問題ありません。原則としては「遺産分割時の時価」ですが、相続開始時(被相続人死亡時)の相続税路線価や固定資産税評価額などを使って評価する場合もあります。

なお、代償金額は1円単位まで厳格に分割しなければならないことはなく、多少の偏りがあっても相続人間で合意していれば特に問題はありません。ただし、遺産分割協議書で合意した遺産額よりも多くの遺産の授受があると、受け取った側に贈与税がかかる点には注意が必要です。

参考までに、相続税計算の際には下記の評価指数を用います。

<土地の場合>

相続開始時(被相続人死亡時)の相続税路線価を元に評価額を計算

<建物の場合>

相続開始時(被相続人死亡時)の固定資産評価額

代償分割を行う手順(3)代償分割の遺産分割協議書を作成する

代償分割を選んだ場合、不動産の査定金額から代償金額を計算し、不動産を単独で相続する者が他の相続人へ支払う代償金の調達目途が立てば「相続人間で代償分割を目的とする金銭その他財産の授受がある旨とその価額など」が記載された遺産分割協議書を作成し、その通りに遺産分割を実行します。

遺産分割協議書は、公的なひな形があるわけではなくパソコンで作成しても手書きでも問題ありません。ただし、下記の必要事項の記載漏れがないようにしましょう。

●被相続人の氏名・住所・生年月日および死亡した日

●相続人全員が遺産分割協議に異議なく同意したこと

●全相続財産が特定できる記載(または財産目録の添付)

●代償金の金額や支払期日および支払方法

●相続人全員の氏名住所の自署および実印の押印

なお、必要事項の記載漏れや全相続人の署名捺印が揃わなければ、遺産分割協議書は無効になります。

代償分割を行う手順(4)代償金を期日までに対象者へ支払う

仮に、時価(実勢価格)を選択する場合には、複数の不動産会社から返ってきた売却査定結果を参考に、基準となる不動産価格を設定します。

その不動産を引き継ぐ相続人は、原則として他の相続人の相続割合に応じて代償金額を計算します。そして、代償金を自分以外の相続人へ遺産分割協議書に記載された指定期日内に指定方法で支払えば、代償分割は無事終了です。

スムーズな代償分割のために注意すべきこと

スムーズな代償分割を行うために注意すべき点を解説します。

代償分割における注意点(1)代償金は現金でなく他の財産でもよい

代償金は金銭でなくとも、有価証券や無形資産および別の不動産でも、授受を行う双方が同意していれば構いません。また、代償金の支払いが一括でなく分割で合意した場合でも当事者間では問題になりません。

ただし、分割支払いが滞った場合の対応(裁判所での手続きなど)や、不動産の所有権を移転する時期および納税に関することは、あらかじめ弁護士や司法書士および税理士などと相談して、万一の場合のリスクを事前に把握しておく必要があるでしょう。

代償分割における注意点(2)贈与税もしくは譲渡所得税に注意する

下記の場合の贈与税や譲渡所得税に注意しましょう。

●遺産分割協議書に代償分割による贈与がある旨の記載なく授受された代償金に対する贈与税

●代償金以上の財産の授受があり、財産の額と代償金額の差額に対する受け取った側の贈与税

●代償金に代えて譲渡した不動産の取得時の金額と譲渡時の時価との差額にかかる譲渡所得税

代償分割における注意点(3)生命保険は相続財産ではない

被相続人にかけられた生命保険の保険金は、受取人固有の財産とみなされるため、原則として、遺産分割の対象財産には含みません。したがって、相続人の誰かが被相続人の死亡によって受け取った生命保険金は、相続人間で分配することなく対象となる人1人で全額受け取れます。

ただし、保険金があまりにも高額で相続財産とのバランスが悪く、公平性に欠ける相続だと判断される場合には、保険金額を考慮して相続分を調整する場合があります。

なお、将来の代償分割を想定して親にかけられた保険の受取人を長男にするなど、実家を引き継ぐ者が引き継ぎやすいようにする生命保険を活用した相続対策は、代償分割と相性がよいといえるでしょう。

代償分割の相続税の計算方法

代償分割を行った場合の相続税計算法を、相続税評価額に基づく場合と時価(実勢価格)に基づく場合に分けて解説します。

相続税評価額に基づく代償分割の相続税計算方法

具体例として、相続人が子ども2人の場合で、土地の相続税評価額が5000万円であり、長男が次男へ代償金2500万円を支払ったとします。

<代償金を払った相続人の課税価格>

課税価格=相続税評価額―代償金額

<代償金を受け取った相続人の課税価格>

課税価格=相続税評価額+代償金額

具体例の金額を当てはめた場合の双方の課税価格は下記のようになります。

<長男:代償金を払った相続人の課税価格>

5000万円-2500万円=2500万円

<次男:代償金を受け取った相続人の課税価格>

2500万円

時価(実勢価格)に基づく代償分割の相続税計算方法

不動産の時価(実勢価格)に基づく場合は、下記の式に当てはめて計算します。

<代償金を払った相続人の課税価格>

課税価格=相続税評価額―代償金額×(相続税評価額÷代償分割時の時価)

<代償金を受け取った相続人の課税価格>

課税価格=相続税評価額+代償金額×(相続税評価額÷代償分割時の時価)

代償分割について相続人の意見が合わないなら弁護士に相談しよう

代償分割は不動産などの遺産を公平に分けられる相続方法ですが、不動産の評価方法の選定や金額につき遺産分割協議で全相続人が同意しなければなりません。しかも、不動産を相続する者はその他の相続人に対して、法定相続分に相当する高額の代償金を用達して、期限内に支払わなければなりません。

また、遺産分割の方法や代償分割手続きには細かい要件や判定ルールがあり、間違った方法で手続きを進めてしまうと贈与税や譲渡所得税が課税される恐れがあります。

揉めごとが起こりやすい相続において、不動産や税務の専門知識が必要な遺産分割は、弁護士・司法書士・税理士などの専門家に一任するほうがスムーズに進むことができるでしょう。

出典

国税庁 No.4124ー相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

国税庁 No.4173 代償分割が行われた場合の相続税の課税価格の計算

執筆者:FINANCIAL FIELD編集部