【相続人なし】総資産額1億円の、独り身の親戚がいます。もし亡くなった場合、相続はどうなるのでしょうか?

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

亡くなった人の財産を相続する法定相続人

まずは、民法で定められている「法定相続人」について確認します。法定相続人とは相続人になれる人のことで、被相続人(亡くなった人)の配偶者と一定の範囲の親族が対象となります。配偶者がいる場合、その配偶者は必ず相続人となります。そして、その他の親族の相続順位は図表1のように決まっています。先の順位の人がいる場合、後の順位の人は相続人になれません。

【図表1】

| 第1順位 | 被相続人の子ども(すでに亡くなっている場合は孫) |

| 第2順位 | 被相続人の父母(すでに亡くなっている場合は祖父母) |

| 第3順位 | 被相続人の兄弟姉妹(すでに亡くなっている場合は甥姪) |

例えば、被相続人に配偶者と子どもがいる場合、配偶者と子どもは一緒に遺産を相続することになり、被相続人の父母や兄弟は相続の対象になりません。

なお、法定相続人となる配偶者は、婚姻届が提出されている婚姻関係にある人のことです。内縁や事実婚といった場合や、離婚した元の配偶者は、法定相続人とは認められません。また、養子は第1順位の法定相続人になります。

代襲相続

第1順位の子どもがすでに亡くなっていて、その子どもに孫がいる場合は、その孫が法定相続人になります。これを「代襲相続」といいます。その孫も亡くなっていて、ひ孫がいる場合は、ひ孫が法定相続人になる、というように何代にもわたり再代襲ができます。

また、第3順位である兄弟がすでに亡くなっている場合、甥や姪が代襲相続で法定相続人になります。ただし、兄弟の場合、代襲相続ができるのは甥や姪までとなり、再代襲はありません。

なお、第2順位の父母がすでに亡くなっていて祖父母が存命の場合は、祖父母が第2順位としての法定相続人になりますが、これは代襲相続に当たりません。民法では、第2順位の相続人は「直系尊属」と定められています。父母がすでに亡くなっていて祖父母が法定相続人になっても、それは「直系尊属」として相続人になったのであり、代襲相続人になったわけではありません。

法定相続人が遺産をもらえる割合

法定相続人が相続できる遺産の割合のことを「相続分」といい、これは民法で図表2のように定められています。

【図表2】

| 法定相続人 | 相続分 |

|---|---|

| 配偶者のみ | 遺産の全てを相続 |

| 配偶者+子または孫(第1順位) | 配偶者 1/2 子または孫 1/2 |

| 配偶者+父母(第2順位) | 配偶者 2/3 父母 1/3 |

| 配偶者+兄弟姉妹(第3順位) | 配偶者 3/4 兄弟姉妹 1/4 |

例えば、配偶者と複数人の子がいる場合、配偶者の相続分は遺産の1/2となり、残りの1/2 を複数人の子で分け合うことになります。

相続税は法定相続人の人数を基準に計算される

相続される遺産には相続税がかかります。この相続税を計算する際には「基礎控除」というものが適用され、法定相続人の人数に応じて控除額が決まります。

| 基礎控除の計算式 | 3000万円+600万円×法定相続人の人数 |

例えば、法定相続人が3人いる場合の基礎控除額は、3000万円+600万円×3=4800万円となります。相続税は、遺産総額から非課税財産や債務などを引いた「正味の遺産額」からこの基礎控除額を引いた「課税遺産総額」に対して、取得金額に応じた税率を掛けた額となります。

また「法定相続人」は、相続放棄の有無に関係なく、民法で定義された元々の相続人です。一方で、「相続人」は相続の権利を放棄した人を除き、実際に決まった相続の権利を持つ人です。法定相続人のなかで相続の放棄がなければ、相続人と法定相続人は同じ人数になります。ただし相続放棄があると、法定相続人と相続人が変わり、人数も変わることがあるため、相続税額の計算には注意が必要です。

独り身の人の相続

被相続人が独り身といっても、被相続人に配偶者がいないだけの場合と、配偶者はじめ法定相続人になりうる人がいない場合の、2つのケースがあるかと思います。

配偶者がいないだけの場合

配偶者のいない独り身の人(離婚や死別を含む)でも、子ども(元配偶者が引き取った子、未婚の子、認知した子も含む)や父母、兄弟といった法定相続人になりうる人がいれば、それらの法定相続人に遺産を相続する権利があります。

配偶者がいない場合、先の順位に該当する人が相続をすることになります。この場合の相続割合は、同順位の法定相続人の数で等分します。

例えば、子どもや父母といった、第1順位と第2順位に該当する法定相続人がおらず、第3順位である兄弟が2人いる場合、その兄弟が1/2ずつの割合で相続をします。

ここでは、正味の遺産額1億円を兄弟2人が相続するときの相続税を計算してみます。

基礎控除額は3000万円+600万円×2(法定相続人の人数)=4200万円となり、課税遺産総額は、正味の遺産額1億円から基礎控除額4200万円を引いた5800万円となります。そして、2人の兄弟の、法定相続分に応じるそれぞれの取得金額は、課税遺産総額の1/2である、2900万円ずつとなります。

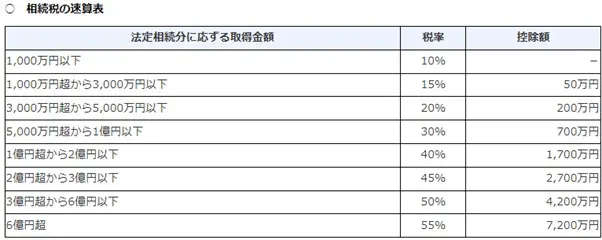

相続税の速算表に当てはめると、兄弟2人のそれぞれの相続税額は以下のとおりとなり、正味の遺産額1億円に対する相続税の総額は、385万円+385万円=770万円となります。

法定相続分に応じる取得金額(兄) 2900万円×15%-50万円=385万円

法定相続分に応じる取得金額(弟) 2900万円×15%-50万円=385万円

【図表3】

出典)国税庁 No.4155 相続税の税率

法定相続人がいない場合

法定相続人がいない独り身の人の場合は、遺産は「相続財産清算人」によって精算されます。

法定相続人がいない被相続人の遺産を清算する相続財産清算人は、利害関係者や検察官が家庭裁判所に申し立てを行い、選任されます。「利害関係者」とは図表4のような人です。

【図表4】

| 債権者 | 被相続人にお金を貸していた人や賃貸住宅を貸していた家主など |

| 特定受遺者 | 遺言により指定された遺産を受け取る人 |

| 特別縁故者 | 被相続人の介護など世話をしていた人や、生計を同じくしていた人など |

相続財産清算人が選任されると官報で公告され、一定期間を過ぎても相続人が名乗り出ない場合は、債権者や特定受遺者に対して遺産が分配されます。そして、債権者や特定受遺者に分配後、残った遺産があれば、特別縁故者は遺産を引き継ぐことができます。

また、債権者、特定受遺者、特別縁故者がいない場合や、これらの人に遺産が分配されてもなお余った場合は、遺産は相続財産清算人によって国庫に納められます。

まとめ

相続手続きは、死後に自分ですることはできません。法定相続人がいればその人に頼んでおくことができますが、法定相続人がいない場合は、親戚や親しい人などに頼むことになるかと思います。

独り身の人であれば、相続の手続きをしてくれる人に、生前の意思が伝わるよう、遺書を残すなどの対策をしておくようにしましょう。

出典

国税庁 No.4132 相続人の範囲と法定相続分

国税庁 No.4155 相続税の税率

執筆者:小山英斗

CFP(日本FP協会認定会員)