相続のキホン(9)相続対策は二次相続まで考える

事前に準備をしていないまま、急に訪れることがあるのも「相続」。元気なうちからもしもの時に備えて対策しておくことをお勧めします。「相続対策は二次相続まで考えることが必要」といわれます。二次相続とは何か、二次相続まで考えることでどんな効果があるかを考えます。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

目次

二次相続とは

ある方がお亡くなりになり、相続を受けた方がお亡くなりになられた時、最初の相続を一次相続、後の相続を二次相続といいます。

多くの家庭で発生する典型的な例としては、ご夫婦のどちらかがお亡くなりになる時が一次相続、遺された配偶者がお亡くなりになる時が二次相続です。一次相続が終わり、しばらくしてから発生する二次相続で再度相続税がかかる場合があります。

これまでもお伝えしてきたとおり、相続対策を検討するうえで、最も重要なのは「円満に次世代に資産を継承すること」です。

相続税の節税対策を気にするあまり、相続人の希望や気持ちを軽視し、もめてしまうのは本末転倒。そうならないためにも遺産分割方法の検討が重要であり、多少税金を払っても円満に分割できる方法を検討すべきでしょう。

それぞれの夫婦にさまざまなご意向があるでしょうが、残った財産はいずれすべて、お子さまの世代に引き継ぐことを想定されている場合が多いでしょう。

家業を営まれているなど、さまざまな事情でお子さま同士での分割割合が違うことはあるかもしれませんが、少しでも多くの財産をお子さまに残したいとお考えの方が多いと思います。

夫婦からお子さまの世代に最終的にすべての資産が円満に移転されるのであれば、支払う相続税は少ないほうが、より多くの資産がお子さまに引き継げることになるはずです。

ところが、全ての資産をお子さまに残すという結果は同じでも、一次相続の時の分割の仕方で支払う相続税の総額が変わってくることがあります。ですので、夫婦が健在のうちから「どう分けるのが、あとあと有利になるか」を検討しておく必要があるのです。

二次相続を検討する際のポイント

二次相続の時、一次相続の時と大きく違う点があります。

・法定相続人が一人減る

・配偶者の税額軽減が使えない

大きな違いはこの2点です。これまでのコラムでも伝えしましたが、法定相続人が減ることによって、基礎控除は「3000万円+600万円×法定相続人の数」ですので、単純に600万円減少します。生命保険金や死亡退職金等はそれぞれ、「法定相続人の数×500万円」の非課税枠がありますので、単純にそれぞれ500万円減少します。

また、法定相続人が減ることによって、一人当たりが相続によって取得する財産額が増加し、相続税がかかる場合の税額も上がる傾向になります。

特に二次相続まで考えておく必要があるケース

細かくシミュレーションしていくと大きな差が出てくることがわかります。特に二次相続まで考えておかなければいけないケースは、

・配偶者も資産を保有している場合

・お子さまが一人しかいない場合

などです。それぞれに例を挙げてみてみましょう。配偶者が相続する財産には「配偶者の税額軽減の特例」が使えます。

これにより、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額1億6000万円、あるいは配偶者の法定相続分相当額の金額のどちらか多い金額までは、配偶者に相続税はかかりません(もちろん、この制度の対象となる財産には、仮装または隠蔽されていたものは含まれません)。

このため、一次相続で配偶者が相続する分に関しては税金がかからないケースが多く、一次相続で税額を圧縮する際には大きな効果があります。しかし、二次相続まで考えた場合、配偶者の税額軽減を活用するのが有利とは限らない場合も出てきます。

例えば、配偶者もご自身で資産をお持ちのケースで、一次相続時に配偶者も法定相続分どおりに相続したとします。二次相続時には配偶者の税額軽減はありませんので、一次相続で取得した資産に、配偶者が持っていた資産を加えた合計が相続税評価の対象となる資産です。

このような場合、二次相続まで考えたシミュレーションが必要になります(ここに挙げるケースでは相似相続控除や小規模宅地等の特例は考慮していません)。

モデルケース1:配偶者にも資産がある場合

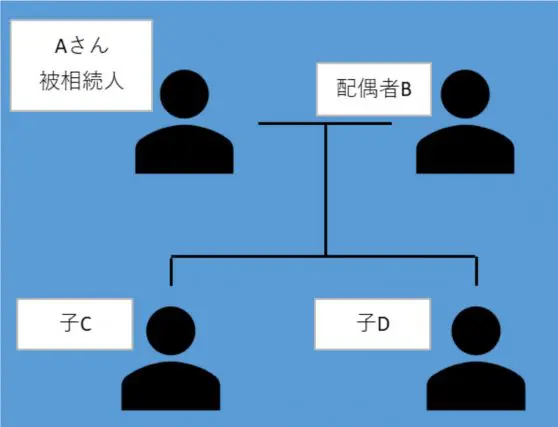

一次相続でAさんが亡くなったとします。

Aさんは1億5000万の資産をお持ちでした。法定相続分どおりに相続した場合、配偶者Bが2分の1、子C、Dはそれぞれ4分の1ずつ相続することとなります。

相続税の総額を計算すると配偶者は税額軽減を受け、子が相続する分だけに相続税がかかりますので、合計で747万5000円です。一次相続で配偶者Bは1億5000万円の2分の1、7500万円の遺産を取得することになります。

A(被相続人)の資産:1億5000万円

相続人:配偶者B、子C、Dの3人

基礎控除:3000万円+600万円×3人=4800万円

基礎控除後の課税価格:1億5000万円-4800万円=1億200万円

<相続税の総額の計算>

B:法定相続分1/2、1億200万円×1/2=5100万円

5100万円×税率30%-700万円=830万円

C、D:法定相続分1/4、1億200万円×1/4=2550万円

2550万円×税率15%-50万円=332万5000円

相続税の総額:830万円+332万5000円+332万5000円=1495万円

Bの納税額:0円(配偶者の税額軽減による)

C、Dの納税額:1495万円×1/4=373万7500円

実際の納税額:373万7500円+373万7500円=747万5000円

のちにBさんが亡くなり、二次相続が発生しました。

相続人は子C、Dの2人。BさんはAさんの相続で取得した資産以外に5000万円の資産をお持ちだったとします。Bさんの遺産は5000万円に一次相続で取得した7500万円を合わせて1億2500万円。この場合の二次相続での相続税額は1260万円となり、一次相続と二次相続で支払う相続税の総額は2007万5000円です。

B(被相続人)の資産:1億2500万円(うち一次相続での取得額7500万円)

相続人:子C、Dの2人

基礎控除:3000万円+600万円×2人=4200万円

基礎控除後の課税価格:1億2500万円-4200万円=8300万円

<相続税の総額の計算>

C、D:法定相続分1/2、8300万円×1/2=4150万円

4150万円×税率25%-200万円=630万円

相続税の総額:630万円+630万円=1260万円

一次相続と二次相続で支払う相続税の計:747万5000円+1260万円=2007万5000円

では、もし一次相続で配偶者Bは5000万円の資産があるのでAさんからの遺産相続は受けず、子CとDで2分の1ずつ相続したとするとどうでしょう。

一次相続で配偶者は遺産を取得しませんので、配偶者の税額軽減は使えず、C、Dの合計で1495万円の相続税を収めることになります。二次相続でのBさんの遺産額は5000万円、基礎控除は4200万円ですので、課税価格は800万円。二次相続で納める相続税額はC、Dの合計で80万円となります。

一次相続で支払った税額との合計は1575万円。一次相続で法定相続分どおりに相続した場合と比べると、納付する相続税額は432万5000円も少なくなります。

Bさん(被相続人)の資産:5000万円(一次相続での取得額0円)

相続人:子C、Dの2人

基礎控除:3000万円+600万円×2人=4200万円

基礎控除後の課税価格:5000万円-4200万円=800万円

相続税の総額:C、D法定相続分1/2、800万円×1/2=400万円

400万円×税率10%=40万円

相続税の総額:40万円+40万円=80万円

一次相続と二次相続で支払う相続税の計:1495万円+80万円=1575万円

一次相続で法定相続分どおりに相続した場合との差額:432万5000円

モデルケース2:お子さまが一人の場合

もうひとつ、例を挙げます。

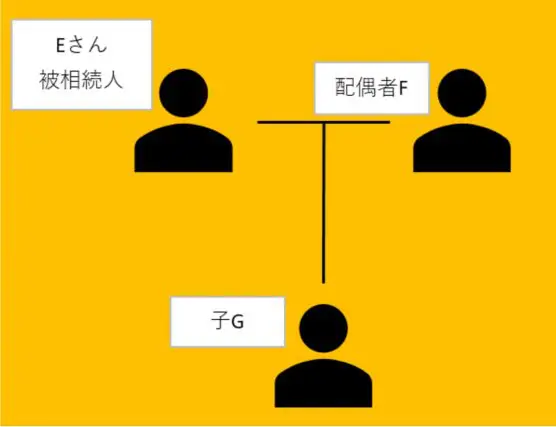

最近は、少子化傾向も強まり、お子さまが一人というケースは珍しくありません。これからますますこうしたケースは増えるでしょう。Eさんが亡くなると、Fさんが亡くなった時の二次相続では相続人は子のGさんだけです。配偶者の税額軽減も使えませんので、場合によってはGさんの相続税負担はさらに大きくなります。

先程のケースのように、配偶者Fにも5000万円の資産があった場合、細かい計算は割愛しますが、法定相続分どおりに相続した場合と、一次相続ですべてを子Gが相続した場合とでは収める相続税の総額の差は890万円にもなります。

<一次相続での相続税額>

法定相続分どおりの場合:F 0円、G 920万円

Gが全て相続した場合:G 1840万円

<Gが5000万円の資産をお持ちだった場合の二次相続発生時の遺産総額>

一次相続で法定相続分どおりに相続した場合:7500万円+5000万円=1億2500万円

一次相続でGがすべて相続した場合:5000万円

<二次相続での相続税額>

一次相続で法定相続分どおりに相続した場合:1970万円

一次相続でGがすべて相続した場合:160万円

<一次相続と二次相続で支払う相続税の計>

一次相続で法定相続分どおりに相続した場合:2890万円

一次相続でGがすべて相続した場合:2000万円(差額890万円)

ひとりっ子の家庭での相続は、遺産分割でもめるようなことはないでしょうが、資産状況によっては、別の悩みを抱える可能性があるのです。

二次相続を考慮した一次相続

法定相続分どおりに相続することが必ずしも有利とは限らないことはご理解いただけたと思います。二次相続まで考えた一次相続では

・夫婦のどちらが先になくなるかわからない

・一次相続の後、二次相続が発生するまでの期間がわからない

といった不確定要素もあります。

また、

・一次相続での相続税評価額が二次相続発生時と同じとは限らない

・一次相続でどのような配分、分け方が最も有利かは細かいシミュレーションが必要

ということも悩ましいところです。「女房より先に俺は逝くから」と心に決めておられる方がときどきいらっしゃいます。しかし、将来どうなるかは神のみぞ知る……です。

まとめ

夫婦のいずれかが亡くなったとき、遺された親族は悲しみに暮れ、故人をしのび、しばらくは最低限必要な手続きに追われ、遺産の分割は「申告期限までには」と後回しにしてしまうケースはよく見受けられます。

相続税の申告・納付の期限は「相続人が相続の発生を知った日の翌日から10カ月」。時間があるようでその時が訪れるとあっという間に時間が過ぎ、相続税の申告納付期限が近づいてきます。

一次相続で最も相続税が少なくて済む分割方法を選択したとしても、二次相続で支払う相続税額が多くなってしまうと、総額では損をする可能性があります。相続税の申告・納付期限が近づき、取り急ぎその時の相続税額を抑えることだけを意識してしまうと、あとで「あの時こうしておけばよかった」ということにもなりかねません。

いずれは子の世代にすべての財産を継承するならば、支払う相続税は少ないに越したことはありません。二次相続まで含めた検討を行うためにはそれぞれのケースで、どう分割するのが有利なのかも考える必要が出てきます。

詳細な税額の計算などは資産税に強い税理士に相談する必要がありますが、ざっくりとしたシミュレーションや考え方を知りたいならば、必ずしも税理士に頼る必要はありません。ただし、あくまでも「円満に次世代に資産を継承できる」ことが最優先です。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役