生命保険の税金ってどうなっているの?

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

払込保険料と所得控除について

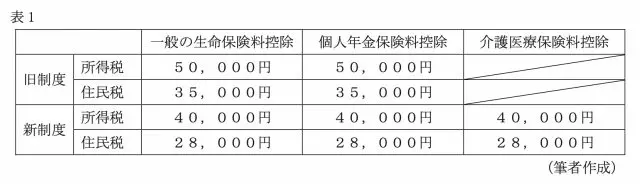

生命保険の保険料を支払うと、所得税や住民税を算出する際の所得控除を受けることができます。生命保険料の控除は、2011年12月31日以前に締結した契約(旧制度)と、2012年1月1日以降に締結した契約(新制度)によって区分や控除額が異なります(表1)。

<一般の生命保険料控除>

生存または死亡に起因して、一定額の保険金等が支払われる保険契約に係る保険料

例:定期保険・終身保険・変額個人年金保険等

<個人年金保険料控除>

年金を給付する保険契約のうち、下記の5つの要件をすべて満たしている保険料

1. 年金受取人が契約者または配偶者のいずれか

2. 年金受取人と被保険者が同一人である

3. 保険料の支払期間が10年以上で定期払い

4. 確定年金や有期年金の場合、年金受取開始年齢が60歳以降で年金受取期間が10年以上

5. 税制適格特約が付加されている

<介護医療保険料控除>

2012年以降契約した疾病等により保険金等が支払われる保険契約のうち、医療費の支払い事由によって保険金等が支払われる保険契約に係る保険料

例:医療保険・介護保険・所得補償保険等

また、主契約に特約を付加した場合は、特約の種類によって控除の区分が変わります。例えば、定期保険は上記のとおり「一般の生命保険料控除」に該当しますが、特約で通院特約を付加したのであれば「介護医療保険料控除」に該当してきます。

保険金にかかる税金は?

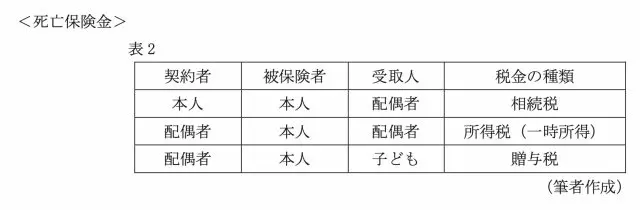

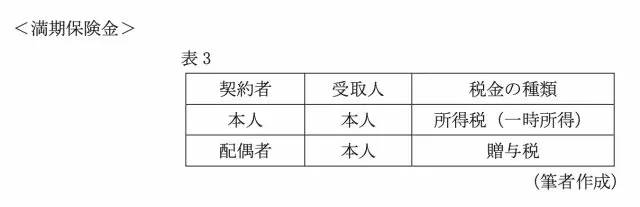

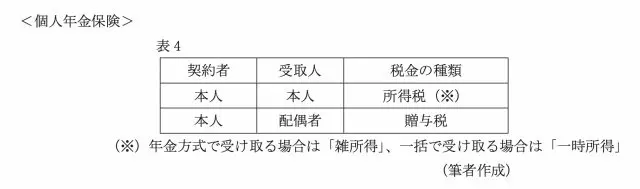

保険金は相続税、贈与税、所得税のいずれかの税金が対象ですが、それぞれどのような場合にかかってくるのか見てみましょう。

非課税となる保険金もある

保険金を受け取った場合でも非課税となる保険金や給付金があります。

なぜなら、所得税法施行令第30条(非課税とされる保険金、損害賠償金等)に、「損害保険契約に基づく保険金および生命保険契約に基づく給付金で、身体の傷害に基因して支払を受けるもの並びに心身に加えられた損害につき支払を受ける慰謝料その他の損害賠償金」は非課税になるとされています。

非課税になる給付金の例としては、高度障害保険金・三大疾病保険金・就業不能給付金・入院給付金・手術給付金・リビング・ニーズ特約保険金等が対象です。

ただし、非課税で受け取った給付金が相続財産として遺族に引き継がれるような場合には、相続税の課税対象となることもあるので注意が必要です。また、生存給付金や健康祝い金などについては、受け取った年の「一時所得」となり、1年間に50万円を超えた分の1/2が所得となり課税されます。

受取時の税金に注意しよう

生活しているうえで保険金をもらう場合、けがや病気等で非課税の保険金である場合が多いかと思います。しかし、上記で述べたように死亡保険金や満期保険金、個人年金保険の場合は課税対象となるので注意が必要です。

執筆者:田久保誠

田久保誠行政書士事務所代表