保険の見直し、ちょっと待った! 不要な保険の見分け方を解説

しかし、金融機関や保険代理店のセールストークに惑わされることなく、自分にとって個々の保険が必要かどうか判断するにはどうしたらよいのでしょうか。

今回は、保険が必要かどうかを慎重に判断するべき理由について、生命保険、医療保険(がん保険)、就業不能保険、個人年金保険の4つに焦点を当てて解説します。

2級ファイナンシャルプランニング技能士・証券外務員一種

2級ファイナンシャル・プランニング技能士

証券外務員一種

お金は生活するうえでなくてはならないものですが、単なる道具にすぎません。

「資産を貯める・増やす」の先を一緒に考えていきましょう。

●個人投資家として実体験に基づくアドバイスを行う

●お金との適切な「距離感」を保つ

●独立支援にも強い

●独身、一人暮らしの家計管理が得意

生命保険の必要性が低いケースとは?

文部科学省や日本政策金融公庫の調査結果によると、大学卒業までの教育費は最低でも1000万円かかります。一家の大黒柱として配偶者や子どもを養っている場合には、生命保険によってもしものリスクに備えるという選択肢は確かに有効でしょう。

一方で、収入の規模に目立った差がない共働き夫婦や子どものいない夫婦、独身世帯は、生命保険への加入については慎重に判断した方がよいかもしれません。どうしても不安という場合には、一般的に一時払いに比べ安価な掛け捨ての生命保険に加入するという手もあります。

医療保険(がん保険)

それでは医療保険、がん保険が自分にとって必要かどうか、どのように判断すればよいのでしょうか。

ここで大切なのは、国民健康保険や会社の健康保険、そして高額療養費制度によって、将来的なリスクがどこまでカバーされているかを理解することです。

まず、国民健康保険や会社の健康保険の保険証を病院に持参すれば、6歳から70歳までなら医療費は誰でも3割負担です。

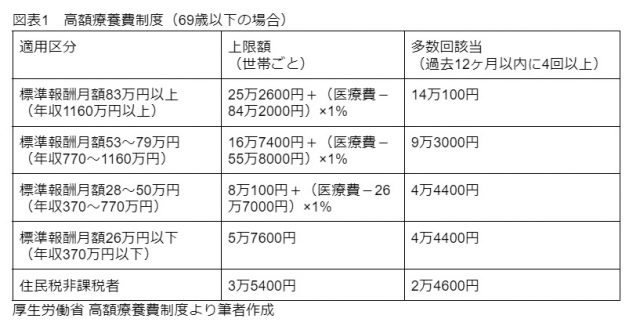

また、万が一医療費が高額になる場合は、高額療養費制度が利用できます(保険適用外の医療などを除く)。高額療養費制度は、図表1のように収入区分に応じて1ヶ月当たりの上限額が決まっています。なお、年収については目安となるため、正確に把握したい場合は標準報酬月額を含めて確認しましょう。

【図表1 高額療養費制度(69歳以下の場合)】

また、高額療養費制度について「いったんは窓口で3割負担分の医療費を払わなければいけない」と考えるのは、実は誤解です。事前に手続きをすれば、窓口での負担も上限額までに抑えられるのです。

このように、保険適用範囲内の医療であれば、国民健康保険や会社の健康保険で基本的なリスクをカバーすることができます。

また、医療保険やがん保険は、若いうちに加入すると毎月の保険料が相対的に安く見えるものの、これは病気やがんにかかる可能性が低いため保険料水準を抑えることができるからです。病気やがんにかかりやすい年齢まで保険料を払い続けると、その期間に応じて結果的に支払総額が膨らむことに注意しましょう。

就業不能保険

就業不能保険は、けがや病気で働けないと収入減少に直結する個人事業主などの場合、加入を検討する意義はあると言えるでしょう。

一方で、会社員や公務員はけがや病気で働けなくなっても、最長1年6ヶ月間の傷病手当金を受け取ることができます。給料のおよそ3分の2が支給されるので、基本的には収入が完全に途絶えるわけではありません。

就業不能保険に入っていないと万が一の場合に家計を維持できないのではと不安を抱いている場合には、保険を検討する他にも、節約によって支出を抑えるなど家計を改善する手段があります。

個人年金保険

個人年金保険の加入の必要性を考える上では、その運用状況に注目するようにしましょう。

個人年金保険の運用はマイナス金利導入後、利回りが落ち込んでいます。ある個人年金保険の受取率は106.3%と、30年間保険料を払った場合も利回りは約6%にとどまります。1年当たりで換算すると0.2%程度です。

2022年7月には、モノの値段も年率2%程度という程度で上昇しており、足元の物価上昇率を運用利回りが下回る状況となっています。今後も同程度の物価上昇が続く可能性を考えれば、こうした運用状況の個人年金保険に加入する意義があるかどうかは、慎重に検討する必要があると言えるでしょう。

保険の加入は慎重に判断を

今回紹介した4種類の保険が保障するリスクについては、基本的に国民健康保険や会社の健康保険でカバーできます(ただし本記事では会社員や公務員を前提としているので、個人事業主の場合は保険加入の必要性が高い場合もあります)。

保険の加入を検討する際には、重度の障害が残る場合に支給される障害年金など、万が一のリスクに備える公的保障制度でカバーされるリスクの範囲をしっかり把握するようにしましょう。

また、日頃から健康への意識を高め、けがや病気のリスクを少なくする努力も大切です。

出典

文部科学省 平成30年度子供の学習費調査の結果について

日本政策金融公庫 教育費に関する調査結果(2021年12月20日発表)

厚生労働省 高額療養費制度を利用される皆さまへ

執筆者:北川真大

2級ファイナンシャルプランニング技能士・証券外務員一種