保険加入は保険本来の目的に立ち返り最低限にとどめよ! 令和の時代を見越した「家計八策」-その4-

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

社会保険料と税金が増えた場合のお金の流れと家計の対策

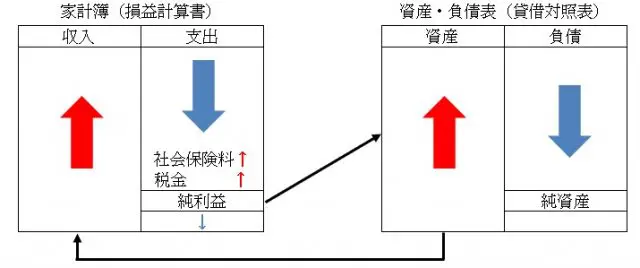

ここまで説明してきたように令和時代の家計の特徴として、税金と社会保険料が増える可能性が高いことを認識しておく必要があります。この点を前提にした家計簿と資産・負債表でのお金の流れは、図表1のようなイメージです。

図表1

筆者作成

社会保険料と税金は家計簿の支出項目に含まれ、負担が増えると収入から支出を差し引いた純利益(毎月や毎年の余るお金)が減ってしまいますが、これを可処分所得の減少といいます。こうした家計の状況を防ぐためには、家計全体にわたってさまざまな対策を行うことが求められるでしょう。

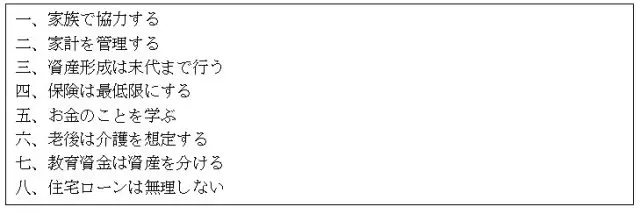

方法としては、(1)収入を増やす、(2)支出を減らす、(3)資産を増やす、(3)負債を減らす、という4つが挙げられますが、今回は筆者が相談者に提示している以下の「家計8策」のうち、「四、保険は最低限にする」について考えていくため、家計の対策では(2)の「支出を減らす」に該当します。

図表2

筆者作成

保険に加入する際は不確実性(リスク)を想定する

保険の基本的な考え方は、不確実性(リスク)が大きい事象に備えるというものです。そのため、家計レベルでは火災保険や自動車保険、個人賠償責任保険といった、いわゆる損害保険が比較的優先度の高い保険であるといえます。

例えば火災保険では、自宅が火事になった場合の損害リスクが大規模になりやすいと考えられます。人によっては、たとえ大きな損害を被ったとしても、貯蓄などで元の生活に戻るための資金を賄うことができるかもしれませんが、一般的には損害に対して現金などで対応するのは非常に難しいしょう。このような理由から、家計において損害保険は、数ある保険のなかでも最優先で加入する必要があります。

一方、生命保険ですが、こちらは死亡保険や収入保障保険といった死亡リスクに備えるというものがあります。生命保険については、被保険者が死亡する不確実性(リスク)は低いといえます。なぜなら、誰でもいつか必ず亡くなるからです。つまり、死亡するという確実性が高いため、不確実性の大きな事象に備えるという保険本来の考え方とは矛盾します。

簡単にいうと、死亡=確実性が高い状態=不確実性が低い状態です。確率・統計の世界では、死亡をこのような関係で捉えます。

こうした理由から、死亡自体は被る経済的な損失は少ないと判断し、例えば、葬儀費用を準備するために加入する死亡保険では保険金を少なく設定、また経済的に余裕がある家庭や三世代同居の世帯、独身の若年世帯などでは、そもそも加入しないという選択をすることもあります。

一言でいうと、それほど必要性が高くないのが死亡保険といえます。しかし、核家族世帯やひとり親世帯などの場合、仮に被保険者である世帯主が亡くなると、収入面でのリスクが高くなることがあるため、こうしたケースでは保険料が掛け捨ての定期死亡保険や収入保障保険で、死亡リスクに伴う経済的損失に備えるという方法を選択します。

死亡保険はリスクが低い場合、本当に入る必要があるかどうかは家計収支や資産・負債の状況から、しっかりと検討したほうがいいといえるでしょう。一方、世帯主だけがお金を稼いでいるような収入面でのリスクを抱えている場合は、例えば子育て期間中というように期間を限定したうえで、保険の加入を検討するという考え方が有効であるといえます。

ここまでの話は、家計面では火災保険や自動車保険、個人賠償責任保険といった損害保険は優先して加入する必要があり、生命保険においては、どのようなリスクに備えるかを想定したうえで加入の是非を検討したほうがよいとまとめることができるでしょう。

このような考え方ができるかどうかが、今回の「保険は最低限にする」の土台になっていますが、保険についても金融リテラシーが乏しければ、どのように考えればいいか分からないというのが実情かもしれません。

第3の保険の加入を検討する場合

それでは、損害保険や生命保険ではなく、第3の保険とよばれる医療保険やがん保険、傷害保険などの加入についてはどう考えればいいのでしょうか。

これまで説明してきたように、ポイントは不確実性(リスク)の解釈です。例えば、病気やけがをした場合に給付金が支払われる医療保険では、高齢期における病気やけがの不確実性(リスク)は低いといえます。つまり、高齢者の場合は多くの人が何らかの病気やけがをする確実性が高いということです。

保険は不確実性が高い事柄に対して備えるものであるため、医療保険も基本的には保険本来の目的とは矛盾します。ここで果たして医療保険は必要なのだろうか考えます。

病気やけがになった場合の経済的な損害額は、火災保険や自動車保険などと比べると、通常であれは少ないといえます。そこで、基本的には公的な健康保険制度や高額療養費制度が用意されているため、そもそも入る必要はないだろうと結論づけるのが筋でしょう。それにもかかわらず、医療保険は特に多くの方が加入しようとします。

確かに、核家族世帯やひとり親世帯では、世帯主が病気やけがをした場合、最悪は仕事を辞めなければならず、世帯主がお金を稼げるという確実性が大きく低下し、収入面でのリスクが高まる可能性があります。

子どもがいるケースでは、医療保険による補償はあったほうがいいと考えることができるため、公的な健康保険制度や高額療養費制度、さらに公的障害保険も考慮し、子育て期だけに限定して保険料が安い都道府県民共済や掛け捨ての医療保険に入っておくのは有効かもしれません。

まとめ

保険は本来、不確実性(リスク)が高い状態を想定して加入するものです。リスクが低い、つまり確実性が高いことに保険で備えてしまうと、その保険自体、本来の目的から逸脱していることになり、支払う保険料は貯蓄や投資に回すお金と比べると意味をなさなくなる可能性が高まります。このようなことを避けるために保険は最低限にすることが求められます。

特に、社会保険料や税金の負担が増える可能性が高い時代において家計の支出を減らすには、それ相応の工夫と努力が必要になってきます。日本人は保険好きといわれますが、そうした習性を変えていかなければ、社会保険料や税金が増えていく時代では健全な家計を保つことが難しくなるでしょう。

前回、資産形成は末代まで行うということをお伝えしました。資産形成を末代まで行うということは、現役世代が先祖から受け継いだ財産を子孫に残せないリスクを減らす行為といえます。人生における経済的な目的を子孫に財産を継承することとするならば、家計における保険の位置づけも、リスクを見定めたうえで真剣に検討するものにおのずと変わってくるのではないでしょうか。

次回は、お金のことを学び続ける意義について考えてみたいと思います。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)