子ども2人の4人家族です。「貯蓄型」の生命保険の保険料が高いので「掛け捨て型」に入り直したほうがいいでしょうか?

しかし、貯蓄型から掛け捨て型の保険に入り直した場合、貯蓄機能がなくなって問題はないでしょうか?

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

貯蓄型の特徴は保険+貯蓄性

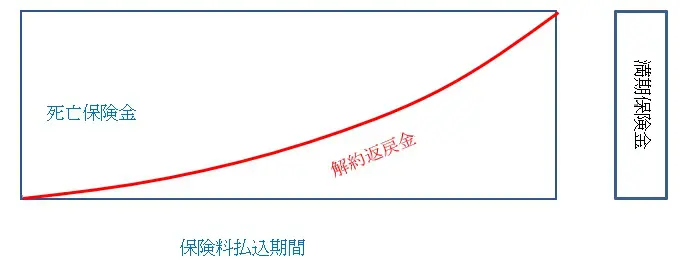

もしものときには保険金が支払われ、満期を迎えたときには満期保険金を受け取れる生命保険が貯蓄型と言われます。貯蓄の部分があるため、保険料は掛け捨て型より高くなりますが、例えば、代表的な貯蓄型の「養老保険」は図表1のような仕組みになっています。

図表1

筆者作成

保険料払込期間内に死亡した場合は死亡保険金、保険期間の終了時に被保険者が生存していれば満期保険金を受け取れますが、死亡保険金と満期保険金は同額です。また、途中で解約したときには解約返戻金を受け取れます。

満期保険金や解約返戻金を契約者が一時金で受け取る場合は一時所得となりますが、以下の計算式のとおり、課税対象は払込保険料と特別控除額を差し引いた金額の半分となるので、所得税が課税される場合は少ないでしょう。

課税対象額={満期保険金・解約返戻金-払込保険料-特別控除(最高50万円)}×1/2

掛け捨て型は保障が充実

掛け捨て型の場合、保険期間終了時の満期保険金はありません。また、剰余金を定期的に契約者に還元する配当金や解約返戻金をなくして、保険料を低く設定した商品もあります。

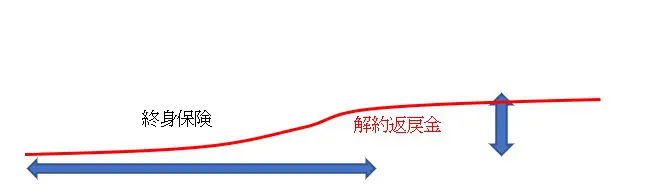

掛け捨て型の例として、保険期間内の死亡保険金が一定額となる「平準定期保険」は図表2のような仕組みになっています。

図表2

筆者作成

こちらは保険期間終了時に契約者へ支払う満期保険金がありませんので、その分、保険金額を増やすなど保障を充実させた商品になります。

掛け捨て型+貯蓄型

生命保険には、複数の保険の特徴を組み合わせた商品が多くあります。例えば、掛け捨て型と貯蓄型を組み合わせた定期保険特約付終身保険は、一定期間の高額な保障と同時に、その後の終身保障も確保できます。

図表3

筆者作成

貯蓄型と掛け捨て型はどっちがいいの?

万が一の際に備える方法として、保険ではなく貯蓄という選択肢もあります。しかし、貯蓄の場合、開始してすぐ、もしもの事態が発生したときには対応ができません。保険であれば加入した直後から、いざというときの備えになります。

掛け捨て型の保険で充実した保障を確保して、貯蓄は金融商品で考えることもできて、貯蓄と保険を兼ねて貯蓄型保険に加入してもいいでしょう。貯蓄型と掛け捨て型のどちらを選ぶかは、家計の状況やライフプランなどを考慮しながら検討しましょう。

必要保障額を明確に

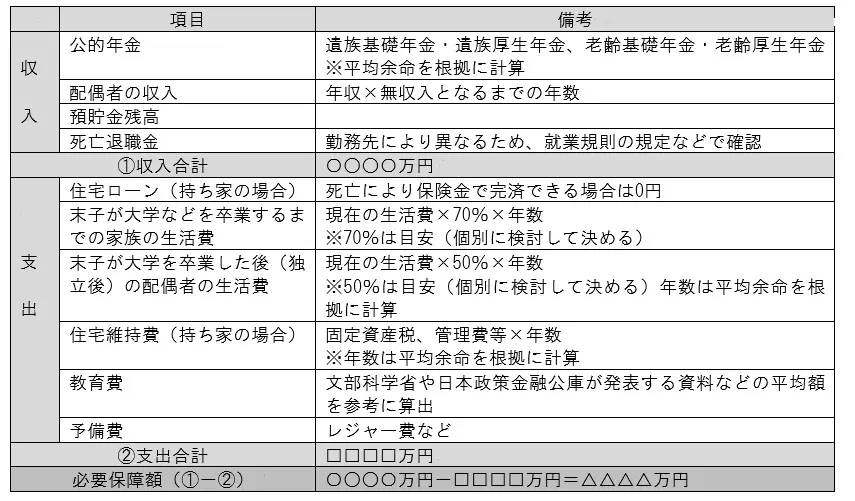

保険はいざというときの備えであるため、病気になった場合や死亡したときに、保険金がいくらあれば家族が生活を維持できるのか適切な保障額を考えなければなりません。

実際、保険金が少ないよりは多い方がいいと説明を受けて、過剰な保障内容の保険に加入する人も多いのが実情ですが、図表4を参考に具体的な収支を考えると、保険で必要な保障額が分かりやすくなります。

図表4

筆者作成

上記表の収入・支出の項目はあくまで参考であり、当然、働き方や家庭ごとの事情、ライフプランのほか、ライフステージによっても必要保障額は変動します。

特に、今回は子どもが2人いる4人家族の例なので、子どもの進学プランによって必要保障額が大きく変わることも考えられます。また、保険については定期的に見直すことも大切です。

まとめ

子どもの教育費や住宅資金、老後資金など、家庭によって必要とする金額や時期はさまざまです。もしもの備えとしては生命保険への加入や預貯金に加え、個人型確定拠出年金(iDeCo)や少額投資非課税制度(NISA)などによる資産運用も必要かもしれません。

執筆者:宿輪德幸

CFP(R)認定者、行政書士