【生命保険と納税資金準備】資産家は「一時所得」となる契約形態がお得になるケースがある

しかし、資産家の場合は、一時所得課税となる契約形態のほうが有利になるケースがあります。

ファイナンシャル・プランナー。

ライフプラン・キャッシュフロー分析に基づいた家計相談を得意とする。法人営業をしていた経験から経営者からの相談が多い。教育資金、住宅購入、年金、資産運用、保険、離婚のお金などをテーマとしたセミナーや個別相談も多数実施している。教育資金をテーマにした講演は延べ800校以上の高校で実施。

また、保険や介護のお金に詳しいファイナンシャル・プランナーとしてテレビや新聞、雑誌の取材にも多数協力している。共著に「これで安心!入院・介護のお金」(技術評論社)がある。

http://fp-trc.com/

契約形態により税金の種類が異なる

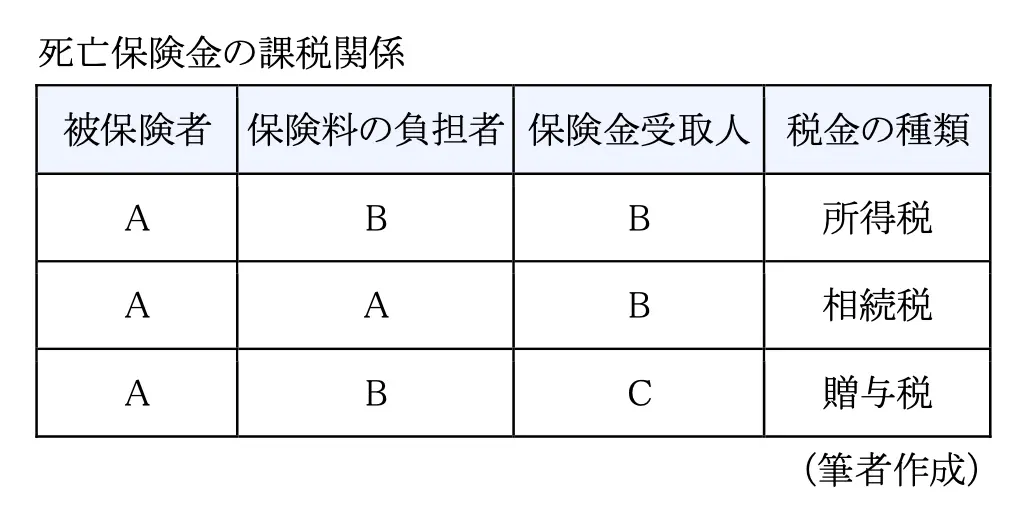

死亡保険金にかかる税金は、保険料負担者(通常、契約者)、被保険者、死亡保険金受取人の関係により、相続税、所得税・贈与税のいずれかになります。

保険料負担者と被保険者が同一人の場合、死亡保険金は相続税の課税対象です。保険料負担者と被保険者が同一人でない場合、保険料負担者と死亡保険金受取人が同一人であれば所得税、異なれば贈与税の課税対象です。

【表1:死亡保険金の課税関係】

財産額によっては一時所得課税のほうが有利になる

死亡保険金が相続税の課税対象となる場合、死亡保険金が「みなし相続財産」として相続財産に上乗せされます。相続税は相続財産が多くなるほど税率も高くなり、最高税率は55%(所得税・住民税合計)になります。

生命保険金によって相続財産が増えれば相続税の負担も重くなります。

一方、一時所得の金額は、死亡保険金から、これまでの支払保険料累計額を差し引き、さらに特別控除(50万円)を控除した金額です。一時所得の金額の2分の1に総合課税が行われます。

所得税の最高税率は45%、住民税の10%を合計したなら55%が課税されますが、一時所得は2分の1課税ですので、実質27.5%未満となります。

保険料贈与の活用

子どもを契約者・死亡保険金受取人、被保険者を父とする生命保険に加入する際、子どもの収入が少なく保険料の負担能力がない場合、父親が保険料を負担すると死亡保険金に贈与税が課税されることになります。

そこで、検討したいのが父から子どもへの保険料贈与です。この場合、贈与された保険料相当分の相続財産が減るといったメリットもあります。

昭和58年9月の国税庁事務連絡(生命保険料の負担者の判定について)を参考にすると、保険料の贈与を行う場合、次の点に留意する必要があります。

・毎年、贈与契約書を作成する(公証役場で確定日付をとる)

・贈与者から受贈者の生活口座に振り込む

・受贈者が通帳、印鑑の管理・保管をする

・受贈者の口座から保険料を引き落とす

・贈与税が発生する場合、受贈者が申告する

・生命保険料控除は受贈者が活用する

まとめ

遺産の多くが不動産など容易に換金できない財産の場合、納税資金の準備として生命保険の活用は有益です。

生命保険を活用する際、一時所得となる契約形態のほうが相続税となる契約形態に比べ税負担が軽くなる(納税資金として多く使える)場合がありますので、どちらの契約形態が納税資金としてより多くの資金を確保できるのか、事前にシミュレーションしてみる必要があるでしょう。

出典

国税庁 No.1750 死亡保険金を受け取ったとき

執筆者:新美昌也

ファイナンシャル・プランナー。