あなたの保険に災害割増特約・傷害特約は付いていますか?

「事故で亡くなったときに保険金が多く出ますし、保険料も安いので付けときませんか? 」と保険会社の方に言われ、保険料も数百円だったのでなんとなく付けているという方も多いのではないでしょうか?

なんとなく付けている方が多いせいか、「災害割増特約(災害死亡給付特約)」と「傷害特約」の保障内容の違い、本当に必要なのかどうかがよく分からない方もいらっしゃるようです。特約の付加条件や、付加できる保険金額などは、各保険会社や主契約の種類によって異なる点があるので注意が必要です。

ここでは、基本的な内容と、その必要性について考えていきたいと思います。

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

災害割増特約(災害死亡給付特約)とは

「災害割増特約」は、不慮の事故、または指定伝染病が直接の原因で、死亡または高度障害状態になったときに所定の保険金が支払われます。

「災害」とあるので地震や津波などの自然災害のみをイメージする方もいますが、「日常的な」不慮の事故も原因となります。保険での不慮の事故とは「急激かつ偶発的な外来の事故」のことです。身近で分かりやすいのは交通事故でしょうか?他にも火災や転落事故、通り魔に遭遇して被害に遭うなどが不慮の事故として挙げられるかと思います。

保険金が支払われるのは死亡以外にも高度障害状態になったときですが、「高度障害状態」とはどんな状態でしょうか?

各保険会社の約款にはその状態が明記されていると思いますが、基本的には厚生労働省の障害等級表の第1級に準じていると思います。列記すると以下の通りです。

(1)両眼の視力を全く永久に失ったもの。

(2)言語またはそしゃくの機能を全く永久に失ったもの。

(3)中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの。

(4)両上肢とも、手関節以上で失ったかまたはその用を全く永久に失ったもの。

(5)両下肢とも、足関節以上で失ったかまたはその用を全く永久に失ったもの。

(6)1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったかまたはその用を全く永久に失ったもの。

(7)1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの。

上記は少し難しい表現ですが、簡易に表現するなら「両目」「口」「両手」「両足」「片方の手と片方の足」のいずれかが機能しなくなった、もしくは「寝たきり」になったら高度障害状態となった可能性があると言えます。

傷害特約とは

「傷害特約」の保障内容は「災害割増特約」と似ていますが、違いは身体障害状態の範囲の広さです。

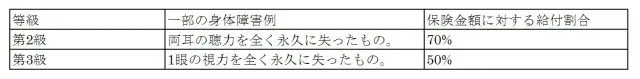

災害割増特約の保険金支払い対象が先に述べた高度障害状態(第1級)のみであるのに対して、傷害特約は第2級以下でも対象となり、保険金は等級ごとの給付割合に応じて支払われます(例:保険金が1000万円で身体障害が第2級の場合、給付金は700万円)。

保障範囲が広い分、保険料は災害割増特約より高くなります。

災害割増特約と傷害特約の注意点

両方の特約について言える一番の注意点は、病気(指定伝染病を除く)が原因の死亡や身体障害は保険金支払いの対象外であるということです。

例えば、自動車を運転していて持病の発作で事故を起こし、死亡や高度障害状態で寝たきりになったとしても、その原因が持病の発作になるので保険金は支払われません。

また、契約者、被保険者または保険金受取人の、故意または重大な過失によるものも対象外です。例えば、酒酔い運転時の事故や、自殺も対象外です。

他にも保険金が対象外になったり削減されたりするケースとしては、以下のものがあります。(1)不慮の事故が発生した日からその日を含めて180日を超えて死亡もしくは身体障害になった場合は支払われない。(2)地震や津波、戦争が原因の場合、被保険者の数によっては保険金の削減や支払われない場合がある。

ちなみに、不慮の事故でどのくらいの方が亡くなられているのでしょう?

厚生労働省の平成29年人口動態統計では、その死因が不慮の事故として分類されている人の数は約4万人です。その年の日本の人口は約1億2464万人ですので、不慮の事故に遭われた方の割合は、人口に対して約0.03%となります。また、その年に亡くなった方の総数は約134万人で、死亡者に占める不慮の事故の方の割合は、人口に対して約3%です。※1

亡くなり方によって必要保障額って変わるものでしょうか?

さて、ここが今回の一番のポイントです。これまで説明してきました2つの特約ですが、特に「災害割増特約」について考えてみたいと思います。

不慮の事故で死亡した場合、主契約の死亡保険金に上乗せされて保険金が支払われます。

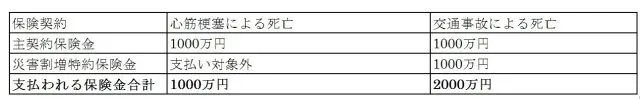

例えば、あるご家庭の旦那さまであるAさんは、保険金が主契約で1000万円、災害割増特約で1000万円の保険に加入していたとします。そしてある日突然、不幸にも亡くなってしまいました。その死亡原因により支払われる保険金は以下の通りです。

残されたご家族にとっての違いは、その死亡原因だけです。突然旦那さまが亡くなったとき、ご家族のその後の生活は、死亡原因 によって変わるでしょうか?変わりませんよね。

保険を新規に契約するときでも、保険を見直すときでも、大きな流れとしてまずは(1)将来の予定も含めたご家庭の状況を調べ、(2)万が一のときに必要な保障額を算出し、(3)その保障額をカバーするための適切な保険を検討する流れになります。

万が一のときに必要な保障額をきちんと出していたら、死亡原因によって必要な保障額が変わることはないと思います。先の例でいえば、必要な保障額が2000万円だったら、主契約を2000万円とすれば、災害割増特約は必要ないのではないでしょうか。

傷害特約は身体障害の程度によって保険金が支払われることがあるため、その意味はある程度あるかと思いますが、災害割増特約も傷害特約についても、単に保険料が安いからという理由だけで安易に特約を付けるのではなく、その内容と必要性をしっかり考えましょ

Text:小山 英斗(こやま ひでと)

CFP(日本FP協会認定会員)