「保険を見直して保険料を大幅に節約!」という話の落とし穴

保険料が大きく削減される事例を目にすれば、そんなに保険料が減らせるのかと期待してしまうかもしれませんが、こうした話には少し注意が必要です。

そこで今回は、保険の見直し事例を見るときに注意してほしいことについて解説します。

ファイナンシャルプランナー(日本FP協会 AFP認定者)

フリーランスライター

保険を得意ジャンルとするFP・フリーライター。

代理店時代、医療保険不要論に悩まされた結果、1本も保険を売らずに1年で辞めた経験を持つ。

FPとして、中立公正な立場から保険選びをサポートしています。

貯蓄型保険の解約は「節約」とは言えない

保険の見直し効果について説明するときは、具体例をビフォーアフターで示すことが多くあります。

しかし、こうしたものの中には、以下の例のように、専門家から見ると首をかしげざるを得ないケースが時々見られます。これは実際に、某所に掲載されていた事例を少し修正したものです。

【Before】(保険料:1万5000円/月)

・終身保険(貯蓄型):500万円

・定期保険(掛け捨て):3000万円

・収入保障保険(掛け捨て):10万円/月

【After】(保険料:3000円/月)

・定期保険(掛け捨て):2500万円

これが適切な見直しであれば、保険料は毎月1万2000円も浮くことになります。月に1万円以上も保険料が安くなるなら誰でも見直しをしたいと思うのではないでしょうか。

しかし、真面目に保険の見直しをアドバイスしている人であれば、このような説明は間違ってもしないでしょう。なぜなら、浮いた保険料の多くは貯蓄型保険である終身保険を解約して得た効果だと考えられるからです。

貯蓄型保険は契約を継続することができれば、基本的に支払った保険料を超える保険金を受け取ることができます。そのため、貯蓄型保険を解約して毎月支払う保険料が安くなったとしても、それを「節約」と表現するのは適切ではありません。

掛け捨て保険と貯蓄型保険の違い

保険会社のホームページにある保険料シミュレーションを利用して、掛け捨て保険と貯蓄型保険の保険料を具体的に比較してみましょう。

30歳の男性が60歳までの30年間、500万円の死亡保障を得るとします。試算した結果、保険料は以下のようになりました。

・A保険会社の「定期保険」に加入:1165円/月(保険料の払込期間:60歳満了)

・B保険会社の「終身保険」に加入:1万870円/月(低解約返戻金型終身保険、60歳払済)

B社の商品は60歳になったら解約する前提で加入するものと考えてください。そうすれば条件はだいたいそろいます。60歳までに支払う保険料の総額を計算すると、以下のとおりです。

・A保険会社に支払う保険料:1165円×12カ月×30年=41万9400円

・B保険会社に支払う保険料:1万870円×12カ月×30年=391万3200円

A保険会社の定期保険は掛け捨て商品なので、満期をむかえた時点で戻るお金はありません。しかし、B保険会社の終身保険を60歳のときに解約すると430万1850円のお金が戻ります(これもシミュレーションで分かります)。そのため、保険料の実質負担はありません。

以上から、終身保険を解約して目先の保険料の支払いが減ったことをもって「保険料が節約できた」と説明するのはおかしいということが、お分かりになったのではないでしょうか。

本当の意味で、保険料を「節約」できたと表現して差し支えないのは、以下のようなケースです。

・保険金額を見直し、過剰となっている分を減額(一部を解約すること)する

・他社商品に切り替えた結果、保障が変わらず保険料が安くなるケース

・不要な特約を解約する

・保険料の払い方を月払いから半年払い、年払いに変える

特に定期保険は契約してからある程度の時間が経っていると、保険金額が過剰になっていることが珍しくありません。そのため、保険金額を定期的に見直すのがおすすめです。

家計簿のビフォーアフターにも注意

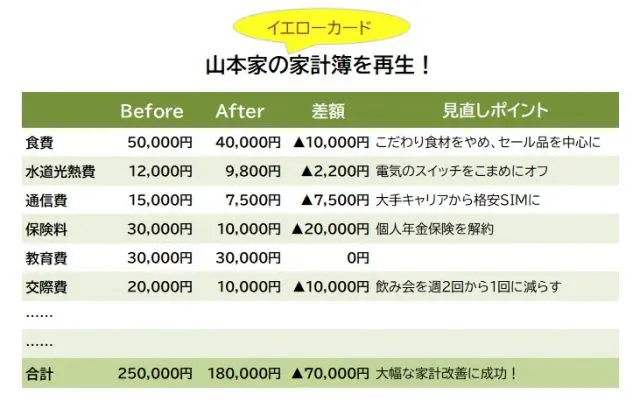

家計簿のビフォーアフターを具体例で示している場合も、保険料が削減項目に入っているときは注意が必要です。なぜなら、そのような事例の中にも貯蓄型保険を解約して保険料を削減できたと説明しているものがあるからです。たとえば以下のようなものです。

上記の例では個人年金保険を解約して2万円節約できたと説明していますが、個人年金保険は貯蓄型保険なので、すでに説明しているとおりこれは本来の意味で節約とは言えません。

保険料の支払いが家計を圧迫していれば話は別ですが、貯蓄型保険は目先の支出を減らすことを目的として、単純に解約すれば良いというものではありません。解約するかどうかはメリットとデメリットを比較して、よく考えて決める必要があります。

保険に詳しくないとこのようなカラクリに気付かないかもしれませんが、今後、家計簿のビフォーアフターを見るときは注意してみてください。

執筆者:横山琢哉(よこやま たくや)

ファイナンシャルプランナー(日本FP協会 AFP認定者)

フリーランスライター