【相談】外貨建て保険を勧められたけど、保険でお金は貯まるの?

保険なら安心という理由で外貨建て保険を選択される前に今一度、その中身について考えてみましょう。

佐賀FPオフィス 代表、ファイナンシャルプランナー、一般社団法人日本相続支援士会理事、佐賀県金融広報アドバイザー、DCアドバイザー

立命館大学卒業後、13年間大手小売業の販売業務に従事した後、保険会社に転職。1 年間保険会社に勤務後、保険代理店に6 年間勤務。

その後、コンサルティング料だけで活動している独立系ファイナンシャルプランナーと出会い「本当の意味で顧客本位の仕事ができ、大きな価値が提供できる仕事はこれだ」と思い、独立する。

現在は、日本FP協会佐賀支部の副支部長として、消費者向けのイベントや個別相談などで活動している。また、佐賀県金融広報アドバイザーとして消費者トラブルや金融教育など啓発活動にも従事している。

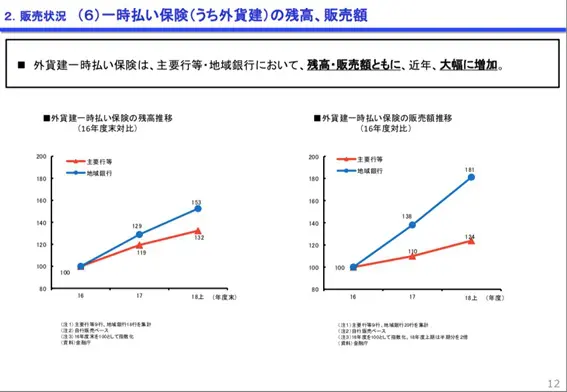

外貨建て保険は、銀行の主力商品?

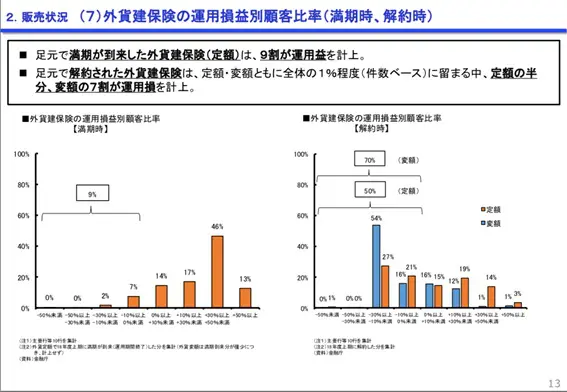

銀行では、外貨建て保険の販売が伸びています。とくに地域銀行の2018年の実績では、2年前と比較して約1.8倍に伸ばしています。では、損益はどうかというと、2018年に満期が到来した外貨建て保険(定額)の9割が運用益を計上しています。

一方で、同年解約された外貨建て保険は1%程度(件数ベース)で、定額の半分、変額の7割が運用損を計上しています。

つまり、99%の方は外貨保険をそのまま保有しているということです。今後も保有し続けるかどうか、また購入を検討している方も、ぜひ、以下の点をチェックしてみてください。

外貨建て保険について考えておきたい3つのリスク

外貨保険を検討されている方、もしくはすでに保有されている方は、以下の3つのリスクについて考えてみましょう。

(1)手数料について

外貨建て一時払い生命保険の販売手数料率は、5~7%とされています。つまり、1000万円の保険料を支払った時点で50~70万円が販売手数料となるのです。商品によっては、販売手数料が3~4%に抑えられているものもありますが、契約期間中に手数料が発生する場合もあるため、注意が必要です。その他、為替手数料、保険関係費用、運用関係費用、年金管理費等(受け取りを年金にした場合)があります。

(2)為替のリスク

将来、円で受け取る場合、為替相場によっては元本割れしてしまうケースがあります。よって、為替差損が発生する損益分岐点は、いくらなのか把握しておく必要があります。厄介なのが、一時払いではなく、毎月積み立てている場合です。途中、円安になると保険料負担が重くなり、家計に影響が出てしまいます。

(3)金利のリスク

市場金利に応じた債券の価格変動が、解約返戻金額に反映されます。金利が固定されている債券は、市場の金利が今より上がると、解約返戻金額は減ることになります。つまり、外貨建て保険を保有している間、金利が上昇していた場合、解約返戻金額は、払込保険料を下回る場合があります。

ちなみに、外貨建て保険は、このように投資性の強い生命保険として「特定保険契約」に該当し、金融商品取引法の一部が準用されます。投資が嫌いだから保険を購入しようと思っている方も、外貨建て保険は投資商品だと認識しましょう。

あまり意識されない「お金の価値」

外貨建て保険は、世の中の金利が上昇しても、長期間低い金利のまま固定されてしまう場合があります。これには、どのような問題があるのでしょうか。

たとえば、一時払いの外貨保険の保険料が200万円の場合を考えてみましょう。50年後の解約返戻金額の返戻率が136%の場合、約273万円を受け取ることができます。よって、50年後に約73万円増える計算になります(為替相場の影響を受けないと仮定します)。

さて、ここで考えなければならないのが、「お金の価値」についてです。たとえば、年1%のインフレが続いた場合、50年後の273万円は、現在の価値では、約165万円に下がります。つまり、このような条件下ではインフレに対応できないことになります。

サンクコスト(埋没費用)にとらわれない

すでに外貨建て保険を保有している場合、どうしたらいいのでしょうか。

外貨建て保険は「保障」と「運用」がセットになっているため、保険関係の費用と運用関係の費用がダブルでかかります。手数料等は保険料に組み込まれるため、わかりにくくなっています。

現在、外貨建て保険を保有されている方は、サンクコスト(すでに支払って取り戻すことのできない費用)にとらわれ過ぎて決断を先送りにしないでください。

皆さんのなかには、今後、お子さまの教育資金が必要な方、住宅を購入しようと思っている方など、置かれている環境はさまざまかと思います。

いずれにしても、このまま解約せずに保有し続けた場合と、今解約して別の手段(たとえば、保険は掛け捨てタイプ、運用は投資信託などを活用した場合など)で将来、資産がどのように変化するか、まずは、シミュレーションしてみましょう。

「あの時、やっておけばよかった」とならないように、すぐ行動に移してみてはいかがでしょうか。

参照・出典 金融庁:投資信託等の販売会社における「顧客本位の業務運営」の取組状況

執筆者:廣重啓二郎(ひろしげ けいじろう)

ファイナンシャルプランナー、DCアドバイザー、相続支援士