3種類ある生命保険。それぞれの特徴を知って、活用する方法

おそらく働き手に万が一のことがあった際の死亡保障が欲しいということによるものだと思います。生命保険の本来の機能は死亡保障なのですが、それに加え貯蓄機能を備えたものもあり、契約者の方々のさまざまなニーズを満たしてきました。

今回は生命保険の種類とその用途について解説したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

生命保険の種類

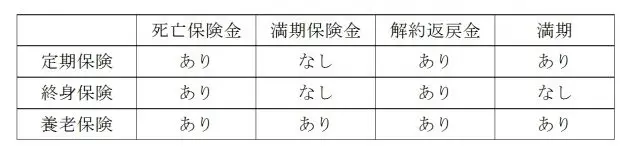

生命保険には、次の3種類があります。

1.定期保険

保険期間内に被保険者が死亡または高度障害になったときのみに保険金が支払われる掛け捨ての保険です。皆さんが一般にイメージされている生命保険は定期保険で、以下に述べる終身保険や養老保険に比べて安い保険料で死亡保障が得られます。

2.終身保険

被保険者が死亡または高度障害になったときのみに保険金が支払われるのは定期保険と同様ですが、終身保険の保障は、被保険者が生存しており、かつ保険を解約しない限り、一生涯続きますので必ず保険金が支払われます。

また、定期保険に比べて解約返戻金が大きく、時間の経過とともに解約返戻金が増加していくので、貯蓄ニーズをある程度満たすことができます。保険金が同額であった場合の保険料の負担額は定期保険と養老保険のおおむね中間です。

3.養老保険

保険期間内に被保険者が死亡または高度障害になった場合は死亡保険金が払われ、満期時まで生存した場合は死亡保険金と同額の満期保険金が支払われる、いわゆる生死混合保険です。

したがって養老保険は死亡保障と貯蓄の両方のニーズを満たすことができますが、その分定期保険や終身保険と比べ保険料の負担が大きくなります。

なぜ生命保険には、死亡保障と貯蓄の2つの機能があるのか?

なぜ生命保険には、2つの機能があるのでしょうか?それは保険料の構成比率を変えることにより、2つの機能を持たせているからです。まず基本的な保険料の構成は次の通りになります。

1.純保険料

(1)死亡保険料

(2)生存保険料

2.付加保険料

将来の保険金の支払いの財源となる部分を純保険料と言い、保険会社の事務処理費用等、保険の仕組みを維持・管理する費用にあたる部分を付加保険料と言います。

純保険料はさらに2つに分かれ、死亡保険金を支払うための部分(死亡保険料)と満期保険金等を支払うための部分(生存保険料)に分かれます。

簡単に言うと、定期保険のように死亡保障に特化した保険は純保険料のほとんどすべてを死亡保険料にあて、死亡保障と貯蓄機能の両方を備える養老保険は生存保険料の部分を大きくして、それを運用することにより満期保険金を支払うことができるのです。

保険を途中で解約した場合には解約返戻金を受け取ることができますが、生存保険料が大きい保険ほど解約返戻金も大きくなります。

保険料の運用

満期保険金や解約返戻金の額は、純保険料に占める生存保険料の比率だけでなく、その予定利率(運用利回り)によって決まります。生命保険の貯蓄機能が魅力的かどうかは予定利率(運用利回り)次第と言うこともできます。

予定利率(運用利回り)は、金融庁が発表する国債利回りをベースにした標準利率を基に各保険会社が決めます。問題は、現在、標準利率が過去最低の0.25%になっているため、生命保険の貯蓄機能が低下していることにあります。

それぞれの生命保険の用途は?

1.定期保険

本来の死亡保障のためには定期保険が最適です。5000~6000万円の高額保障を比較的安い保険料で手に入れることができます。

保険期間が限定されるので、子どもが小さいころには高額の保障をつけ、子どもが自活できる年齢になったら保障を終了するか、低額の保障に切り替える必要があります。

2.終身保険

被保険者が亡くなったときには保険金は必ず支払われるので、葬儀費用のため、または遺族に財産を残す目的で使われます。法定相続人1人当たり生命保険金500万円までは非課税で受け取ることができるので節税対策にもなります。

また、運用が長期間にわたるため、タイミングによっては、中途解約してもある程度の解約返戻金がもらえます。ただし、最近は標準利率の低下により解約返戻金はそれほど大きくありません。

3.養老保険

歴史的にはその貯蓄機能が注目されてきた保険です。標準利率の高い時代は死亡保障機能を備えた貯蓄型保険として人気がありましたが、最近は標準利率の低下によりその人気が薄れています。

まとめ

生命保険の種類とその機能について解説してきました。生命保険には死亡保障機能と貯蓄機能の2つの機能があります。金利が比較的高い時代には両方の機能のバランスが取れていて選択の余地が広かったのですが、低金利の現在、生命保険の貯蓄機能は低下しています。

それに代わるものが、アメリカ国債等をベースに運用する外貨建て生命保険です。

最近下がり気味とはいえアメリカ国債の利率は10~30年物で年利2%前後はあるので、円建て保険に比べれば貯蓄機能はあります。ところが為替リスクがあり、さまざまな手数料がかかるという問題があります。次回は外貨建て生命保険について解説したいと思います。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー