【退職金の受け取り方によって損得があるって聞いた】これって本当?嘘?

しかし、そこには大きな盲点が隠れている場合もあります。年金で受け取った場合の所得税・住民税・健康保険料などは、一度計算してみる必要があります。ここでは、退職金の一括受取と年金受取の損得を比較してみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

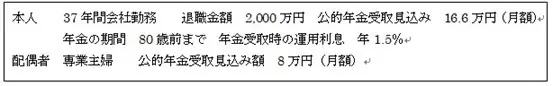

比較するモデルケース

退職金の一括受取と年金受取の違いや、メリット・デメリットはすでに多くのサイトで比較されておりますが、具体的な事例で比較することにします。

このモデルは、団塊世代の退職者の代表的なケースと考えられます。

このケースの退職金の非課税限度額は (800+(37-20)×70=1990万円) ※となり、ほぼ

全額非課税となります。

では、年金受取の場合はどうなるのでしょうか。

年金受取は、毎月安定的に年金を受け取ることができる点が、生活設計をするうえで何より安心です。しかし、そのような理由で年金受取を選択することは、間違っていないのでしょうか。

※20年以上勤続の非課税限度額=(20年以上基本額800万円+(勤続年数—20年)×70万円

受け取る運用利息と税金・健康保険・介護保険料を含めた計算

上の事例を当てはめてみると以下のようになります。計算過程を入れるとかえって複雑になりますので、結果のみ記載します。

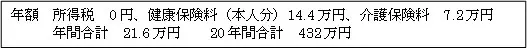

●一括受取の場合の65歳~85歳までの税金・健康保険料・介護保険料

この期間に本人・配偶者に他の収入がないとすると次のようになります。

●年金受取の場合の所得税・社会保険料

年額所得税・住民税:13.2万円

健康保険料:25万円

介護保険料:10万円

受取運用利息:330万円

20念合計税・保険料:964万円((13.2+25+10))×330万円(受取利息)=634万円

運用利息分控除後の税・保険料は634万円

●税・保険料の差引比較

一括受取 432万円 対 年金受取 634万円 差引 202万円

結果は一括受取が有利ということになります。一括受取の場合の資金運用は検討されていないのですが、プラス運用ができた場合は、さらに一括受取が有利となります。

しかし、現在の金融情勢の中で1%以上の運用リターンを安定的に確保するのは、一定のスキルや環境が必要です。そのため、今回のシミュレーションにはあえて含めませんでした。

年金期間が終身か定期か

上記のシミュレーションは、比較的想定されることが多いケースを取り上げてみましたが、退職金額、配偶者の収入状況などの変数は種々考えられます。

特に、年金が終身か定期(20年、15年など)かによっては大きく変わります。定期年金の場合は80歳以降の収入が激減するので、税金や健康保険料の負担額に注意が必要ですが、終身年金の場合は少し状況が異なります。

終身年金の場合は、税金・健康保険・介護保険の負担を含めても、年金受取であまり問題はないでしょう。

年金の運用利回り

年金の運用利回りも大事な検討の材料です。

1%の運用利回りの差は、20年間では大きな受取額の差になります。計算式は少々複雑で算出は面倒ですが、総受取額-(マイナス)年金預入額=運用利息分ですから、誰にでも計算は可能です。

事例の場合は、退職金額2000万円・受取年数20年・運用利息1.5%とすると、年間受取額は約116.5万円で総受取額(20年)は2330万円ですから、運用利息分は330万円になります。

事例の場合は 退職金2000万円 受取年数20年 運用利息1.5%とすると、年間受取額約116.5万円で、総受取額(20年)は2330万円ですから運用利息分は330万円になります。

ここまで、退職金の一括受取と年金受取について、事例を見ながら解説をしてきましたが、計算が苦手な方は、リタイア後のライフプランとマネープランについて専門のファイナンシャルプランナーに相談するのもひとつの方法です。

Text:植田英三郎(うえだ えいざぶろう)

ファイナンシャルプランナー CFP