学資保険、奨学金、教育ローン、教育費の準備はどれが良い?

そこで、子供が生まれた時期、大学受験から入学するまでの期間、そして大学に進学してから卒業するまでの期間ごとに、教育資金の準備方法を考えてみましょう。

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士

元航空自衛隊の戦闘機パイロット。在職中にCFP(R)、社会保険労務士の資格を取得。退官後は、保険会社で防衛省向けライフプラン・セミナー、社会保険労務士法人で介護離職防止セミナー等の講師を担当。現在は、独立系FP事務所「ウィングFP相談室」を開業し、「あなたの夢を実現し不安を軽減するための資金計画や家計の見直しをお手伝いする家計のホームドクター(R)」をモットーに個別相談やセミナー講師を務めている。

https://www.wing-fp.com/

目次

子供が生まれた時から始める学資保険。でも、それ以外の方法も

子供一人当たりに必要な教育費は、その進路によって大きく異なりますが、幼稚園(3年)から、小学校、中学校、高校、大学を全て国公立に進学した場合でも、一人当たり約786万円が必要(※1、※2)と言われています。

したがって、子供が生まれた時から計画的に教育資金を積み立てる必要があります。そして、教育費を積み立てる代表的な方法として、従来は学資保険が使われてきました。

また、学資保険以外の方法として、会社員等が利用できる「一般財形貯蓄」や親を被保険者とする「低解約返戻金型終身保険」を利用する方法がありますが、詳しくは以下のバックナンバーを参照してください。

「子供が生まれて、学資保険への加入を勧められたけど、加入した方がいいの?」

いよいよ大学受験。その時に必要な受験料や入学金に充てるには教育ローン。でも、教育ローンにもいろいろある

子供の進学で一番教育費がかさむ時期は、大学進学時です。特に、入学前に収める必要がある入学金や施設整備費等の額は、国立大学で28万2000円(※2)、私立大学になると文科系で約38万1000円、理科系で約43万9000円、医科歯科系になると約195万5000円(※3)と、まとまった資金が必要になります。

さらに、入学前に前期の授業料を求められることもありますので、そのための資金を準備する必要があります。したがって、学資保険でこれらの資金を準備する場合は、満期保険金が支払われる時期に注意する必要があります。

一方、資金の準備が間に合わなかった場合には、教育ローンを利用することになります。その際には、一定の所得制限はありますが、日本政策金融公庫が提供する国の教育ローン(※4)の利用を検討されると良いでしょう。

めでたく大学に入学。入学後の学費や生活費の助けになるのが奨学金。でも、借り過ぎには十分な注意を

さて、めでたく入学したとしても、学費や生活費を工面しなければなりません。そこで、大学生の47.5%(※5)が日本学生支援機構の奨学金を利用しています。

この奨学金には、給付型の奨学金と貸与型の奨学金がありますが、返還義務の無い給付型奨学金は住民税非課税世帯およびそれに準じる世帯の人が対象となりますので、ここでは貸与型の奨学金に限って説明します。

なお、給付型の奨学金については、以下のバックナンバーを参照してください。

「我が家は対象?大学無償化(高等教育無償化制度)について学ぼう」

貸与型奨学金には、無利子の第1種と有利子の第2種がありますが、第1種を利用できる学生は第2種も併用することができます。そして、これらの奨学金を利用するためには、それぞれ定められた所得制限がありますので注意してください。また、第1種を利用するためには、一定以上の成績を収めていることが条件となります。

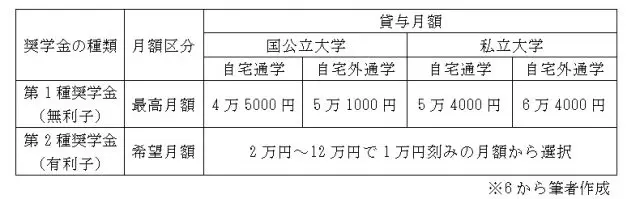

さて、実際に借りることのできる奨学金の月額は、奨学金の種類と学校の種別により下表のとおりになっています。

すなわち、第1種は学校の種別と通学形態に応じて定められた上限額内で借りることになります。一方、第2種は借入月額を1万円~12万円の範囲を1万円刻みで自分で決めることができます。

ところで、教育ローンは親が債務者となる一方で、奨学金は学生本人の負債となりますので、卒業後に本人の責任で返済しなければなりません。したがって、卒業後の負担にならないよう借り過ぎには注意が必要です。

なお、奨学金の申し込みは、基本的に予約制となっていますので、例年4~5月と10月の2回実施される予約採用の募集時に在籍する学校を通じて申し込む必要があります。

また、日本学生支援機構の奨学金の他に、大学や地方公共団体等が行う奨学金制度もありますので、日本学生支援機構が提供しているサイト(※7)を参照して利用できる制度を探すと良いでしょう。

まとめ

子供の教育費は、一人当たり1000万円近くになり、特に大学進学時には数百万円の経費が必要となります。したがって、子供が生まれたら学資保険などを利用して教育資金を計画的に積み立てることが必要です。

そして、大学受験から入学するまでの短期間にある程度まとまった資金が必要となりますので、準備した資金に不足が生じたら教育ローンを利用すると良いでしょう。

また、奨学金を進学後の学費や生活費に充てることもできますが、奨学金は学生自身が卒業後に返済するものですので借り過ぎには十分注意しましょう。

出典

(※1)文部科学省「平成30年度子供の学習費調査」

(※2)国立大学等の授業料その他の費用に関する省令

(※3)文部科学省「私立大学等の平成30年度入学者に係わる学生納付金等調査結果」

(※4)日本政策金融公庫 教育一般貸付(国の教育ローン)

(※5)日本学生支援機構「平成30年度学生生活調査」

(※6)日本学生支援機構 奨学金の制度(貸与型)金額

(※7)日本学生支援機構「大学・地方公共団体等が行う奨学金制度」

執筆者:辻章嗣

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士