子育てにはどれくらいお金がかかる?賢く蓄える4つの方法

この記事では、子育てにかかる費用と、子育て資金を効率的に蓄える4つの方法を解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

子育てにかかる費用

子育てにはどれくらいのお金がかかるのでしょうか。少し古いデータですが、2009年に内閣府が調査した「インターネットによる子育て費用に関する調査」によると、子ども1人当たりにかかる年間の費用は次のとおりです。

図表1

子ども1人当たりの年間子育て費用

| 就学区分 | 金 額 |

|---|---|

| 未就園児 | 84万3225円 |

| 保育所・幼稚園児 | 121万6547円 |

| 小学生 | 115万3541円 |

| 中学生 | 155万5567円 |

内閣府 平成21年度インターネットによる子育て費用に関する調査

0歳から中学を卒業する15歳までにかかる年間の子育て費用を合計すると、約1800万円にも及びます。また、中学生になると未就学児の約2倍の費用がかかるのです。

子育て資金を効率的に蓄える4つの方法

子育て費用は、早いうちから計画的に貯める必要があります。続いて、子育て資金を効率的に貯める方法を解説します。

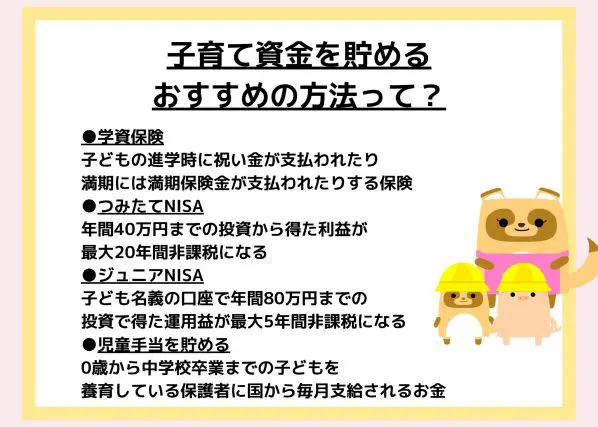

学資保険

子育てにかかるお金の中で大きな比重を占めるのが、教育資金です。教育資金を計画的に蓄えたい方は、「学資保険」の利用がおすすめです。

学資保険とは、毎月決められた保険料を支払うことで、子どもの進学時に祝い金が支払われたり、満期には満期保険金が支払われたりする保険のことです。万が一事故で契約者である親が亡くなった場合、以降の保険料の支払いが免除となり、保障が継続になる点が特徴です。

支払った保険料は、生命保険料控除の対象となるのも、学資保険のメリットです。その年の総所得から一定の金額が差し引かれ、所得税や住民税の負担が軽減します。

ただし、学資保険を途中で解約すると、解約返戻金がこれまで払い込んだ保険料を下回る可能性がある点には注意が必要です。払込期間が終了するまで保険料を支払えるように、計画的に利用することが大事です。

つみたてNISA

つみたてNISAを使えば、効率的に子育て資金を貯められます。「つみたてNISA」とは、年間40万円までの投資から得た利益が、最大20年間非課税になる税制優遇制度です。通常、運用益には約20%の税金がかかりますが、つみたてNISAを利用すれば非課税で運用できます。運用商品は、長期間安定して運用できる投資信託です。

つみたてNISAで積み立てたお金はいつでも払い出せるので、お金が必要になったときでも安心です。しかし、つみたてNISAで扱う運用商品は、長期の積み立てに適しているため、短期間で解約するとリターンが得にくい点には注意しましょう。

ジュニアNISA

ジュニアも、子育て資金を蓄えるのに有用です。「ジュニアNISA」とは、子ども名義の口座で、年間80万円までの投資で得た運用益が最大5年間非課税になる、未成年者少額投資非課税制度です。

ジュニアNISAの制度は2023年末で終了しますが、今から始めてもメリットがあります。2024年以降はジュニアNISAで新たな投資はできませんが、2023年までにジュニアNISAで保有している銘柄は、子どもが18歳になるまで非課税で運用できます。

また、これまでの制度だと、子どもが18歳になるまで非課税で払い出しできませんでしたが、2024年以降は、保有銘柄をいつでも払い出しできます。そのため、大学資金だけでなく、中学・高校の教育資金としても利用できます。効率的に資産形成をしたい方は、2023年までにジュニアNISAで投資を始めましょう。

児童手当を貯める

子育て世帯に支給される児童手当を、有効に利用することも大切です。「 児童手当」とは、0歳から中学校卒業までの子どもを養育している保護者に、国から毎月支給されるお金です。児童手当の1人当たりの総額は、約200万円です。児童手当の支給額は、次のとおりです。

図表2

児童手当の支給額

| 児童の年齢 | 自動手当の額(1人当たりの月額) |

|---|---|

| 3歳未満 | 一律1万5000円 |

| 3歳以上小学校修了前 | 1万円(第3子以降は1万5000円) |

| 中学生 | 一律1万円 |

内閣府 児童手当制度のご案内

ただし、児童手当には「所得制限」が設けられています。例えば、専業主婦の妻と子どもが1人いる場合、所得が934万円以上だと児童手当が支給されません。児童手当が支給される場合は、生活費に利用せずにコツコツと貯めていけば、大学資金の一部に充てられるでしょう。

子育てを予定している方は、将来かかるお金に備えて今から用意をしておこう

子どもを中学校卒業まで育てるのに必要なお金は、およそ1800万円です。さらに、高校・大学の進学にも多額の費用が必要となります。子育てに必要な費用は、子どもの成長とともに負担が大きくなるので、計画的に蓄えていく必要があります。

つみたてNISAやジュニアNISA、学資保険は開始時期が早ければ早いほど、効率的にお金を貯められます。将来子どもを持つ予定がある方は、お金に対する不安を少しでも軽減できるように、できることから始めて安心して子育てを迎えましょう。

出典

金融庁 つみたてNISAの概要

金融庁 ジュニアNISAの概要

内閣府 児童手当制度のご案内

内閣府 平成21年度インターネットによる子育て費用に関する調査

執筆者 : FINANCIAL FIELD編集部