奨学金の一種・二種の違いとは?一種を受けるための条件は?

特に第一種は受けるための条件が第二種よりも厳しいため、高校生などで第一種を受けたいと考えているなら、高校1年生の時点から対策が必要です。本記事では、第一種と第二種の違い、第一種を受けるための条件について紹介します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

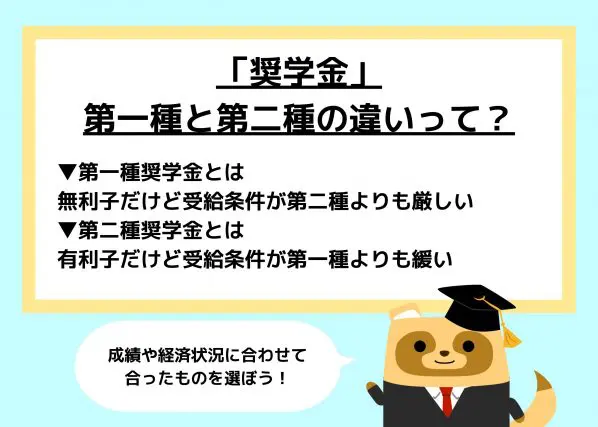

第一種奨学金と第二種奨学金の違いは?

第一種と第二種の最大の違いは返済時に「金利」が発生するかしないかです。第一種は無利子ですが、受けるための条件が難しくなります。第二種では有利子ですが、受けるための条件が比較的簡単といえるでしょう。

また、奨学金の上限金額は有利子である第二種の方が高く、人によっては第一種を受けても不足している分は第二種を借りていることもあります。第一種と第二種の併用は日本学生支援機構の規則で認められていますが、両方の条件を満たしていることが必要です。

第一種奨学金について

第一種では進学する大学が国公立か私立か、大学に通うのは自宅からか自宅外からかによって受けられる金額が変わります。大学進学の際に第一種で借りられる金額については以下の通りです。

・国公立(自宅) 2万円、3万円、4万5000円

・国公立(自宅外) 2万円、3万円、4万円、5万1000円

・私立(自宅) 2万円、3万円、4万円、5万4000円

・私立(自宅外) 2万円、3万円、4万円、5万円、6万4000円

基本的には私立に通っている場合や自宅外の場合には借りられる金額は多くなります。第一種奨学金を受けるためには、高校などでの履修科目の評定平均値が5段階評価で3.5以上であること、世帯人数が3人の場合で世帯年収が657万円までです。

例えば、評定平均値が基準を満たしているとしても、世帯年収が基準を超えていれば第一種奨学金を受けられません。

第二種奨学金について

第二種では、第一種のように進学する大学が国公立か私立かや、大学に通うのは自宅からか自宅外からかは関係なく、月額2万円~ 12万円までの間であれば、1万円ごとに金額が設定可能です。これは第一種と併用して第二種を借りる際にも同様に適用されますが、将来的には返済義務があることを頭に入れて金額を選択してください。

学業に関しては学業成績が平均以上であるとされることや、大学に進学した後に確実に学業を修められることなどであるため、第一種のように明確な基準が設定されていません。就学意欲があれば、基本的に第二種の学業面での基準は満たしているといえます。

家計基準額は世帯人数などで異なりますが、例えば予約採用における世帯人数3人の場合の給与所得の上限は1009万円まで、給与所得以外は601万円までとなっています。

第一種奨学金を借りたいなら学業面が大切

第一種を借りたいなら、学業面で履修科目の評定平均が3.5以上であることが求められるため、高校一年生の時点から学業にしっかりと取り組んで評定平均値が3.5を超えられるように意識してください。

第一種は無利子での貸与になるので、第二種よりも条件が厳しくなっています。そのため、第一種を借りたいのであれば日ごろからの生活態度などを考えて、学校側からも優れている生徒だと認識されるように努力しましょう。

また、高校3年生から学業に注力しても間に合わないことが多いため、将来的に奨学金を活用した進学を考えているなら、早い段階からの対策が大切です。

奨学金は将来的には返済しなければならない

第一種も第二種も、奨学金は借金に変わりなく返済義務が伴います。違いは、第一種が無利子で、第二種は有利子であることです。いずれも大学等の卒業後には日本学生支援機構から返済の案内が届くので、案内に従って返済をしなければなりません。時々ある勘違いが「奨学金を返済しなくてもよい」と思って、限界額まで借りて返済が厳しくなるケースもあります。

そうならないためには、いくらの奨学金が自分に必要なのかを考えて、必要額を申請するようにしてください。

なお、奨学金は途中で金額が変更できるため、学生生活を送っている中で多過ぎると感じた際には減額を、少ないと感じる場合には増額するなど状況に合わせて調整しましょう。

出典

独立行政法人日本学生支援機構

執筆者:FINANCIAL FIELD編集部