児童手当の「所得制限」をギリギリ超えそう! 所得控除で「受け取れる」場合もあるって本当?

現在、政府は今後の少子化対策の1つとして、児童手当に関する所得制限の撤廃・対象年齢の延長・3人以上の子をもつ世帯への支給額の増額をあげていますが、本記事では、2023年4月時点での児童手当の所得制限・所得上限のルールと、減額または支給停止に該当しそうなケースでの対応策について、解説します。

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)

三菱UFJモルガン・スタンレー証券とオーストラリア・ニュージーランド銀行の勤務経験を生かし、お金の教室「FP君」を運営。

「お金のルールは学校では学べない」ということを危惧し、家庭で学べる金融教育サービスを展開。お金が理由で不幸になる人をなくすことを目指している。

児童手当とは

児童手当は、15歳の誕生日後の最初の3月31日までの児童、すなわち中学校卒業までの子どもを養育している人を対象に、図表1に書かれている金額が支給される制度です。

図表1

| 児童の年齢 | 児童1人あたりの金額(月額) |

|---|---|

| 3歳未満 | 一律1万5000円 |

| 3歳以上、小学校修了前 | 1万円(第3子以降は1万5000円) |

| 中学生 | 一律1万円 |

内閣府 児童手当制度のご案内を基に筆者作成

ただし、児童手当には所得制限・所得上限が設けられており、対象となる前年の所得によっては児童1人あたり一律で月5000円の特別給付となるほか、所得が一定額以上の場合は支給を受けられません。

所得制限・所得上限について以下で確認します。

児童手当の所得制限・所得上限とは

児童手当では「所得制限限度額」「所得上限限度額」という言葉が使われます。所得制限限度額は「生計中心者の所得がこの金額に達すると、児童手当が特例給付になる」所得の上限ラインのことです。生計中心者の所得が所得制限限度額未満であれば、児童手当の支給を受け取ることができます。

一方、所得上限限度額は「生計中心者の所得がこの金額に達すると、児童手当が受け取れなくなる」という所得の上限ラインです。生計中心者の所得が所得制限限度額以上、所得上限限度額未満であれば特例給付を受けられます。

給与所得者における扶養者の人数に応じた所得制限限度額と所得上限限度額について、所得額と収入額の目安は、図表2のとおりです。

図表2

| 所得制限限度額 | 所得上限限度額 | |||

|---|---|---|---|---|

| 所得税法上の扶養人数 | 所得額 | 収入額(目安) | 所得額 | 収入額(目安) |

| 0人 (前年に児童なし) |

622万円 | 833万3000円 | 858万円 | 1071万円 |

| 1人 (児童1人) |

660万円 | 875万6000円 | 896万円 | 1124万円 |

| 2人 (児童1人と同一生計の配偶者) |

698万円 | 917万8000円 | 934万円 | 1162万円 |

| 3人 (児童2人と同一生計の配偶者) |

736万円 | 960万円 | 972万円 | 1200万円 |

内閣府 児童手当制度のご案内を基に筆者作成

児童手当の所得制限や上限になりそうな場合はどうする?

図表2の所得制限または所得上限に該当しているという人のうち、所得額が各限度額をやや超えている場合は、所得控除の適用によって限度額未満に下げることができるケースがあります。児童手当の支給の判定基準となる所得は、下記の計算式に基づいて算定するからです。

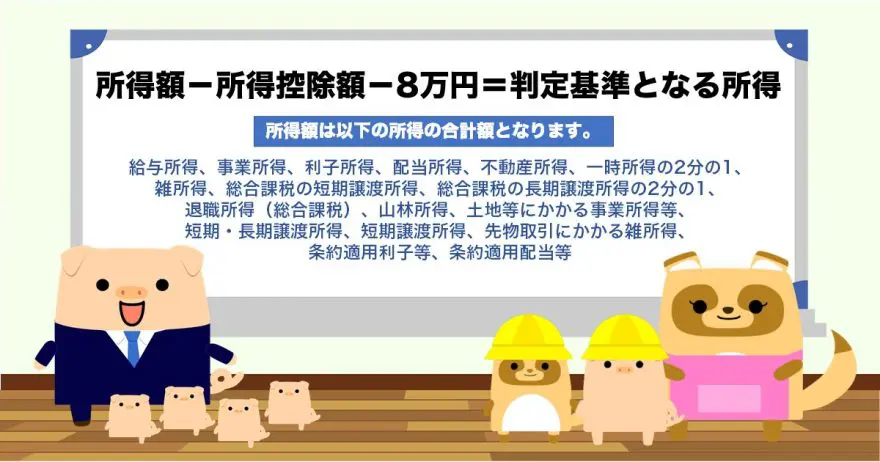

所得額-所得控除額-8万円=判定基準となる所得

所得額は以下の所得の合計額となります。

給与所得、事業所得、利子所得、配当所得、不動産所得、一時所得の2分の1、雑所得、総合課税の短期譲渡所得、総合課税の長期譲渡所得の2分の1、退職所得(総合課税)、山林所得、土地等にかかる事業所得等、短期・長期譲渡所得、先物取引にかかる雑所得、条約適用利子等、条約適用配当等

※給与所得または雑所得(公的年金等に係る雑所得に限る)は合計額から10万円を控除。

また、所得控除額とは以下の控除額の合計額です。

雑損控除額、医療費控除額、小規模企業共済等掛金控除額、障害者控除、ひとり親控除、寡婦(夫)控除、勤労学生控除

例えば、「年間で医療費控除のメリットがあるだけの医療費を払っているのに毎年申請していない」という人は、申告することで所得を下げられます。

また、個人型確定拠出年金(iDeCo)や企業型確定拠出年金のマッチング拠出を行っていない人は、それらを利用した場合、年間の掛け金分について小規模企業共済等掛金控除を受けることができます。

なお、児童手当の判定基準となる所得の算定で使用する所得控除には、所得税の計算時に用いるすべての所得控除が含まれているわけではありません。

まとめ

児童手当は、勤務先を通じて申告した所得、または確定申告により申告した所得に応じて、自治体が支給の可否を判定します。児童手当については今後、所得制限を撤廃する政府の方針が公表されていますが、現行の制度で所得制限や所得上限に達してしまう場合、適用できる所得控除がないか、確認してみるのは一案となります。

出典

大田区 児童手当・特例給付(電子申請・郵送申請が可能です)

横浜市 児童手当-所得の基準額について

執筆者:遠藤功二

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)