多く流れる子育て支援情報。マネーリテラシーを身に付けても生活が上向きにならない理由

児童手当や出産育児一時金、育児・保育に関する制度などは最たる例といえますが、これらがクローズアップされ過ぎることで、個々の家庭で対策すべきポイントが余計に見えづらくなり、家計運営が難しくなったと感じている方もいるのではないでしょうか。

そこで今回は、家計などについて考える際、どのような枠組みでマネーリテラシーを身に付けていけばいいか考えていきます。

※この記事は令和5年5月31日時点の情報を基に執筆しています。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

目次

マネーリテラシーを身に付けることに意義はあるが人生を幸せにするとはかぎらない

ファイナンシャル・プランナー(FP)は、ある意味、ソーシャルワーカーのようなもので、「ケースワークの母」とよばれるM.E.リッチモンドが提唱した「ソーシャルケースワーク」の考え方と似た方法で顧客の問題解決に取り組んでいます。

彼女はその著書『臨床福祉学』のなかで、ソーシャルケースワークを次のように定義づけています。

図表1

ソーシャルケースワークの定義にならって考えた場合、ファイナンシャル・プランニングとは、対象となる人や家族が身を置く環境のなかで、個々の経済状況を意識的に見直すことにより、家計などのパーソナル・ファイナンスを発展させるさまざまな過程で形作られるものといえるかもしれません。

顧客の経済状況を改善し、発展させることを後押しするのがFPの役割であれば、マネーリテラシーを身に付けてもらうのもFPが担うソーシャルケースワークとしての機能といえるでしょう。

マネーリテラシーを身に付けてもらうことの目的は、ソーシャルケースワーク風に考えると、個人がそれぞれの社会的環境で意識的に、つまり自主的に家計などの状況を見直して幸せな人生を送れるようにすることにあります。

例えば独身期から結婚、出産と、子育て期の初期段階にライフステージが移った場合、ライフプラン(人生設計)は独身期と大きく異なってくるので、必然的に家計を取り巻く環境も変わってきます。このとき、目の前にある出産や育児、子どもの教育に関連するお金の話題に注目しがちですが、それらは個別の政策や制度などについて語られている情報です。

現行の児童手当を例にすると「原則、0歳から2歳までは子ども1人当たり月1万5000円、3歳から小学校卒業までは月1万円(第3子以降は1万5000円)、中学生は一律月1万円を支給」という情報は、これから出産をする家庭にとっては役に立ちますが、すでに子育てを行っている家庭では支給額や対象年齢の拡大など制度の変更がないかぎり、それほど有意義な情報とはいえないでしょう。

むしろ、児童手当によって人生が幸せになっているかどうか、本質的にはそれほど関係ないと感じているかもしれません。

つまり、個別の政策などについてマネーリテラシーを身に付けるのは意義があることといえますが、それ自体が人生を幸せに導くかどうかは分からないということです。

国の政策もファイナンシャル・プランニング上では小さな事柄に見える場合がある

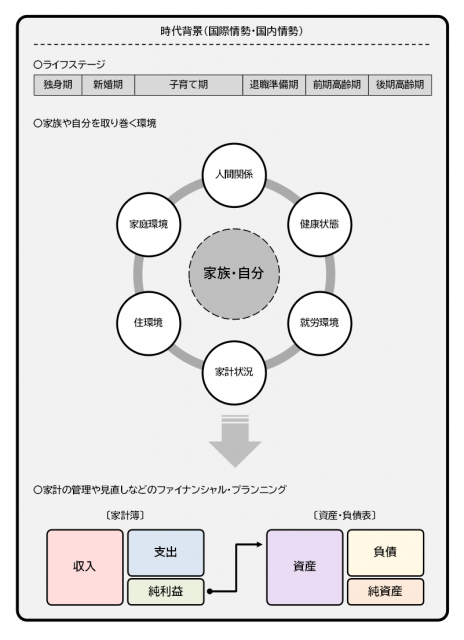

そこで重要になってくるのが、個人を取り巻く社会的な環境です。この点について図表2で確認してみましょう。

図表2

※筆者作成

私たちは「時代背景」という大きな枠組みのなかで、それぞれの「ライフステージ」において人生を過ごしています。ここでいう時代背景とは国際情勢や国内情勢で、例えば国際情勢では民主主義と全体主義の対立といった大国間の興亡の歴史に身を置き、国内情勢では少子高齢化がさらに進むと想定される時代を生きています。

図表2では、ライフステージを独身期、新婚期、子育て期、退職準備期、前期高齢期、後期高齢期に分けていますが、それぞれで生活環境は変化します。例えば、住環境、家庭環境、就労環境、人間関係、健康状態のほか、これらによって家計状況がどのように影響を受けているかなど、「家族や自分を取り巻く環境」の変化です。

環境が変化する過程に身を置きながら、経済的に安定した生活を送るために用いるのが家計の管理や見直しなどのファイナンシャル・プランニングです。そして、ファイナンシャル・プランニングを行う際には、例えば児童手当などの国や地方自治体による政策が考慮されます。

このように大きな枠組みから目線を移していくと、一見、大きな事柄と思える国や地方自治体の政策も、ファイナンシャル・プランニングの領域で考えると、小さな事柄のように感じられる場合があります。

小さなことに感じられるというのは、もっと重要で大切なことが人生にはあるという意味です。ライフプランを考えるうえでは、局所的な個別の政策やお金に関する情報を知ることより、自身の環境やライフステージの変化、ひいては時代背景の変化のほうが重要となることがあります。

生活環境などによって同じ政策でもマネーリテラシーでは捉え方が違ってくる

マネーリテラシーによって人生を幸せに導きたいというのなら、大きな枠組みから変化を捉え、身に付ける知識や判断力が家族や自分にとってどのような意味を持つのか、ある程度は確認していく必要があります。

ここでは児童手当を例にマネーリテラシーを考えてみましょう。時代背景の経済的な変化として、国際情勢では物価の高止まり、国内情勢では少子高齢化の影響による税と社会保険料の増加とします。また、ライフステージ上では独身期を終え、新婚期から子育て期に移っていく途中とます。

こうした過程では、住環境や就労環境、家計状況などが変化します。例えば、育児をするうえで住居が手狭になることもありますし、育休を経て復職した後に時短勤務となる場合、職場での理解を得るために人間関係には配慮したほうがいいかもしれません。

また、産後は母子ともに健康状態に気を配る、時短勤務などで収入が減る可能性があるので家計面で工夫するなど、さまざまな変化が考えられます。

時代背景やライフステージ、個人の環境の変化を含めて「子育てに伴い、お金がかかる可能性が高い」という結論を導き出し、これを前提にマネーリテラシーとして児童手当について考えた場合、単純に年間でいくら支給されるか(収入が増えるか)という点が一般的な理解といえるでしょう。

しかし、児童手当という制度を家計に落とし込んで考えると、毎年の収入としていくら増えるという捉え方だけでは後から不都合が生じる可能性があります。なぜなら、児童手当を子どもの将来の教育資金として貯めたほうがいいケースもあるからです。

児童手当は子育てに対する経済的な支援として、子どもの養育や教育のために使うという趣旨がありますが、支給されるたびに使うのではなく、子どもの将来のために貯めている家庭も多くなっています。児童手当の趣旨から外れているわけではありませんが、こうした選択肢を検討できるのとできないのとでは、家計における児童手当の位置づけが大きく異なります。

ファイナンシャル・プランニング上は、児童手当を都度使っている家庭の場合、支出として消えてなくなるため、そもそも家計に余裕が生まれにくくなっている可能性が高いと推測でき、逆に児童手当を子どもの将来のために貯められる家庭は、現状の家計に余裕がある可能性が高く、子どもの教育資金や老後の生活資金などを準備する下地もできていると考えられます。

こうした違いがどこで出てくるかというと、その家庭を取り巻く環境といえます。前者の場合、児童手当を使わざるを得ない状況にある家計の要因として、住宅ローンの組み方といった住環境があるのかもしれませんし、給与が上がらないなど就労環境が問題となっている場合もあるでしょう。

また、子育てで家族の協力が得られにくいような家庭環境のほか、子どもが病気がちで妻が働くことができないなど家族の健康状態が一因となることがあるかもしれません。このような家庭では、物価高という現在の時代背景も含めると「子育てにお金がかかる」と必然的に結論づけることができるでしょう。

一方、後者の場合は無理な住宅ローンを組んでいない、十分な収入が得られている、家族から子育てのサポートを受けやすいなど、環境面で特段に問題はないと考えることができます。

こうした家庭では、時代背景として物価が高止まりし、税や社会保険料が増えたとしても、ある程度は耐えることができ、前者と経済感覚を比べた場合、子育てにお金がかかるという印象はあまり持たないかもしれません。

このように環境の違いによって、同じ児童手当という制度でもマネーリテラシーとしては受け止め方が異なってくることが分かるかと思います。

まとめ

マネーリテラシーは本来、時代や置かれている環境などの変化にどのように対応すべきか、自分で考えられるようにするために身に付けて活用する、いわば道具です。

「このような制度があります。そして制度の中身はこうなっています」と内容について理解することも、確かにマネーリテラシーという意味では意義はありますが、変化に合わせて上手に活用できなければ、それは単なる物知りに過ぎません。学んだことを実際に生かせる力、つまり、考える力を引き出す基礎的なところにマネーリテラシーは存在します。

今回は、時代やライフステージ、家族や自分を取り巻く環境がどう変わっていくのかを予測する過程でファイナンシャル・プランニングを生かし、大きな枠組みから国や自治体の政策を捉えていくことの重要性について考えてきました。

メディアなどを通じて流れる情報は、ときとして一方的に押し寄せる洪水のように映ることがありますが、情報に身を任せるだけではなく、立ち止まって自分で考える力が大切ではないでしょうか。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)