小規模企業共済と経営セーフティ共済の違いは? フリーランスはどちらも入るべき?

本記事ではこれらの共済についてその対象や内容、さらには2つの違いも比較しています。また、個人事業主のなかでも小規模なフリーランスは、どちらに加入すべきかも解説します。まだ、どちらにも加入していない事業主の方は、参考にしてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

小規模企業共済と経営セーフティ共済の違い

小規模事業者向けの共済制度には、(独)中小企業基盤整備機構が運営する「小規模企業共済」と「経営セーフティ共済」があります。共済制度は保険制度とよく似ていますが、共済組合員が相互に助け合う仕組みです。

共済は、保険料ではなく共済掛金を毎月支払い、万一の場合は保険金の代わりに共済金を受け取ります。また、営利を目的としないことや不特定多数を対象にしない点も保険と違う点です。

小規模企業共済と経営セーフティ共済の概要と特徴

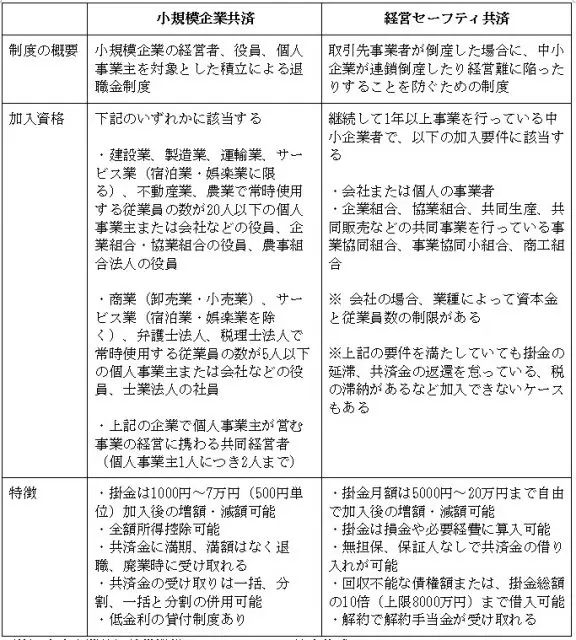

小規模企業共済と経営セーフティ共済の概要と特徴は、図表1のとおりです。

【図表1】

(独)中小企業基盤整備機構ホームページより筆者作成

小規模企業共済と経営セーフティ共済のメリット・注意点

小規模企業共済と経営セーフティ共済の、メリットと注意点は図表2のとおりです。

【図表2】

(独)中小企業基盤整備機構ホームページより筆者作成

フリーランスを含む個人事業主は小規模企業共済と経営セーフティ共済どちらを選ぶべき?

個人事業主とは、税務署に開業届を提出して個人で事業を行う人をいいます。対してフリーランスは、個人で仕事を請け負う働き方です。つまり、個人事業主という区分のなかにフリーランスという働き方があると考えてよいでしょう。

個人事業主のなかでもフリーランスは単独で働く形態ですが、小規模企業共済と経営セーフティ共済のどちらにメリットがあるのか解説します。

節税メリットはどうか

節税の観点から2つの共済を比べると、以下の違いがあります。

●小規模企業共済:掛金は所得控除される

●経営セーフティ共済:掛金は事業経費にできる

小規模企業共済の掛金は個人所得から控除されることで、所得税と住民税の節税になりますが、共済金を受け取るときに課税されます。つまり一時的には節税になりますが、長期的には節税効果はなくなるのです。しかし、所得控除で将来の課税を相殺できると考えるとメリットはあります。

フリーランスがどちらの共済を選ぶか、節税の観点から考えると以下のとおりとなります。

●どちらの共済も個人所得あるいは事業所得が課税されるレベルではない場合、節税メリットはない

●個人所得が大きい場合は小規模企業共済、事業所得が大きい場合は経営セーフティ共済を選ぶ

●どちらの所得も節税が必要であれば、どちらも選べる

小規模企業共済と経営セーフティ共済はどちらにも加入できる

小規模企業共済の加入条件には個人事業主も含まれるので、従業員のいないフリーランスももちろん加入が可能です。また、1年以上継続して事業を行っていれば、経営セーフティ共済にも加入することができます。

また、どちらの共済にも節税メリット以外のメリットがあります。小規模企業共済で節税メリットがあまりない場合でも、退職金のない個人事業主にとっては退職金代わりと考えるとメリットになります。特にフリーランスは取引先の倒産によるリスクがあるので、リスク回避の面で経営セーフティ共済への加入することもメリットになります。

節税だけでなくこれらのメリットも考慮してどちらか、あるいは両方の共済への加入を検討しましょう。

会社勤めの副業でも加入できるか

勤めている会社で副業が認められているのであれば、共済への加入を検討することが可能です。ただし、経営セーフティ共済の場合、1年以上の事業継続が条件となります。また、小規模企業共済でも事業を営んでいることが条件となるので、開業届や確定申告をしていることが必要と考えられます。

また、申告が必要ない程度の所得であれば、加入はできず節税メリットもありません。確定申告をしていない副業であれば加入はできないと考えましょう。

小規模企業共済と経営セーフティ共済は、加入条件を満たせば同時利用も可能

小規模企業共済と経営セーフティ共済は節税のメリット以外に、取引先の倒産による共倒れ倒産のリスク回避や、退職金のない個人事業主にとっての備えになるというメリットもあります。特に一定以上の個人所得や事業所得が見込める個人事業主であれば、どちらの共済も加入する価値はあります。

加入条件を満たしていれば、どちらにも加入はできるので、それぞれのメリット・デメリットを理解したうえで加入を検討しましょう。

出典

独立行政法人中小企業基盤整備機構 小規模企業共済 加入をご検討の方

独立行政法人中小企業基盤整備機構 経営セーフティ共済 加入をご検討の方

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー