家を買うなら若いうちとは限らない? 50代で家を買うという選択肢のメリット・デメリット

これまではどちらかと言えば、家を買うなら若いうちに住宅ローンを組んで定年までに完済するのが理想、とされていたと思います。ここでは50代で家を購入するという選択肢についてお話ししてみたいと思います。

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

住宅ローンは若いうちに組むべき?

住宅ローンを組むにあたってはいくつかの条件があります。年齢制限もそのひとつです。多くの金融機関では20歳から70歳までを申し込み範囲としているようです。

これは住宅ローンを組むにあたり必要となる団体信用生命保険(契約者が死亡した場合、その後の返済が不要となる保険)への加入が80歳までとなっていることが関係しています。

つまりどんなに長い住宅ローンでも80歳までの完済が期限となります(親子でローンを組む親子ローンは別)。実際には長いローンを組む人でも70歳あたりを完済目標とする人が多いようです。

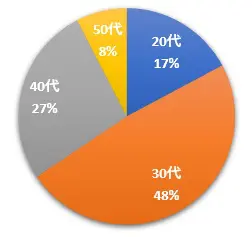

では、初めて住宅ローンを組む人はどんな年代の人たちでしょう。住宅金融支援機構が2018年4月にアンケート調査した2017年度民間住宅ローン利用者の実態調査【民間住宅ローン利用予定者編】によれば以下となります。

同調査によれば20代、30代の購入動機は「結婚、子供や家族のため」、40代、50代では「老後の安心のため」が中心となっています。この割合から30代で家を持つことが最も多いことがわかります。

20代で結婚し30代で家を持ち、60歳定年まで同じ会社で勤めあげローン完済。これがかつての日本の標準的なライフスタイルでした。今も30代の割合が多いのも一般的にはまだそういったライフスタイルを前提で考える人が多いからかもしれません。

しかし人生100年時代と言われる今、ライフスタイルの変化にも対応できるよう生活設計をすることも必要です。

その点から言えば、必ずしも若い30代前後で住宅ローンを組む(家を買う)ことがいいとは限りません。

なぜなら、長生きを前提とするなら50代であってもやっと人生の半分ということになるからです。以下に20代から40代と、住宅ローンを初めて組む割合が圧倒的に少ない50代で住宅を購入するメリットとデメリットを見てみましょう。

■メリット

20代,30代,40代

・長期でローンを組めるため同じ借入額でも月々の返済額を低くできる。

・老後前に返済を終える計画が立てやすい

・健康なうちにローンを組める

・自宅を持つという所有欲が早い時期から満たされる

50代

・老後を含めたライフスタイルが見通せるため、ローンを組んでも生活に大きな変化が起きる可能性が低い。

・住宅ローンの団体信用生命保険により万が一の老後の支出リスクを抑えられる。

・寿命までに建て替え等の大きな支出を避けることができる。

・終の棲家にできる。

■デメリット

20代,30代,40代

・家族や仕事の変化が起きやすく、ローンが足かせになる場合も。

・早く手に入れた住宅の長期にわたる所有コスト(メンテナンスや固定資産税等)がかかる。

・老後前後になって建て替え(大きな支出)等の可能性あり。

50代

・健康リスクが増え始めるため場合によってはローンを組めないことも。

・長期にローンを組みづらい。

・多額のローンは組めないことも。

上記のメリット・デメリットを考慮したうえで住宅購入時期を早い時期から計画できるといいでしょう。 ここでお伝えしたいのは、家を買うなら若いときに住宅ローンを組んで買ってしまったほうがいいとは限らないと言うことです。

50代で家を買うためのライフプラン

人生100年時代ではその折り返し地点とも言える50代。その50代で家を買うことのメリットに重きをおき、若いうちから50代で家を買うためのライフプランを標準的な世帯を例に考えてみます。

平成29年版の「国民生活基礎調査」によれば世帯あたりの平均所得は約560万円。

平均可処分所得(手取り)は約428万円。平均ですから中央値はこれより低いですし、年代の後半程賃金カーブの上昇率が大きい傾向がありますが、ここでは簡易的に手取りの平均値(約400万円)を用いてみます。

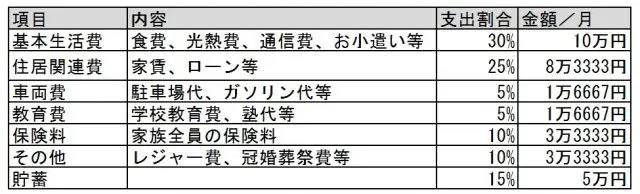

仮に20代から40代の30年間、平均手取り400万円/年あると仮定し、50代までに2000万円ほどの貯蓄を目指します。この貯蓄を達成するための手取りに対する支出割合を目安として以下とします。(金額は賞与を含めた年手取りを月当たりに換算)

上記生活費等の支出範囲内でやりくりできれば、月5万円の貯蓄で50代までに約1800万円を貯めることも可能かと思います。これには資産運用を考慮していませんが、もし株式等を組み入れた投資信託での長期積立で毎月5万円を1%の複利運用できれば約2100万円となります。

収入についてはあくまでも平均ですので20代の若いうちは月々の手取りはもっと低いかもしれません。また支出項目も世帯によっては重きをおきたい支出は違ってくるでしょう。

ここで大事なのは、いつのときも手取りに対して上記の「貯蓄」割合以上の貯蓄を目安に生活することです。

東京都産業労働局労働相談情報センターの「中小企業の賃金・退職金事情(平成28年版)」の調査では大卒の退職金は平均1138万円です。経団連の調査による大手企業の場合では平均2000万円以上ですから開きがありますが、ここでは退職金を約1200万円と仮定します。

以上から50代突入の時点で約1800万円の貯蓄と将来の退職金1200万円、合わせて約3000万円の資産が見通せることになります。

この3000万円は老後ある程度ゆとりある生活するために年金以外に必要とされる数字です。ポイントは50代突入時点でこの数字が現実的なものになっているかどうかです。

ここがクリアーできるライフプランが作成できかつ実行できること。そして50歳以降、継続雇用を考慮した65歳まで引き続き働く前提で住宅ローンが組める状態であれば、50代で住宅を購入する選択肢を持てると思います。

もちろん、50代までにキャッシュで家が買えるほどの資産を築けた人であればローンは不要かもしれません。その場合でも低金利の時代は手元に現金を残すため、あるいは保険代わりや住宅ローン控除利用のためにローンを組むというのも選択肢です。

若いうちからローンに縛られたくない、でも老後は安心して住める家が欲しいという方は、ひとつの住宅購入の参考にしてください。

出典

2017年度民間住宅ローン利用者の実態調査【民間住宅ローン利用予定者編】

厚生労働省 平成29年 国民生活基礎調査の概況

東京都 平成28年「中小企業の賃金・退職金事情」調査結果について

Text:小山 英斗(こやま ひでと)

CFP(日本FP協会認定会員)、1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表