「年収200万円」で独身、手取りが少なく生活が苦しいのですが「住民税非課税世帯」になれるでしょうか? 負担を下げる方法はありますか?

また、住民税非課税世帯についての話を聞いたことがある人もいるかもしれません。給料の手取り額が多くなく、住民税が非課税にできるならそうしたいと考える人は多いと思います。

本記事では、具体的にどれくらいの収入の人が住民税非課税になるのか、住民税を少なくするにはどのような方法があるのか解説します。

CFP、行政書士

独身の場合、住民税非課税になるのは前年の合計所得が45万円以下

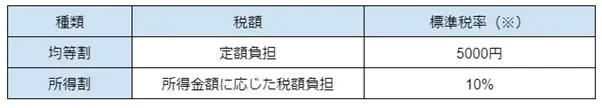

住民税は大きく「均等割」と「所得割」に分けられます。図表1のとおり、均等割りは原則として所得にかかわらず一定の金額を納める形式で、所得割は所得金額に応じて税額が変動する仕組みです。なお、標準税率は4000円と定められていますが、2014年から2023年までは1000円の復興特別税が課せられ5000円に引き上げられています。

図表1

※厳密には内訳として市町村民税と道府県民税に分かれる

総務省 地方税制度 個人住民税を基に筆者作成

では、どのような場合に住民税が非課税になるのでしょうか。例として、年収200万円で独身の場合は、住民税を非課税にすることはできるのか考えてみましょう。

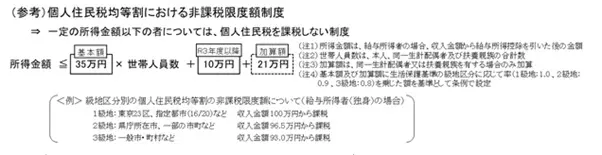

総務省によると、個人住民税均等割における非課税限度額制度は図表2のようになっています。収入から給与所得控除を引いた額(所得金額)が、独身世帯の場合は45万円、家族がいる世帯では35万円×世帯人数+31万円以下であれば、住民税が非課税となります(独身世帯の場合、図表2に示された21万円の加算額は適用されません)。

図表2

総務省 地方税制度 個人住民税均等割の概要

住民税が非課税になるのは、独身の場合だと年収約100万円以下(控除前)となるので、例に挙げた、年収200万円の場合だと住民税は非課税になりません。年収100万円以下となると、会社員等の場合は実現が難しい数字と言えそうです。

なお、生活扶助を受けている方など、他条件によって住民税が非課税になる場合もあるため、詳細についてはお住まいの自治体へご確認ください。

住民税の負担を下げる方法

住民税を非課税にすることは難しいかもしれませんが、負担を軽減することは可能です。「ふるさと納税」と「iDeCo」は、住民税を軽減する方法として広く利用されており、どちらもおすすめの制度です。

ふるさと納税

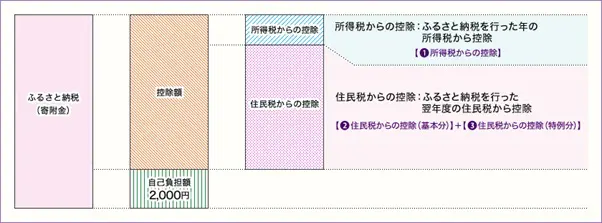

ふるさと納税は寄附金控除を簡単に利用できるようにした制度です。大まかに説明すると図表3のとおり、寄附金のうち2000円を超える部分については、一定限度額まで所得税や住民税から全額控除される仕組みです。

図表3

総務省 ふるさと納税のしくみ 税金の控除について

特に住民税の負担軽減効果が大きく、例えば年収600万円で3万円のふるさと納税をした場合、以下の節税効果があります。

所得税 (3万円-2000円)×20%=5600円 ※所得税率20%の場合

住民税(基本分) (3万円-2000円)×10%=2800円

住民税(特例分) (3万円-2000円)×70%=1万9600円 ※所得税率20%の場合

ふるさと納税による控除は、ふるさと納税を行った翌年度の住民税から適用されます。

iDeCo

iDeCoは個人型確定拠出年金のことで、掛け金が全額所得控除されるため、所得税と住民税、どちらの節税効果もあります。毎月1万円の掛け金をiDeCoに拠出した場合を例にとり、いくら節税できるか見ていきましょう。

1万円×12ヶ月=12万円

所得税 12万円×20%=2万4000円 ※所得税率20%の場合

住民税 12万円×10%=1万2000円

iDeCoの場合、所得税率によって減税効果が変わりますので、所得税の減税効果のほうが大きくなることが多くなりそうです。

住民税非課税を狙うよりも節税対策を

会社員の場合、住民税非課税世帯となる水準で生活するのはかなり厳しいため、所得金額を下げて住民税非課税を目指すのは現実的ではありません。ただし、本記事で紹介したような、比較的簡単に取り組むことができる節税対策もありますので、検討してみてはいかがでしょうか。

出典

総務省 地方税制度 個人住民税

総務省 ふるさと納税のしくみ 税金の控除について

執筆者:御手洗康之

AFP、FP2級、簿記2級