チーズや小麦粉、納豆などよく使う食材も少しずつ値上がり!値上がりに合わせて給料が上がらないので対策を考えてみた

値上がりに合わせてお給料が上がっていればよいのですが、賃金上昇に追いついていないのが現状です。こんなふうに物価が上昇していくことをインフレといいます。インフレになった時、貯めていた預貯金の価値は下がっていきます。対策はできていますか?

2019年10月からは消費税の増税も予定されています。物価上昇はこれからも続いていくことでしょう。今からできる対策を一緒に考えてみましょう。

CFP(R)認定者

1級ファイナンシャル・プランニング技能士

確定拠出年金相談ねっと認定FP、DCアドバイザー、証券外務員内部管理責任者、相続士、金融知力インストラクター、FP未来への扉(幹事)、SANWA DCサポート代表。

インフレになるってどういうこと?

バブル崩壊以降、ずっとデフレーション、略してデフレといわれてきました。1989年の株価最高値から、もう間もなく30年になろうとしています。子供の頃にその時期を迎えていた方も含めると今の40歳代の人も金利は低く、物価も安くなっていくデフレ経済しか体験していないはずです。このデフレの時期は安くしないと物が売れないのでどんどん値下がりしていく傾向にありました。

この時期は、現金や預貯金で持っているだけでも、お金の価値は高まりました。

ところが、今そのデフレからインフレーション、略してインフレに向かおうとする兆しが表れ始めています。

1つは少子高齢化で国の競争力が減少していくと、円の価値が下がり、円安になるかもしれないということがあげられます。エネルギーや食料を輸入に頼っている日本は、値段が上がりインフレになりやすいのです。

1995年の円高の時には1ドル79円、直近では1ドル112円ほどです。円高の時には79円で買えたものが、今は112円出さないと買えなくなっているということです。円安になると輸入品はどんどん値上がりしやすくなることご理解いただけましたでしょうか。

また、日銀は量的緩和政策で物価上昇率2%を目指しています。この時、お金の価値は、下がります。100円のものは102円出さないと買えないということです。金利も物価と同じように上がっていればよいのですが、高度成長の時代と違って、同じように上がっていくのかはわかりません。

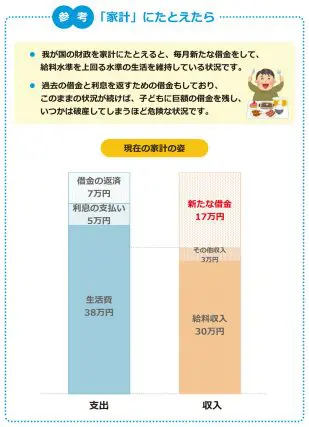

金利が上がりにくい状況をお伝えするために国債についてお話をします。国は税金という収入よりも、国債でお金を借りて支出することを長年続けてきたために、国債残高はGDPの236%にもなっています。金利を高くすれば国債の返済の負担増加となるため、金利も上げにくい状況なのです。

国債という借金でやりくりしている国の状況は、下記で分かりやすく解説されています。国民1人当たり700万円お金を借りている計算なのですね。入ってくる収入以上に使っているので借金は増えるばかりです。金利が上がりにくい状況ご理解いただけましたか。

日本の財政を考えよう!(財務省ホームページより)

※財務省ホームページより

金利が上がらないと預貯金の資産は増えないことになります。インフレでは、同じ金額でも価値は下がっていくことを覚えておきましょう。

インフレになった時、あなたの資産は大丈夫?

デフレ経済に慣れていると、インフレが想像できないかもしれません。しかし、インフレは、起きているとは知らずに徐々に進んでいきますから、気付かないことが多いのです。

日本人は金融資産の約52%を預貯金で保有しています。実は、預貯金がインフレに弱いということをご存じでしょうか?

デフレ期には、物の値段が安くなっている分、現金や預貯金を保有することでたくさん買うことができました。しかし、2%のインフレが10年も続くと預貯金の価値は20%減ってしまうということが起きます。インフレになると100円だった物は120円出さないと買えないということになっていきます。その時、皆さまの家計は大丈夫でしょうか?

また、少子高齢化そして長寿の時代になって、年金額はますます減少傾向にあります。年金制度は100年安心プランとして、マクロ経済スライド率が適用されますから、例えば賃金(物価)上昇率が1.5%ならそこからスライド調整率0.9%が引かれて0.6%しか年金額は上がらないことになります。物価が上がっても年金額は増えない仕組みになっているのです。インフレが起きると年金生活は苦しくなることでしょう。

2019年10月には、食料品など一部の除外品以外のものは、10%の消費税が課税される予定です。インフレと重なると、さらに支出が増え、家計の負担感は大きくなるのではないでしょうか。インフレが起きた時の対策も考えておきたいものです。

金融資産はどうしたらよいの? インフレに強い商品は何?

インフレの時に現金、預貯金、年金などは価値が下がりやすくなりますので、あなたの金融資産を見直してみましょう。基本的な考え方は次の通りです。

インフレ時の運用の方法

(1)定期預金(1年以下の満期の短いもの)

(2)個人向け国債(10年変動金利のもの)

(3)株式投資(インフレに強い会社)

(4)不動産・REIT(不動産投資信託)

(5)金や貴金属等へ投資

(6)外貨へ投資

(1)と(2)はご利用されている方も多いと思います。(3)~(6)は一気にハードルが上がります。でも、ご安心ください。簡単に株式、不動産、金、外貨などを使える方法をご紹介します。

この方法を使えば、20歳以上の方ならどなたでも、インフレに強い商品に組み替えていくことができます。リスクがあるなら嫌だわと思っている方も、お金がないから無理だわと感じている方も、知識がなくても始められるこの方法を使うことで簡単に始められます。

その商品こそ、国が推奨しており、税金が非課税になる「つみたてNISA」なのです。

IMFが出している「世界経済の見通し」では、2018年は3.9%となっています。これは、アメリカがけん引しているとされる世界経済が、3.9%の成長を予想しているからです。世界の成長に合わせて、ご自分の資産をつみたてNISAの選ばれた投資信託で毎月こつこつ積み立てすることで、成長の恩恵を受け取ることができるようになるのです。

毎月決まった金額を20年間、年額40万円まで積み立てていくことができます。長期、分散、積立という、リスクを抑えながら資産を成長させる仕組みを使うことで、2%のインフレがずっと続いても3%で運用できたら、あなたの財産の価値は高まります。

株式や不動産を直接購入するためには、大きな資金が必要ですが、1,000円からの積み立てから始められるので負担感が違います。非課税の期限は2037年までです。インフレに負けない資産づくり、早めに始める方がよいのではないでしょうか?

Text:木田美智子(きだ みちこ)

CFP(R)認定者