個人事業を会社組織に変え節税を図る

将来の相続問題を考えると、多少手間と経費はかかりますが、会社組織にすることでメリットが生まれます。

経済ジャーナリスト

大手新聞社出版局勤務を経て現職。

会社組織化で所得税が減額

不動産経営で収益がある場合、個人事業から会社組織にすることが有効です。その際、実際の収益が900万円を超えていれば会社組織化が得策です。

不動産からの収益は、賃貸収入から必要経費を引いた金額です。個人事業主で申告する場合、収益は所得として計算され、金額に応じて個人所得税・個人住民税が課せられます。個人所得税は、所得900万円超になると累進的に税率が上がる仕組みになっています。

一方、会社組織にした場合は、利益が900万円超でも、法人税率が急速に上がることはありません。税制改革により、法人税率自体がかなり下がっていることもプラス材料になります。

会社組織にしたため、これまで個人事業主として支払っていた親の所得税額は大幅に減額されます。会社として払う法人税を支払い、家族が給与で受け取ることで、それぞれが所得税も支払います。

収益が900万円は、あくまで税務上の目安です。相続のことを考えると、これ以下の収益であっても、会社組織へ変更するメリットがあります。

会社組織にするメリットは

会社組織に変更することで、相続の際のメリットが生まれます。親が個人で得ていた不動産の収益を会社の収益にすることで、仕組みを変更するのです。これによる具体的なメリットは、以下のような点です。

(1)不動産から得ていた親の所得が大幅に減るため、これまでに支払ってきた所得税が大きく減る。法人税と家族が得た給与に応じて支払う所得税を合わせても、以前よりも税額は少なくできる。家族への給与は、税額が増えないよう調整する。

(2)家族への給与支払いの方法をとることで、生前に財産移転を進めることが可能になる。そのため、相続時に相続人同士の争いも減る。

(3)家族に支払われた給与は、プールすることで将来の相続税の納付にも利用できる。

(4)税理士への報酬や各種保険料など、新規の経費が発生しても、結果として親の財産の減額となり、それも相続税対策にもなる。

以上のようなメリットが考えられるため、個人事業主から会社組織への変更は、現実的な効果が見込めます。

ただし一方で、税務署への法人としての届け出、会社との不動産賃貸借契約の締結、税理士への業務委託と報酬の支払いなど、個人事業主ではなかった煩雑な業務も発生します。

会社の株式は家族で分けて持つ

会社組織にする以上、資本金も必要になります。最近では、株式会社を設立しても、最低資本金の制限がありませんので、容易に設立ができます。安定した不動産収入が見込める事業ですから、資本金を取り崩すケースも少ないと思われます。

スムーズに会社組織への移行は可能です。資本金の額は、多いことにこしたことはありませんが、10万円でも50万円でも問題はありません。

不動産を所有していた親が会社の代表を務めるにしても、株式は、配偶者・子・孫などの親族で分散所有することが賢明です。とくに孫が株式を所有することは、将来の相続を考えると効果的です。会社設立の目的の一つが、将来の相続を円満に進め、あわせて相続税を減額するためだからです。

所有不動産ごとに子会社化し、それぞれ個人が持つことで、将来の相続争いを未然に防ぐ効果もあります。かりに子会社は設立しなくても、親は株式を極力持たず、他の家族が分散して保有することで、相続時点での税負担も少なくできます。

経費処理できる金額も増える

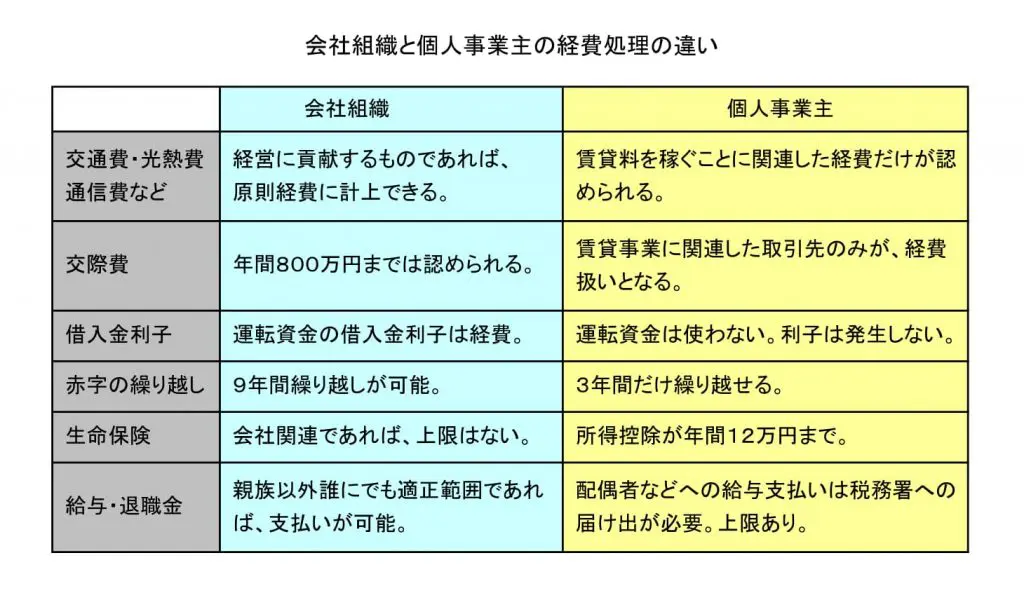

会社組織にすると、税務上経費で落とせる金額も大きくなります。いままでは経費処理できなかったものが経費として計上できます。

個人事業主の場合は、経費として認められる支出は、不動産の賃貸料に関連するものだけです。例えば、顧客や不動産業者との打ち合わせ時の飲食費や交通費など、賃貸料を生み出すことを目的に使った経費だけが対象になります。実際に計上できる経費は、かなり限定されます。

これが会社組織に変更した場合は、不動産賃貸の業務とは直接は関係しない、会社を維持するための経費(通信費、交通費、備品購入費など)も認められます。大幅に経費計上ができるようになります。さらに、交際費、生命保険料、原価償却費などで有利になります。

以上見るかぎり、多くの賃貸不動産を所有している場合、個人事業で進めるよりも、会社組織にしたほうが、有利な点が多くあります。

相続財産や将来の相続税の減額だけでなく、経費面でも大きな効果があります。

Text:黒木 達也(くろき たつや)

経済ジャーナリスト。大手新聞社出版局勤務を経て現職