勤続年数も健康状態も問題なし。なのに、住宅ローン審査で落とされる理由とは?

今回は、勤続年数や健康状態以外の理由で審査に落ちるケースについて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローン審査において重視される項目とは?

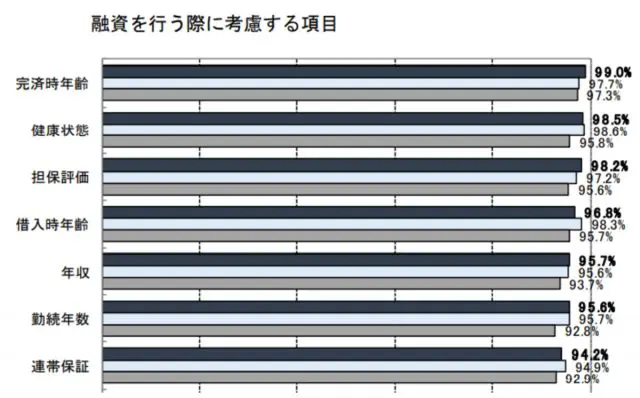

国土交通省の「令和元年度民間住宅ローンの実態に関する調査結果報告書」によると、90%以上の金融機関において、融資を行う際に考慮する項目として「完済時年齢」「健康状態」「担保評価」「借入時年齢」「年収」「勤続年数」「連帯保証」を挙げていることが分かります。

(引用:国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書」(※1))

つまり、勤続年数や健康状態に思い当たることがないということであれば、そのほかの理由(「完済時年齢」「担保評価」など)に原因がないか、探る必要があるかもしれません。

完済時年齢

前述のとおり、金融機関が融資を実行するかどうかの判断材料の1つに「完済時年齢」があります。借入時の年齢そして借入期間によっては、完済する予定の年齢をオーバーしてしまい、融資に待ったがかかるかもしれません。こういったことから、金融機関は借入時の年齢と併せて借入期間も考慮しているといえます。

多くの金融機関では、借入時の年齢を65~70歳までとしており、また完済時の年齢についても80歳未満としています。したがって、借入時の年齢と借入期間によっては、完済時の年齢が80歳を超えることとなり、審査に通らないということになります。現在は、定年延長等、長く1つの企業に勤める方も多くなっていますが、こうした点には留意しておきましょう。

担保評価

審査の際には、年収や勤続年数などの本人の属性のみならず、担保となる物件の評価も考慮されます。

金融機関としては、貸し倒れのリスクを何よりも恐れますし、もしも返済不能に陥った場合は担保となる物件を競売にかけて現金化し、融資した額を回収しようとします。契約者が購入しようとしている物件において、物件の価値に対する希望借入額を考慮し、希望借入額に見合う価値のある物件と判断されない場合は、審査に通らないことも考えられます。

他にも重視される項目がある?

上記で金融機関が重視している審査項目について説明しましたが、他にも以下の点が、審査において考慮される項目として挙げられます。しっかりと理解しておきましょう。

■返済負担率

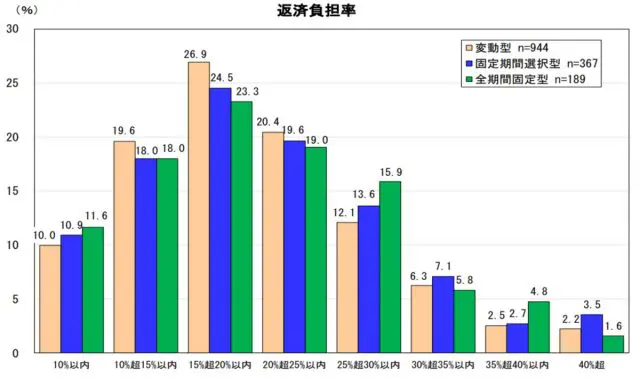

返済負担率とは、契約者の年収における年間の住宅ローンを含むすべてのローン返済合計額の割合です。

住宅金融支援機構が提供しているフラット35では、年収によって返済負担率の基準を設けており、年収が400万円未満であれば返済負担率は30%以下、400万円以上であれば35%以下となっています。

一般の金融機関においては、返済負担率の基準はそれぞれ異なりますが、住宅金融支援機構が発表している「住宅ローン利用者調査(2020年11月実施)」によると、住宅ローンを利用している人の返済負担率は25%以下にとどめている人が多く見られます。

(引用:住宅金融支援機構「住宅ローン利用者調査(2020年11月実施)」(※2))

希望借入額に対して年収が少ない、もしくは他にも借り入れがあるなどで返済負担率が高い場合は、審査に通らない可能性があるといえるでしょう。

■信用情報

信用情報は住宅ローンに限らず、クレジットカードなどを申し込む際にも必ず見られる項目です。ちなみに信用情報とは、クレジットカードやローンの契約・申し込みに関する情報のことです。客観的な取引事実を登録した個人の情報で、信用情報機関に登録されています。

住宅ローンの申し込みの際、金融機関は必ず申込者の信用情報について信用情報機関に照会を行います。その際に、何らかの信用事故情報が載っていることが判明した場合、審査に通ることはまず不可能だと思ってください。

自身の信用情報は、本人が信用情報機関に対して開示請求を行うことができます。インターネット上で簡単に請求を行えますので、もし不安であれば開示請求を行ってみることをおすすめします。もし、事故情報が載っていることが判明した際には、その情報が消えるまで住宅ローンの申し込みは控えることが賢明です。

まとめ

住宅ローンの審査項目は金融機関によって異なり、その内容は公表されません。審査に落ちた理由が分からない状態であれば、自分は今後住宅ローンを利用できないのかと不安になると思います。

とはいえ、多くの金融機関に共通している審査項目や上記で述べた信用情報などについては、ある程度自分でも把握できる内容です。考えられる理由を自分で調べ、思い当たる原因があるのであればそれを解消することを考えましょう。

例えば、返済負担率が高いのであれば、希望する借入額を減らすことや、収入合算などの方法を考えるのも1つの案です。

また、1つの金融機関の審査に通らなかったからといって、他の金融機関の審査にも通らないとはいいきれません。もし、可能性があるのであれば、原因を追究し、それを改善した後に再度申し込んでみましょう。

(※1)国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書」

(※2)住宅金融支援機構「住宅ローン利用者調査(2020年11月実施)」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員