奨学金が利用できない…。教育ローンを利用する場合に知っておきたいこと

その際には、教育ローンの利用が考えられますが、教育ローンにはどのような種類があるのでしょうか。今回は教育ローンの種類と利用の際の注意点についても解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

奨学金の収入要件

現在、日本の奨学金には返済不要の給付型と返済が必要な貸与型の2種類が用意されており、それぞれの世帯収入要件が異なります。

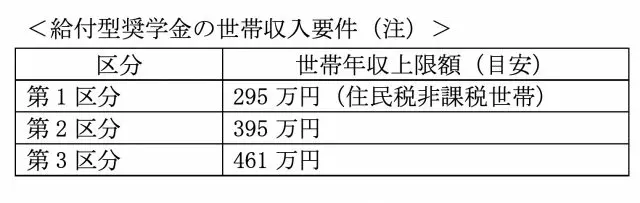

■給付型奨学金

返済不要の給付型奨学金は、その世帯収入基準によって第1区分から第3区分に分けられています。第1区分は収入要件が最も厳しく、給付される額は多くなります。

(注)世帯人数4人(本人、父(給与所得者)、母(無収入)、第2子(高校生)の場合

また、世帯の資産が、生計維持者が1人の場合は1250万円以下、2人の場合は2000万円以下であることも要件となっています。

(出典:日本学生支援機構「給付奨学生の適格認定(家計)」(※1))

■貸与型奨学金

貸与型奨学金は、学力基準によって第1種(無利子)と第2種(有利子)に分かれています。また、第1種と第2種を併用することもできます。これらを利用する際の世帯収入要件は、以下のとおりとなっています。

(注)世帯人数4人の場合

(出典:日本学生支援機構「奨学金の制度(貸与型)採用基準」(※2))

奨学金を利用する際の注意点

奨学金の基準をクリアし受給できるとしても、奨学金の初回の振り込みは入学後です。したがって、受験の費用や入学金などは別途自分で用意しなければなりません。それらの費用が捻出できない場合は、何らかの教育ローンを活用する必要があります。

教育ローンの種類

教育ローンには、国が行っているものや民間の金融機関が行うもののほか、自治体が主体となって貸し付けを行っているものもあります。

■国の教育ローン

日本政策金融公庫が行っているもので、350万円まで借りることができます。利率も低く設定されており、固定金利で1.66%となっています(2021年8月現在)(世帯年収などの要件に合致すれば金利優遇の可能性もあり)。

日本政策金融公庫の教育ローンは受験前でも申し込むことができるため、入学金などの費用に充てることができます。

国の教育ローンの場合子どもが2人の世帯であれば、年収条件は890万円までとなっており、奨学金を受けることができなくても、国の教育ローンなら利用できる可能性もあります。

(出典:日本政策金融公庫「教育一般貸付 (国の教育ローン)」(※3))

■日本学生支援機構の入学時特別増額

貸与型の奨学金を利用できる場合は、10万円から50万円まで、10万円単位で増額融資を受けることができます。ただし、この増額融資も入学後に振り込まれる点に注意が必要です。

(出典:日本学生支援機構「入学時特別増額」(※4))

■労働金庫の入学時必要資金融資

貸与型の奨学金を利用できる方を条件に、労働金庫が実施しているものです。入学よりも前に借りることができます。

(出典:全国労働金庫協会「入学時必要資金融資のご案内」(※5))

■ひとり親に対する福祉資金貸付金制度

自治体が主体となって行っている就学支度資金(就学、修業するために必要な被服等の購入に必要な資金)を貸し付ける制度です。

ひとり親であることなどを条件に国公立であれば42万円、私立大学であれば59万円を限度に借りることができます。無利子で入学前に借りることができますので、該当する方は活用してみましょう。

(出典:内閣府「母子父子寡婦福祉資金貸付金制度」(※6))

■民間の金融機関の教育ローン

民間の金融機関にも教育ローンが用意されています。ただし、ほかの教育ローンと比べ、利率が高いことがデメリットです。金利は銀行によって異なりますので、金利や条件をよく見て利用するようにしましょう。

まとめ

奨学金を利用できる枠が拡大されたといっても、世帯の年収基準や学力基準によっては奨学金が利用できないこともあり得ます。その際には、年収基準がクリアできるのであれば、ほかの教育ローンを利用することも考えましょう。

教育ローンには国が行っているものや自治体が行っているもの、そして民間の金融機関が扱っているものもあります。国や自治体が行っているものは、無利子もしくは有利子でも利率が低いので、基準をクリアできるのであればそちらを優先的に活用することをおすすめします。

また、金融機関の教育ローンでは、カードローン型を採用しているものもあります。受給した本人が返済を行う奨学金と異なり、教育ローンは親が名義人となって借りるものです。

奨学金でも教育ローンであっても、いずれも利息や返済条件などをしっかり確認するだけでなく、その後きちんとと返済できるかどうかの資金繰り見通しを考えながら、本当に返せる額だけを借りるようにしてください。

出典

(※1)日本学生支援機構「在学中の適格認定」

(※2)日本学生支援機構「奨学金」

(※3)日本政策金融公庫「教育一般貸付 (国の教育ローン)」

(※4)日本学生支援機構「奨学金」

日本学生支援機構「入学時特別増額」

(※5)全国労働金庫協会「入学時必要資金融資のご案内」(2021年度版)

(※6)内閣府 男女共同参画局「母子父子寡婦福祉資金貸付金制度」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員