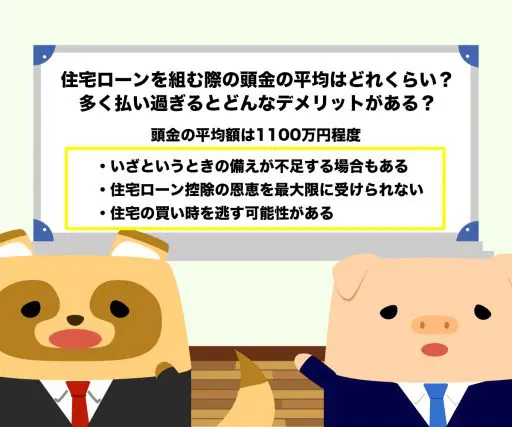

住宅ローンを組む際の頭金の平均はどれくらい? 多く払い過ぎるとどんなデメリットがある?

頭金は多めがいいといわれることもありますが、逆に払い過ぎてしまうと、どのようなデメリットがあるのでしょうか?

住宅ローンの頭金について解説します。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

住宅ローンの頭金の平均額は?

住宅ローンにおける頭金とは、住宅の購入費のうち、最初に自己資金で支払いを行う分です。頭金が多ければ多いほど、住宅ローンの借入額が少なくなり、返済の負担も小さくなるため、住宅ローンを組む場合は頭金が多い方がいいといわれることもあります。

株式会社リクルート住まいカンパニーが実施した「2021年首都圏新築マンション契約者動向調査」によれば、首都圏での新築マンション購入時の自己資金の比率の平均は、19.1%となっています。物件の平均購入価格が5709万円となっていることから、頭金の平均額は1100万円程度だと想定できます。

住宅ローンの頭金については、購入価格の2割を目安にといわれることもありますが、この調査結果からは、やはり多くの方が頭金として約2割を払っているといえます。

頭金を多く払うことによるデメリットは?

住宅ローンの借入額や返済の負担を考えると、頭金は多い方がいいとはいえますが、過度に用意しようとすると以下のような問題が生じることもあります。

いざというときの備えが不足する場合もある

離職や失業、けがや病気など何らかの理由によって収入が減少、または途絶えてしまったとき、貯蓄は重要な役割を果たします。そのため、貯蓄を頭金に充て過ぎてしまうと、いざというときの備えが不足することにもなりかねません。

頭金の額は、最低でも6ヶ月間、不安であれば2年間は収入が無い場合でも、生活やローンの支払いができるだけの貯蓄を残して設定するのが理想です。

住宅ローン控除の恩恵を最大限に受けられない

住宅ローン控除とは、年末時点の住宅ローンの残高の0.7%が、最大で13年間(2022年以降の場合)、所得税から控除されるという減税制度です。頭金を多めにするということは、住宅ローンの返済開始時点で残高が少なくなり、住宅ローン控除の恩恵も小さくなってしまいます。

現在、住宅ローンの金利は、変動金利であれば0.5%以下など、住宅ローン控除の1%を大きく下回る状態が続いています。そのほかの状況にもよりますが、頭金を少なめにした方が金利差によって有利な状況が多くなります。

また、本来の頭金より多めに用意していた分を、投資信託など資産運用に回すことで、タイミングによっては頭金を多く払うより有効な結果となる場合もあります。

これらを考えると、頭金はただ多く払うのではなく、金融機関と相談しながら住宅ローン控除を最大限利用できる金額にすることが大切です。

住宅の買い時を逃す可能性がある

できるだけ頭金を多くしようとしてお金を貯めているうちに、希望する条件に合った物件が売れてしまったり、金利が上がるなどして住宅の買い時を逃してしまうこともあります。

頭金の金額は、多い方が安定して住宅ローンの借り入れができるなど、メリットもありますが、住宅の購入はタイミング次第で物件の選択肢が限られたり、金利の上昇リスクなどの影響を受ける可能性があることにも注意してください。

住宅ローンの頭金は2割を目安に、適切に設定すること

首都圏での新築マンション購入時の住宅ローンの頭金の比率は、平均して購入価格のおよそ2割という調査結果があります。しかし、頭金を多く払い過ぎてしまうと、いざというときの生活の備えが不足したり、住宅ローン控除の恩恵を最大限に受けられないことがあります。

住宅ローンの頭金については、借入先の金融機関と相談しながら、適切な金額を設定することをおすすめします。

出典

株式会社リクルート住まいカンパニー 2021年首都圏新築マンション契約者動向調査

執筆者:柘植輝

行政書士