住宅ローンの元利均等返済と元金均等返済。どんな違いがあるの? どちらがオトクなの?

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

「元利均等返済」と「元金均等返済」とは

<元利均等返済>

元金と利息の合計が均等になる返済方法で、金利が変わらない限り、完済までの毎回の返済額が一定となります。返済当初は支払額における利息の割合が高く、元本がなかなか減らない特徴があります。

また、同期間の借り入れの場合は、元金均等返済よりも総返済額が多くなります。ただし、返済額が一定であるため返済計画が立てやすく、元金均等返済に比べ返済開始時の返済額を少なくできます。

<元金均等返済>

毎月の返済額のうち、元金部分が一定となる支払方法です。例えば、35年で4200万円を借り入れした場合は月10万円+利息となります。

よって、返済開始時の返済額が最も高く、家計に影響を与えますが、その反面ローン残高を早く減らすことができますので、返済が進むにつれて返済はラクになってきます。元利均等方式比べて総返済額は少なくてすみますので、資金に余裕がある方向けの返済方法です。

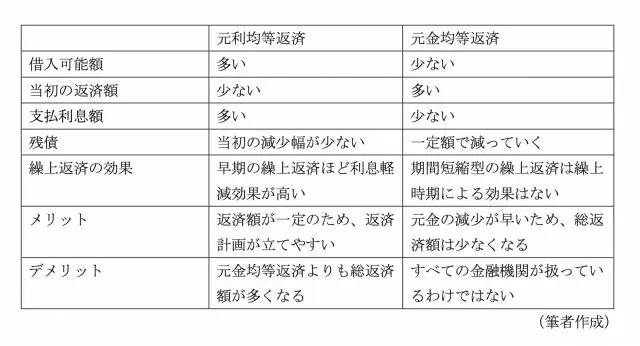

それぞれの特徴、メリット・デメリットは?

元利均等返済、元金均等返済のメリット・デメリットは図表1のとおりです。

【図表1】

実際にはどれくらいの返済額の違いが出るの?

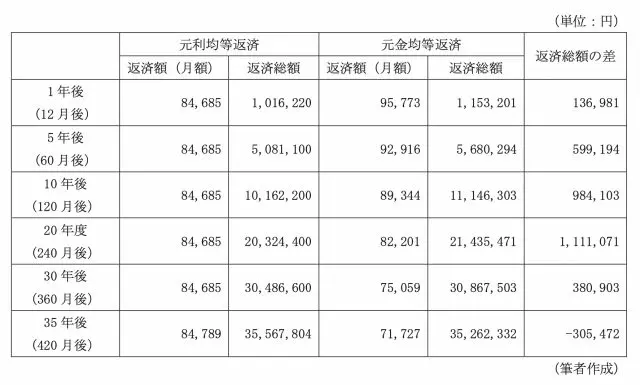

例として、借入期間35年、借入額3000万円、金利1%で比較してみましょう。

【図表2】

なお、上記は固定金利、端数切り捨てで計算していますが、各金融機関によって計算方法や端数処理方法が異なる場合もあります。

ライフプランによって異なる

元利均等方式か元金均等方式か、それぞれの特徴やメリット・デメリット、そしてシミュレーションを見てきましたが、単純に総返済額を減らすのであれば元金均等返済ですね。

しかし、住宅を購入する時期に往々にして教育費が必要になるなど、お金のかかる時期と重なる方もいらっしゃると思います。

その点、元利均等返済は毎月の返済額が一定で返済プランが立てやすいですし、もし別途何かしらの臨時収入等があれば、その際に繰上返済をするなどして総返済額を減らす方法を考えるのもよいかもしれません。

住宅ローンの年間返済額(返済負担率)は、年収の35%が目安とするとよいと筆者は考えますが、返済負担率が20%以下なのであれば取扱金融機関が限られてくるかもしれません。状況に応じて元金均等返済を選択するものよいのではないでしょうか。

執筆者:田久保誠

田久保誠行政書士事務所代表