住宅ローンの繰り上げ返済をするべき? 繰り上げ返済のメリットとは?

繰り上げ返済とは、毎月の返済額と別に元金の一部、または全部を前倒しで返済することです。繰り上げ返済によって総返済額を削減し、早く住宅ローンの返済から解放されることができます。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

住宅ローンの繰り上げ返済とは?

「住宅ローンの繰り上げ返済」とは、通常の返済とは別に、住宅ローンの元金の一部もしくは全部を繰り上げて返済することです。元金が減少するので、その分、利息の支払いが軽減され、総返済額を減らすことができます。

繰り上げ返済には「返済額軽減型」と「返済期間短縮型」があります。

「返済額軽減型」とは、残りの期間は変えずに毎月の返済額を軽減する方法です。一方で、「返済期間短縮型」とは、毎回の返済額は変えずに返済期間を短縮する方法です。

どちらも利息額を減らすことができますが、より効果が高く、返済期間を短くする「返済期間短縮型」を利用する方が多いようです。

住宅ローンの元利均等返済方式

住宅ローンの繰り上げ返済について理解するためには、住宅ローンなどの各種ローンやクレジットの返済方法について知っておく必要があります。

ローンやクレジットの返済方法には、「元金均等返済方式」と「元利均等返済方式」があります。

「元金均等返済方式」とは、毎月の返済額のうち、元金の金額が一定となる返済方法です。一方で、「元利均等返済方式」とは、毎月支払う返済額が一定であり、返済が元本と利息の合計で構成されている返済方法です。

返済の最初は、金利の割合が大きいですが、徐々に元金に充当される割合が増加します。住宅ローンでは、一般的に「元利均等返済方式」が選択される傾向があります。

そして「元利均等返済方式」を選択して繰り上げ返済を行うと、前倒し返済した元金に対応する利息を節約できるのです。

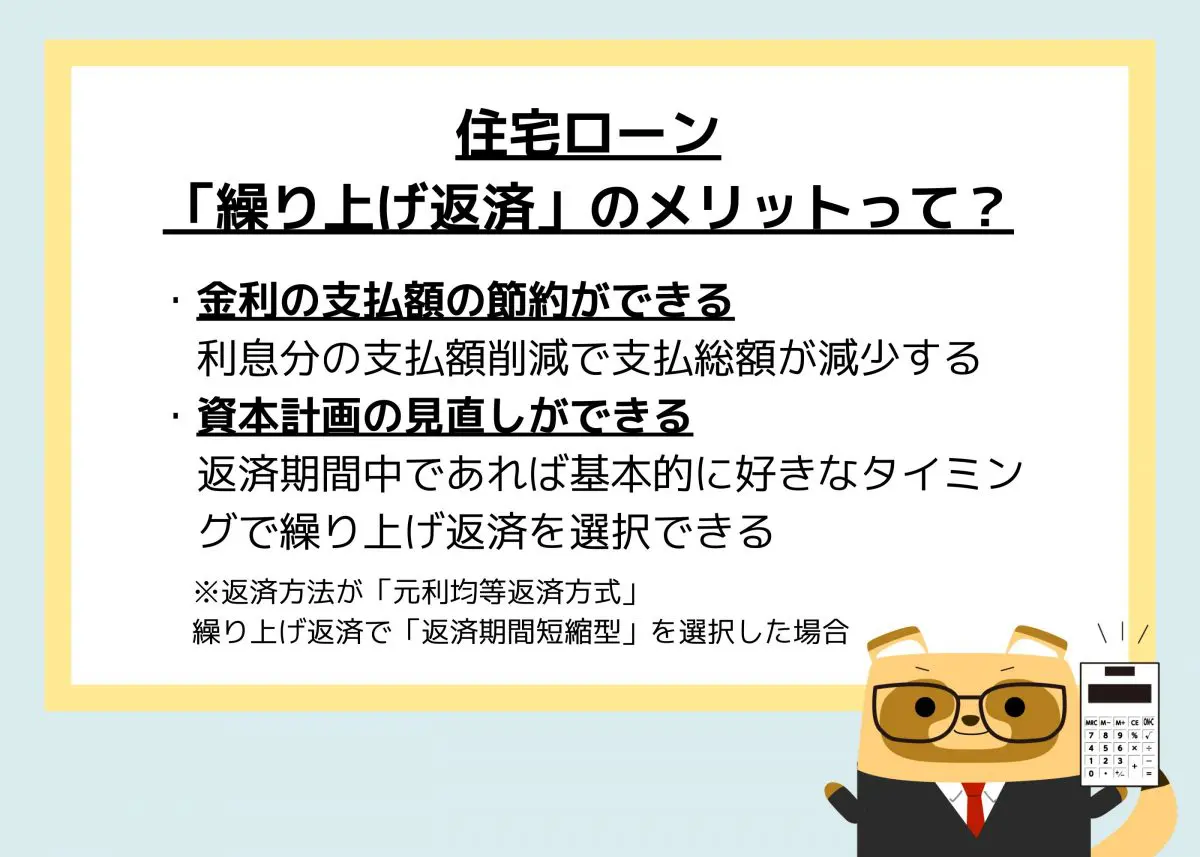

住宅ローンの繰り上げ返済のメリット

住宅ローンの繰り上げ返済を行う一番の動機は、返済額を減少させることでしょう。

返済方法として「元利均等返済方式」を選択し、繰り上げ返済で「返済期間短縮型」を選択した場合のメリットについてみていきましょう。

金利の支払額の節約ができる

「元利均等返済方式」では、返済開始当初は、返済金額の大部分が利息の返済に充当されます。

繰り上げ返済によって、元金の一部や全部を前倒しで返済すれば、元金部分が少なくなり、対応する利息分の支払額を削減でき、その分、支払総額を減らすことが可能です。

例えば、残債が3600万円で30年返済の場合、毎月の返済額は10万円です。繰り上げ返済で360万円返済すれば、毎月の返済額に変更はありませんが、3年分返済期間と利息を削減できます。

繰り上げ返済で返済する元金の金額が大きいほど、それに対応する利息額が大きくなり、効果が大きくなります。

資本計画の見直しができる

返済期間中であれば、基本的に好きなタイミングで繰り上げ返済を選択できます。現在、および将来の家計状況に応じて繰り上げ返済を実行することで、効果的な資本計画の見直しができるのです。

例えば、子どもが就職して教育費がかからなくなったり、相続によって現金を承継した場合に、効果的に総返済額を減らすために繰り上げ返済を検討できます。

このように繰り上げ返済は、ライフイベントに沿って計画的に、または予想外のできごとにも対応しながら、柔軟な資本計画の見直しが可能です。

住宅ローンの繰り上げ返済のデメリット

住宅ローンの繰り上げ返済には、返済額を削減できるという大きなメリットがあるので、積極的に検討する人が多いです。

しかし、資産状況やライフプランによっては、デメリットが大きくなります。

手元資金が少なくなる

繰り上げ返済は、前倒しで返済するので、当然手元資金が少なくなります。

長期的には返済額を削減できますが、短期的には手元資金が枯渇する可能性があるので、検討は慎重に行いましょう。

子どもが独立したタイミングで繰り上げ返済をすると、同じころに親の介護費が必要になることもあるでしょう。突然の病気やけがによって医療費が必要になるかもしれません。

繰り上げ返済はあくまでも余裕資金の範囲で行い、たとえ臨時収入があっても、全額を繰り上げ返済に充当することは避けましょう。

また、繰り上げ返済には別途、手数料がかかります。複数回に分けて繰り上げ返済をすると、手数料がかさむことに注意しましょう。

住宅ローン控除の恩恵が小さくなる

住宅ローン控除は、年末時点の住宅ローン残高の1%が控除される制度です。

現時点で住宅ローン控除を受けている場合、繰り上げ返済を行うと、住宅ローン残高が減少し、受けられる控除額が減少します。

超低金利の時代に1%以下で住宅ローンを借りている場合、繰り上げ返済を行うことで、得られる利息減少分よりも住宅ローン控除額の減少分が大きくなるリスクがあるのです。

また、繰り上げ返済の結果、返済期間が10年を下回ると、住宅ローン控除の要件を満たさなくなり適用されなくなるので、注意が必要です。

住宅ローンの繰り上げ返済のタイミング

住宅ローンの繰り上げ返済はいつでも選択できますが、理想的なタイミングは2つあります。

1つ目は、大きな出費が予定されていないときです。

子どもがこれから大学に進学する場合や、マイカーの購入を検討しているときなど、大きな出費が予定されているときに繰り上げ返済を行うと、手元資金が減少し、予定していたイベントが行えないかもしれません。

2つ目は、住宅ローン控除の適用が終わったときです。住宅ローン控除による節税効果を最大限享受してから、繰り上げ返済を行いましょう。

しかし、住宅ローン控除の控除額が「年末時点の住宅ローン残高×1%」ですので、1%以上の金利で借りている場合には、住宅ローン控除適用中であっても、繰り上げ返済を検討してよいでしょう。

執筆者:FINANCIAL FIELD編集部