老後資金づくりに影響しない、住宅ローンの返済額は?

しかし、返済負担率で求めた借入額は、現役時代における無理のない返済額であって、必ずしも退職後の生活を考慮した返済額とは限りません。

今回は、夫婦が老後に必要となる資金を見積もり、老後の生活に影響を及ぼさない住宅ローンの返済額について解説します。

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士

元航空自衛隊の戦闘機パイロット。在職中にCFP(R)、社会保険労務士の資格を取得。退官後は、保険会社で防衛省向けライフプラン・セミナー、社会保険労務士法人で介護離職防止セミナー等の講師を担当。現在は、独立系FP事務所「ウィングFP相談室」を開業し、「あなたの夢を実現し不安を軽減するための資金計画や家計の見直しをお手伝いする家計のホームドクター(R)」をモットーに個別相談やセミナー講師を務めている。

https://www.wing-fp.com/

老後の生活に必要な資金を見積もる

まずは、65歳以降に夫婦で受け取ることが見込まれる老齢年金額を確認し、老後の生活費の目安から必要となる資金を見積もってみましょう。

1. 老齢年金の見込額は

老後の資金を見積もるためには、夫婦が受け取る老齢年金の見込額を把握することが肝心です。

原則65歳から受け取る老齢年金の見込額は、50歳以降の方に毎年届く「ねんきん定期便」(※1)、または日本年金機構が運営している「ねんきんネット」(※2)で確認することができます。

なお、ねんきん定期便に記載されている年金見込額は、現在の働き方を60歳まで続けた場合の金額ですが、ねんきんネットを利用すると、今後の働き方に応じた年金額をシミュレーションすることもできます。

ちなみに厚生労働省の、令和2年度末時点で、会社員であった方など老齢基礎年金と老齢厚生年金を受給している方の平均年金月額は14万6000円(年額175万2000円)、自営業者や専業主婦であった方など老齢基礎年金のみを受給している方の平均年金月額は5万6000円(年額67万2000円)となっています(※3)。

従って、例えば会社員であった夫と専業主婦の夫婦の場合、65歳から受給する老齢年金について平均月額を基に20万2000円(年額242万4000円)と見積もることもできます。

2. 老後の生活費の目安は

次に、老後に必要な生活費を見積もります。これは現在の生活費から、子どもにかかる費用などを差し引いて計算するといいでしょう。

ちなみに、公益財団法人 生命保険文化センターが行った調査(令和元年度)の結果によると、夫婦2人で老後生活を送る上で必要と考える最低日常生活費は、月額で平均22万1000円となっています。

また、ゆとりある老後生活を送るためは最低限の生活費(22万1000円)に加え、平均で14万円の上乗せが必要とも考えられており、これらが老後の生活費の目安の1つになるといえます(※4)。

3. 老後に必要な資金は

老齢年金の見込額と老後の生活費の目安から、老後生活における家計の収支を計算し、老後に必要な資金を見積もります。

例えば、会社員であった夫と専業主婦の夫婦が受給する老齢年金の平均月額20万2000円から、老後の生活に必要となる最低限の生活費22万1000円を引いた1万9000円が、毎月の家計の赤字額となります。

毎月の家計収支=老齢年金(月額)-老後の生活費(月額)

▲1万9000円=20万2000円-22万1000円

また、老齢年金の平均月額20万2000円から、ゆとりのある生活を望む場合の生活費36万1000円を引いた場合、毎月の赤字額は15万9000円となります。

▲15万9000円=20万2000円-36万1000円

例えば65歳の夫婦が、90歳になるまでの25年間で必要となる老後資金は、下式のとおり、570万円~4770万円と試算できます。

▲1万9000円/月×12月×25年=▲570万円

▲15万9000円/月×12月×25年=▲4770万円

4. 実際に必要となる老後の必要資金は

ここで試算した老後資金570万円~4770万円は、老齢基礎年金・老齢厚生年金の平均受給額と、調査の結果に基づく老後の生活費の平均から求めた数値です。

老後に必要となる資金は、世帯ごとに違いがあります。

従って、ねんきん定期便などから老齢年金の見込額を把握し、現在の生活費の支出額から推定する老後の生活費を差し引いて、それぞれの世帯の老後生活における家計の収支を計算する必要があります。

そして、夫婦の年齢差などを考慮して老後に必要な資金を見積もってください。

なお、老齢年金のみで生活費を賄うことは一般的には難しいため、年金生活で住宅ローンを返済することは困難であることを認識しておきましょう。

老後資金に配慮した住宅ローンの返済額は

それでは、老後資金に配慮した住宅ローンの返済額を考えてみましょう。

1. 退職までに完済できる住宅ローンの借入額とは

まず、住宅ローンの借入時の年齢と退職年齢を基に、退職するまでにローンを完済できるように返済期間を決めます。

例として退職年齢を65歳とすると、借入時の年齢が35歳であれば返済期間は30年、45歳であれば20年、55歳であれば10年です。

また、借入金利は返済期間によって異なりますが、住宅金融支援機構が提供する全期間固定金利型住宅ローンのフラット35の平均金利(令和4年8月時点)を参考にした場合、元利均等返済方式による毎月の返済額に応じた借入可能額は表1のとおりとなります。

【表1】

| 返済期間 (金利) |

30年 (1.53%) |

20年 (1.40%) |

10年 (1.40%) |

|

|---|---|---|---|---|

| 返済額 (月額) |

5万円 | 1442万円 | 1119万円 | 559万円 |

| 10万円 | 2885万円 | 2092万円 | 1119万円 | |

| 15万円 | 4328万円 | 3138万円 | 1678万円 | |

(※6)(※7)を基に筆者作成

表1を基に、借入時・退職時の年齢による返済期間と毎月の返済可能額から、退職するまでに完済できる住宅ローンの借入額を見積もることができます。

なお、毎月の返済額は年収400万円(額面)以上の方であれば、住宅ローンを含むすべての借り入れに関して、年収に占める年間合計返済額の割合である返済負担率が35%以下となるように設定するといいでしょう(※8)。

2. 退職時のバランスシート

老後の資金づくりに影響しない住宅ローンの返済額を考える際に重要となるのが、退職時点のバランスシートです。

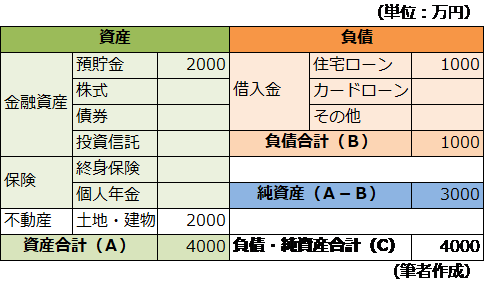

例として65歳で退職し、1000万円の退職金を受け取った場合のバランスシートは、表2のようになります。ここでは、退職金を含めた金融資産を2000万円、保有している土地・建物の退職時の評価額を2000万円、住宅ローンの借入残高を1000万円としています。

【表2】

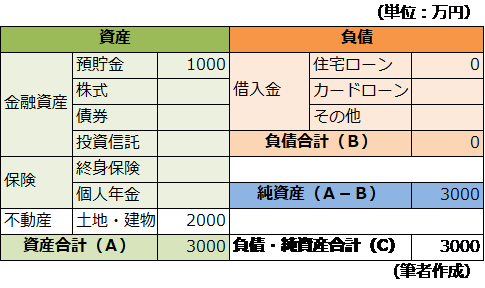

退職時までに住宅ローンを完済していれば、老後資金は退職金と合わせて2000万円を準備できますが、退職金を住宅ローンの繰上げ返済に充てた場合、バランスシートは表3のとおりとなり、老後資金となる手持ちの金融資産は2000万円から1000万円に減少します。

【表3】

3. 退職時のバランスシートから借入額を調整する

退職時のバランスシートを考えるためには、住宅ローンの返済を含めた家計の収支の見込みから、退職時の預貯金残高を見積もる必要があります。

預貯金残高の推移は、キャッシュフロー表を使用して毎年の家計の収支予測から分析することができます。この分析は、自分自身で行うこともできますが、ファイナンシャルプランナーなどの専門家に依頼するといいでしょう。

退職時のバランスシートから、退職時に住宅ローンの全額繰上げ返済をしても老後資金が確保できる見込みの上で余剰金があれば、返済期間と毎月の返済額から求めた借入額にその分を上乗せすることができます。

一方、退職時に住宅ローンを完済できても老後資金が確保できないという場合は、その分、借入額を減らして老後資金の積み立てに回す必要があります。

まとめ

老後資金づくりに影響しない住宅ローンの返済額は、退職までに住宅ローンを完済できるように返済期間を設定し、毎月の返済可能額から借入額を決めることが大切です。

そして、老齢年金の見込額と老後の生活費から必要な老後資金を算出し、退職時のバランスシートで老後資金が確保できるか確認しましょう。

なお、退職時の金融資産残高を予測するためには、毎年の収支についてキャッシュフローによる分析が必要となりますので、住宅ローンを組む前にキャッシュフロー分析を行うことをお勧めします。

出典

(※1)日本年金機構 大切なお知らせ、「ねんきん定期便」をお届けしています

(※2)日本年金機構 ねんきんネット

(※3)厚生労働省 令和2年度 厚生年金保険・国民年金事業の概況

(※4)公益財団法人 生命保険文化センター 令和元年度「生活保障に関する調査」

(※5)日本FP協会 便利ツールで家計をチェック

(※6)住宅金融支援機構 金利情報

(※7)住宅金融支援機構 毎月の返済額から借入可能金額を計算

(※8)住宅金融支援機構 【フラット35】住宅ローンのご案内[買取型]

執筆者:辻章嗣

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士