現在38歳、「年収500万円」の会社員です。今から「マイホーム」を建てたいのですが、定年後も「住宅ローン」が残るのは良くないですか? 70歳まで返済が続くのはリスクがあるでしょうか…?

家を建てるときに住宅ローンをどのように組めばいいのか、借入金額や返済期間の設定に悩む人が多いのではないでしょうか。

そこで本記事では、住宅ローンの借入額や年収に対する返済割合、返済期間の平均などをもとに、38歳で年収500万円の人が住宅ローンを組んだ場合をシミュレーションし、さらには住宅ローンが定年後に残るリスクなども解説します。

これから、家を新築するために住宅ローンの設定を検討している人は、ぜひ参考にしてください。

FP2級

住宅ローンの平均的な設定はどうなっているのか

住宅金融支援機構の「2022年度 フラット35利用者調査」と、国土交通省の「令和4年度住宅市場動向調査報告書」から、住宅ローン借入額の年収倍率や年収に対する返済額の割合、返済期間の平均などを見てみましょう。

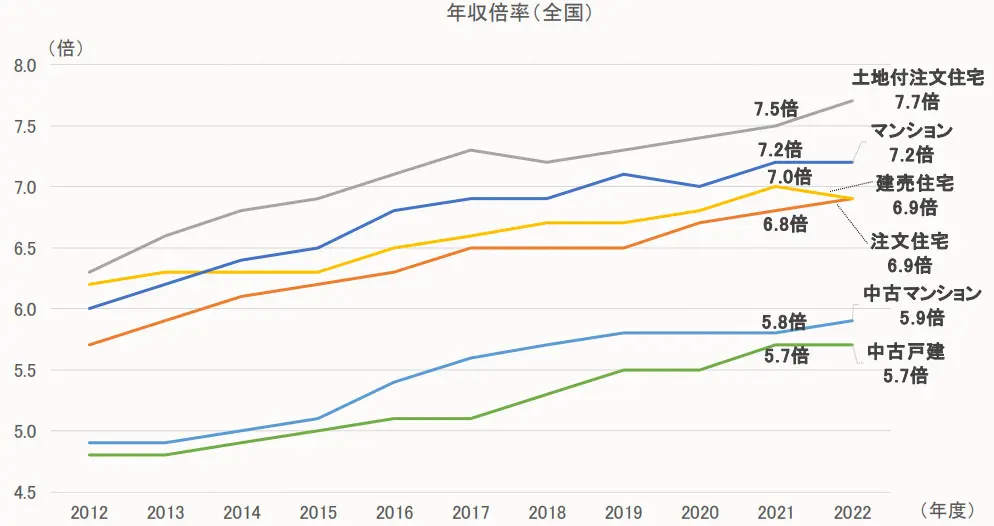

住宅ローン借入額は年収の何倍?

まず、借入額の年収倍率を見ると、倍率は上昇傾向が続いており、2022年度は土地付きの注文住宅が7.7倍、マンションが7.2倍、建売住宅が6.9倍となっています(図表1)。

図表1

住宅金融支援機構「2022年度フラット35利用者調査」

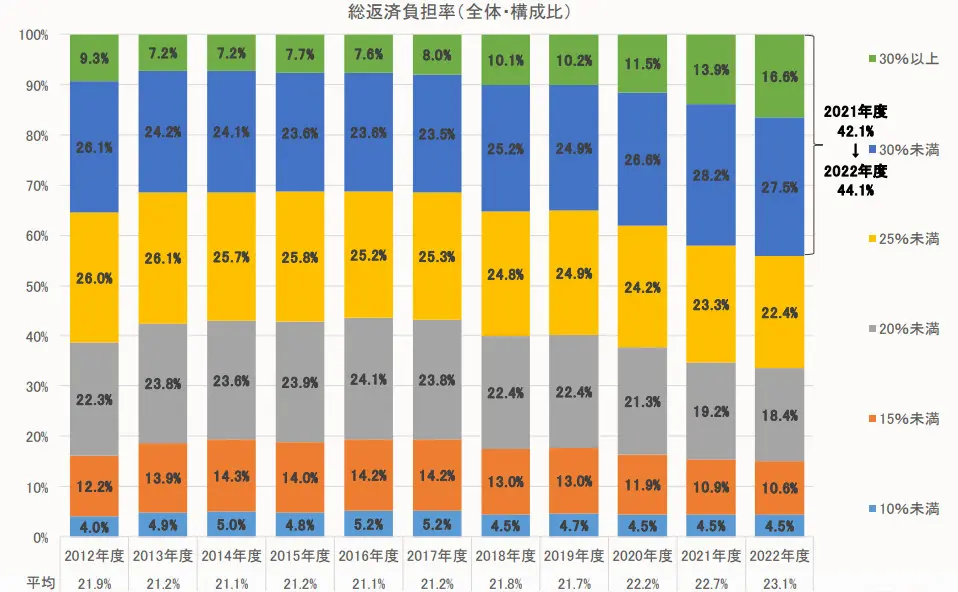

年収に対する年間の住宅ローン返済額の割合は

次に年収に対する返済額の割合である「返済負担率」を見ると、2022年度は平均が23.1%で、20%~30%の方が全体のほぼ半数となっており、おおむね年収の4分の1を返済にあてる人が多くなっています。

図表2

住宅金融支援機構「2022年度フラット35利用者調査」

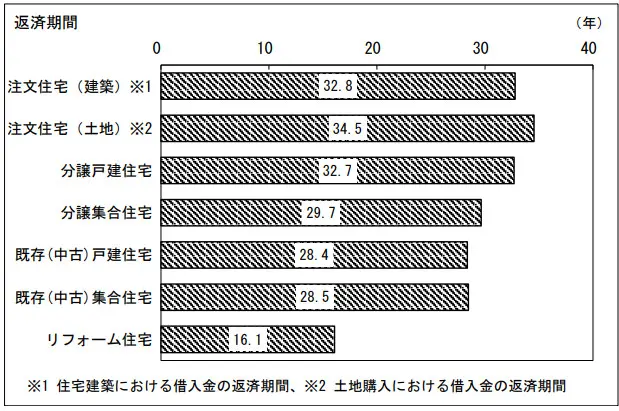

住宅ローン返済期間の平均は?

国土交通省が公表している「 令和4年度住宅市場動向調査報告書」で、住宅ローンの返済期間を確認してみましょう。取得する住宅の種類によって違いますが、返済期間は28年から35年程度となっており、返済期間が30年を超えるのは珍しくありません。

また「2022年度 フラット35利用者調査」で、住宅ローン利用者の平均年齢(2022年は42.8歳)が上昇傾向であることを踏まえると、定年後まで返済が続く人は少なくないと思われます。

図表3

国土交通省 令和4年度住宅市場動向調査報告書

※注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

38歳で年収500万円の人が住宅ローンを組んだら?

これまでのデータをもとに「38歳で年収500万円」の人の借入額や、返済額・返済期間を想定してみましょう。調査データの平均的な数字を取って、返済負担割合23%、返済期間32年と仮定すると「年収500万円×23%×32年=3680万円」が借入想定額です。

年収倍率から見ても、年収500万円の7倍~8倍である3500万円~4000万円と一致しています。ただ、現在38歳であれば返済終了は70歳となり、定年後になってしまいます。

住宅ローンの返済が定年後に及ぶリスク要因

現在38歳の人が住宅ローンを設定する場合、平均的な借入金額や返済期間であっても定年後に住宅ローンが残りそうです。実は、定年後の住宅ローン返済にはいくつかリスクがあります。考えられる主なリスクは以下のとおりです。

・定年退職後は収入が減少し、返済負担が大きくなる

・金利が上がっている可能性が否定できない

・退職金での繰り上げ返済にもリスクがある

定年退職後、再雇用などで継続して働いても年収は減少することが多く、返済額が一定のままであれば返済負担率が上がり、大きな負担増となります。

また、現在の厳しい年金財政から、将来的な年金の給付水準は今より低下していくことも考えられるため、年金生活に移行する人にとっては将来的な年金の目減りも考慮する必要があります。いずれにしても収入面から考えると、住宅ローン返済は大きなリスクになります。

また、定年後に限りませんが、住宅ローンで変動金利を選択している人には今後の金利変動もリスク要因となります。日本ではマイナス金利政策が続いていたため、低い金利で住宅ローンを組み、返済額を抑えることが可能でしたが、世界的に見ても日本の金利はかなり特殊です。

金利がすぐ大幅に上昇することは考えにくいかもしれませんが、20年後、30年後の金利がどのようになるのか誰にも分かりません。

さらには退職金での繰り上げ返済にも注意が必要です。「自分は退職金ですべて繰り上げ返済するので大丈夫」という人も多くいるでしょう。確かに退職金を原資に繰り上げ返済できれば、返済リスクは少なくなります。

しかし、将来も今の水準で退職金を得られるか分かりませんし、繰り上げ返済を優先するあまり、その後の老後資金に困るようでは本末転倒です。

このように、定年後の住宅ローン返済には、さまざまなリスクがあります。ただ、住宅ローンをどのように計画するかは、それぞれの家庭の状況で変わります。人生の3大支出が住宅資金、老後資金、教育資金といわれるように、子どもの教育費など今後の大きな出費を想定し、生活に支障のない返済計画を立てることが大切です。

まとめ

住宅ローンの返済期間が定年後に及ぶことには、さまざまなリスクがあります。一方で、住宅ローン利用者の年齢も高齢化していることを踏まえると、定年後に返済を続ける想定は必要です。

そのため、住宅ローン設定時には、借入可能額だけで判断するのではなく、今後の大きな出費や生活設計も踏まえ、定年後の返済が過度な負担にならない計画を考えることが大切です。これから住宅ローンを組む人は、家族と話し合って、まずは将来の生活設計を共有してみてはどうでしょうか。

出典

住宅金融支援機構 2022年度 フラット35利用者調査

国土交通省 令和4年度住宅市場動向調査報告書

執筆者:松尾知真

FP2級