中古マンションで住宅ローン控除を受けるための条件って?どれくらい控除が受けられる?

この制度は新築住宅だけでなく、中古住宅の購入にも適用されます。住宅ローン控除でどのぐらい得するのか、どういった中古住宅(マンション・一戸建て)に適用できるのか見ていきたいと思います。

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

そもそも住宅ローン控除とは?

住宅ローン減税制度における「住宅ローン控除」は住宅借入金等特別控除の通称で、住宅購入者の住宅ローンの負担を軽減するために確定申告することで税額が控除されるものです。

基本的には居住してから10年間、毎年末の住宅ローン残高(もしくは住宅の取得価格)のうち少額の方の1%が控除額となり所得税から差し引かれ戻ってきます。控除額が支払った所得税より多く、所得税から控除しきれない分は住民税(控除上限あり)からも差し引かれ戻ってきます。

現在の制度は2021年12月までに居住した場合が対象となります。適用される控除限度額や控除期間などは、住宅購入額に含まれる消費税の税率と居住開始時期によって大きく3つに分かれます。

■パターン1

消費税が8%で住居開始時期が2014年4月から2021年12月まで

または

消費税が10%で 住居開始時期 2021年1月~2021年12月まで

■パターン2

消費税が10%で住居開始時期が2019年10月から2020年12月まで

■パターン3

中古住宅等の売主が個人のため、個人間の取引にあたり消費税が非課税の場合(消費税が8%もしくは10%以外の場合で住居開始時期が2021年12月まで)

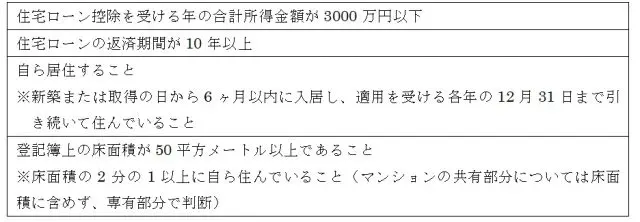

住宅ローン控除の適用条件

住宅ローン控除を受けるためにはいくつかの適用条件があります。それぞれの条件と注意点について見ていきます。

■新築・中古住宅(マンション・一戸建て)ともに共通の条件

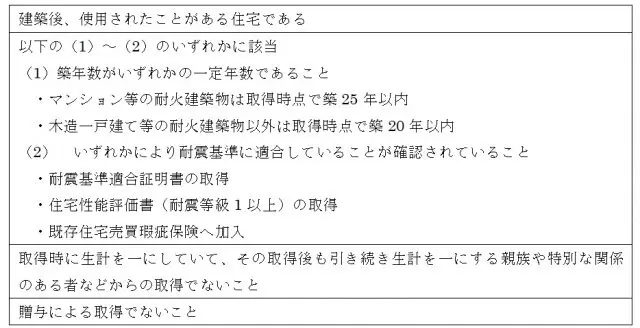

■中古住宅(マンション・一戸建て)のみに適用される条件

中古住宅の取得で住宅ローン控除の適用を受けるために特に注意したいのが築年数です。特に中古マンションでは取得時点で築25年以内の住宅でないと住宅ローン控除を受けることができない可能性があります。購入を検討する際には築年数をしっかり確認しましょう。

住宅ローン控除でどのぐらい得する?

では住宅ローン控除でどのくらいお得になるのか実際に計算してみましょう。「1.控除可能額の計算」「2.実際の控除額の計算」という2つのステップで計算していきます。計算の前提として仮に一般住宅を消費税8%のときに購入した会社員Aさんの所得税が10万円、住民税が20万円、年末の住宅ローン残高が3000万円だったとします。

1. 控除可能額の計算

まず、控除可能額を以下の式で計算します。

計算式: 年末の住宅ローン残高 × 1% = 控除可能額

Aさんの場合:3000万円 × 1% = 30万円

求められた額が控除限度額40万円より小さい額なので30万円が控除可能額となります。仮にローン残高が5000万円だった場合、5000万円×1%=50万円となり控除限度額を超えているので、控除可能額は40万円となります。

2. 実際の控除額の計算

まず所得税から控除可能額を差し引きます。控除可能額が30万円なので、所得税10万円の全額を差し引くことができるので所得税の控除額は10万円で控除後の所得税は0円となります。

控除可能額30万円 - 所得税の控除額10万円 = 残りの控除可能額20万円

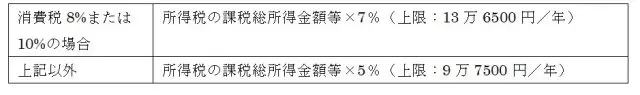

所得税から差し引かれなかった分の残りの控除可能額が20万円ありますので、次に住民税から差し引きます。ここで注意が必要なのは住民税から控除できる額には上限があることです。

■住民税の控除限度額

ここでは計算上、住民税から控除できる額が限度額上限の13万6500円だったとします。残りの控除可能額20万円より限度額の方が小さいので、13万6500円が実際控除できる額となります。

住民税が20万円で13万6500円を全額住民税から差し引くことができますので、住民税の控除額は13万6500円となり、納めるべき住民税は6万3500円となります。

ここまでの計算結果をまとめると以下のようになります。計算結果から分かるように、「1. 控除可能額の計算」で求めた住宅ローン残高の1%全額が戻ってくるとは限りません。また、控除計算前の納めるべき税金以上に戻ってくることもありません。

住宅ローン控除を受けるために必要な書類と取得時期

住宅ローン控除を受けるために必要な書類には以下のようなものがあります。これらは1年目の確定申告時に必要になるものです。

・確定申告書A(第一表と第二表)

・(特定増改築等)住宅借入金等特別控除額の計算明細書

・金融機関等からの住宅ローンの借入金残高証明書

・土地・建物の登記簿謄本

・売買契約書または建築請負契約書

・勤務先の源泉徴収票

・マイナンバーが記載されている本人確認書類

毎年10月から11月頃には金融機関等から住宅ローンの借入金残高証明書が送られてくると思います。大切に保管するとともに、確定申告が始まる時期の2月上旬までには上記書類を準備するようにしましょう。そして2月から3月の確定申告時期に納税地の税務署に提出します。

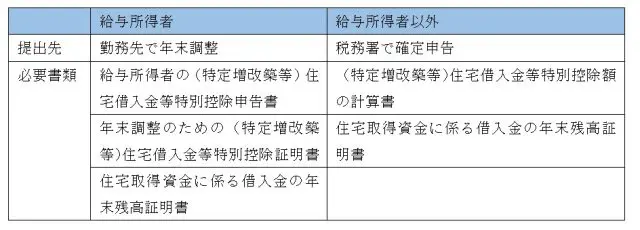

2年目以降は1年目よりも必要な書類は少なくなります。また、提出先も給与所得者とそれ以外では異なってきます。

まとめ

住宅ローン控除について見てきました。この制度は新築住宅だけでなく中古住宅購入でも利用できる制度です。ただし、中古住宅の場合、例えば、中古マンションの場合では築25年以内である必要があるなどの新築住宅にはない適用条件があることに注意が必要です。

なお、住宅ローン減税制度は新築・中古住宅の取得における住宅ローンのためだけでなく、バリアフリー改修工事、省エネ改修工事、3世代対応改修工事、耐久性改修工事といったリフォームのためのローンにも適用できる場合があります。

控除期間や最大控除額は住宅購入の場合と異なりますが、そのようなリフォームでも利用できるかチェックしましょう。

執筆者:小山英斗

CFP(日本FP協会認定会員)