結局どちらを選択する? 住宅ローン借り換えは、変動金利型? 固定金利型?

もちろん、変動金利でもこれから先そこまで金利は変動しないだろうと思っていても、予想に反して金利が上がってしまうことももちろん考えられます。

今回は、住宅ローンを借換える際のメリットとデメリット(注意点)を再確認するとともに、実際にどのプランへの借換えが多く選ばれているのかについてもお伝えします。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローンを借換えるメリットとは?

住宅ローンを借換えるメリットは、以下のものがあります。

■メリット1:毎月の返済額を少なくできる

これまでの借入金利よりも低い金利の住宅ローンに借換えを行うことで、毎月の返済額を少なくすることができます。毎月の返済が負担だと感じている人にとってはこの上ないメリットといえるでしょう。

■メリット2:返済期間を短くできる

今の返済金額を変えずに金利の低い住宅ローンに借換えを行うことで、残りの返済期間を短くすることにつながります。住宅ローンの支払いは、できれば定年までには完済しておきたいものです。

■メリット3:総返済額の削減になる

金利の低い住宅ローンに借換えるということは、残りの住宅ローンにおける金利返済相当額を減らすことになり、それが最終的な総返済額の削減につながります。そう考えると、住宅ローンの借換えは、できるだけ早めに行うことが総返済額の削減効果を高めることになります。

■メリット4:団体信用生命保険の保障を充実させることができる

住宅ローンにおける団体信用生命保険のプランは、取り扱っている金融機関で異なりますし、時代に合った保障プランが続々と登場しています。現在借りている住宅ローンの団体信用生命保険の保障内容が、時代にそぐわないなと感じる場合は、借換えを行うことで保障内容を充実させることができる可能性があります。

住宅ローンの借換えで確認すべきこと

住宅ローンの借換えには、上に述べたようなメリットがありますが、借換えの際には以下の点を十分に確認したうえで行うことが大切です。

住宅ローンの借換えの際には、諸費用が発生します。これは金融機関によって異なりますので、事前に必ず確認しておくようにしましょう。

また、諸費用を支払ってでも借換えを行うメリットがあるのかどうかも、シミュレーションを用いて計算し、確認しておきましょう。

特に借入残高が少ない場合や、残りの返済期間が短い場合などは、諸費用を払うことで借換えのメリットがなくなる場合もあります。後悔しないように、事前に調べられるところはきちんと調べておきましょう。

借換えの際の条件についても、金融機関によって異なります。特に年収や継続勤務年数などについては、公式サイトで明記している金融機関もありますので、事前に自分がその条件にクリアしているかどうか確認しておきましょう。

また、最近では金利変動の際に契約者に負担をかけないようにする「5%ルール」や「125%ルール」が適用されない金融機関もあります。そうなると金利変動の際に、すぐに毎月の返済額が変更されることから、年間といわず今後の収支計画にも影響が出ます。

「5%ルール」や「125%ルール」については、公式サイトだけで把握できない部分もあることから、コールセンターなどに問い合わせてきちんと確認しておくことが大切です。

住宅ローンの借換えの手続きは、新規の借入の際の手続きと同じくらいの手間と時間がかかります。さまざまな書類をそろえることから始まり、金融機関の窓口へ行かなければならないこともあるでしょう。

最近では、インターネット上で申し込みや契約などが行える金融機関も増えていますので、もし窓口に行く時間が取れないという方は、そのような手続き方法を採用している金融機関を選ぶことも、スムーズに借換えを行うコツです。

借換えの際に選ばれる金利タイプとは?

では、実際に借換えを行った人はどの金利タイプを選んでいるのでしょうか。住宅金融支援機構がまとめた調査結果によると、以下のとおりです。

(参考:住宅金融支援機構「2019年度住宅ローンの借換えの実態調査」(※))

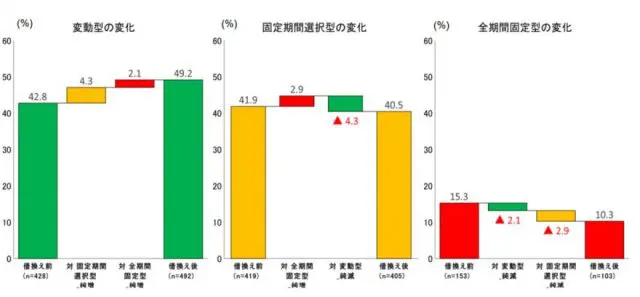

この表を見ると、変動型においては固定金利選択型および全期間固定型からの借換えが増加しています。さらに、固定期間選択型では、変動型への借換えを選択する人が、全期間固定型からの借換えを上回っています。そして全期間固定型では、変動型および固定期間選択型への借換えが起きていることが分かります。

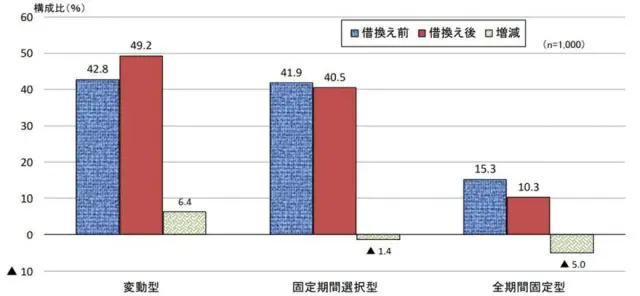

ちなみに借換え前と借換え後の構成比については以下のとおりとなっています。

(参考:住宅金融支援機構「2019年度住宅ローンの借換えの実態調査」(※))

結局、借換えの際は変動金利型? 固定金利型?

もし、現在固定金利を選択している場合は、今後のライフイベントを考慮する必要があります。これから教育費などの負担が大きくなる段階においては、できるだけ毎月の返済額を一定にさせておきたいものです。

低金利の状態が続いているから大丈夫だろうと思っていても、今後の経済情勢について正確に予測することは不可能です。したがって、このようなケースに該当する方は、そのまま固定金利で借換えを行うとよいでしょう。

ただし、今後のライフイベントの支出について、別に用意している資金があるのであれば、金利の低い変動金利を選択し、総返済額削減効果を大きくする可能性を探るのも一考です。

また、現在変動金利を選択しており、将来の金利上昇リスクに対して不安を持っているのであれば、固定金利に借換えることおすすめします。

特に、上に述べたように今後のライフイベントによる出費が予想されており、その資金が別に確保されていないケースであれば、金利の変動を受けないように、せめてライフイベント期間が終了するまでの間は固定期間選択型を利用するなど、家計の収支が変動しにくい金利タイプを選択することが大切です。

まとめ

住宅ローンを借換える際の金利タイプをどのようにするかは、今後のライフイベントを考慮しながら、各金融機関の公式サイトにある借換えシミュレーションを活用して、どのくらいの効果があるのかをきちんと確認することが大切です。

短期間に借換えをすると、負担となる諸費用も大きくなります。借換えの際には金利だけを見るのではなく、できれば今後10年間の家計の収支計画を再確認し、それにそった、無理のない返済計画を立てることができる金利プランを選ぶようにしてください。

さまざまな検討をするなかで、今、借換えをしないという選択肢も出てくるでしょう。もちろん、自分だけで悩むのではなく、必要であれば専門家の意見を聞くなどの行動も大切です。何のために借換えるのか、その目的を明確にすることで判断がつきやすくもなります。

自分の現在置かれている状況と今後予想されるライフプランを考えながら、借換え後に後悔することのないように、借換えのメリットそしてデメリットを比較して最善策を選ぶようにしてください。

(※)住宅金融支援機構「2019年度住宅ローンの借換えの実態調査」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員