住宅ローン借り換えの際に悩む金利タイプ。固定金利型を選択したほうが良い場合って?

今回は、固定金利型を選択したほうが良いケースについて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローン借換えを行う際の流れと手続き

ではまず、住宅ローン借換えを行う際の流れと手続きについて説明します。

1.借換えを行うかどうかの確認

借換えを行おうと考えた際には、まず本当に借換えることでメリットがあるのか、その効果はどのくらいなのかをきちんと確認することが大切です。漠然と低い金利の住宅ローンに借換えようと考えていても、いざシミュレーションを行ってみるとそこまでのメリットはないばかりか、逆に負担が増えるというケースもあります。

したがって、まずは借換えの際にかかる諸費用や手数料を含めたシミュレーションを行ったうえで、借換えの効果がどのくらい期待できるのかを確認し、そのうえで次のステップに移ります。

2.借換先の金融機関を選定する

借換えにおける効果を確認し、その結果に納得したのであれば、次は実際に借換えを行う先の金融機関を選ぶことになります。複数(3~4社程度)の金融機関を選定するようにしましょう。

選定の際には、それぞれの金融機関の公式サイトを使ってシミュレーションを行うとともに、住宅ローンを借換えるための条件についても確認しておくことが大切です。金融機関によって費用の違いやサービスの利便性の違いなどもありますので、それらについても細かいところまでチェックしておくようにしてください。

3.借換先候補の金融機関に対し、事前審査の申し込みを行う

事前審査は、複数の金融機関に申し込んでも良いことになっています。事前審査に必要な書類(本人確認書類や所得証明書など)を提出し、審査の結果を待ちましょう。

4.事前審査に通過した金融機関の中から最終的な借換先の金融機関を選び、本審査の申し込みを行う

本審査の申し込みは、1つの金融機関に対してしか行うことはできません。したがって、事前審査に通過した金融機関の中から、さらに条件等を確認して申し込みを行うようにしましょう。そして、本審査を通過したら、この時点で現在借りている金融機関に対して連絡を入れます。

5.現在借りている金融機関に対して、借換えを行う(ローン残高を一括返済する)旨の連絡を入れる

借換え希望先の本審査に通過し、契約手続きまで進めば、現在借りている金融機関に対してローン残高を一括返済する旨の連絡を入れます。できれば、一括返済を行う予定の1カ月前くらいには連絡を入れておきましょう。

6.ローン残債の一括返済を行うとともに、抵当権設定等の手続きを行う

借換先の金融機関から融資が実行されると同時に、現在借りている金融機関に対してローンの残債を一括返済します。あわせて借換先の金融機関への抵当権設定登記を行う必要があります。登記については司法書士が行いますので、登記に必要な印鑑などを持参して書類に押印するようにしてください。

住宅ローンを借換えることによるメリットとは?

次に、住宅ローンを借換えることによるメリットについて解説します。

今よりも金利の低い住宅ローンに借換えることにより、毎月の返済額の削減もしくは返済期間の短縮を行うことができます。そしてそれが最終的な総返済額の削減につながることが、住宅ローンを借換える際の一番のメリットです。

今後の金利変動リスクに対する不安を感じている場合は、固定金利の住宅ローンに借換えることで今後の返済額を安定させ、さらには確実な返済計画を立てることができます。

住宅ローンの団体信用生命保険については、各金融機関で保障内容が異なります。最近は女性向けのプランを充実させるなど、金融機関独自の団体信用生命保険のサービスプランを展開しています。保障の内容については日々進化しているので、借換えの際には金利の上乗せなしで、さらに充実した団体信用生命保険に加入できる可能性もあります。

住宅ローンを借換えることで、将来考えているリフォーム資金を上乗せして借り入れることも可能です。将来的にリフォームを考えている人は、その規模によってはまとまったお金が必要です。したがって、そのお金を借換えの際にあわせて準備できるというメリットがあります。

借換えを行うのに適したタイミングとは?

借換えを行うのに適したタイミングがあります。借換えの実行は早ければ早いほど良いといわれていますが、それ以外にも考えておきたいタイミングについて解説します。

近いうちに転職を予定しているのであれば、転職前が借換えのタイミングかもしれません。逆に転職後だと、審査に不利なこともあり得ます。

現在の住宅ローンを申し込む際に金利の優遇を受けている人もいるでしょう。そして、それが一定期間優遇されるものであれば、その期間が終了した時が借換えに適したタイミングとなると考えることもできます。

優遇期間が終わった後に適用される金利が、想定よりも高いケースもありますので、自分が借りている住宅ローンの優遇策について内容をしっかりと確認しておくことも大切です。

借換えを行うメリットは、金利の低い住宅ローンにすることで総返済額を削減することですが、今後の経済情勢が金利上昇局面にある場合で、変動金利を選択している人はその時が固定金利への借換えを行うタイミングです。ただし、その金利上昇がずっと続くとは限りませんので、市場の状況をよく見て考えるようにしてください。

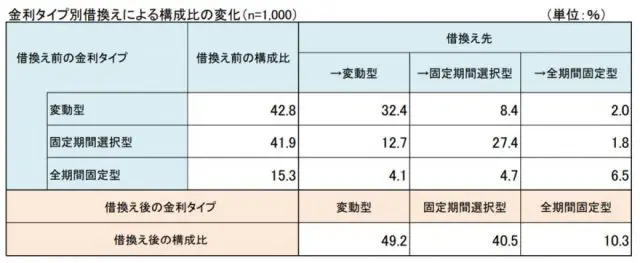

借換えによって選択した金利タイプはどう変化する?

では、一般的に借換えの際はどの金利タイプが多く選ばれているのでしょうか。住宅金融支援機構が発表している資料を見てみましょう。

(参考:住宅金融支援機構「2019年度住宅ローン借換えの実態調査」(※))

変動金利を選択している人は、引き続き変動金利を選択する傾向にあるようです。これは、やはり現在の低金利の状況を見越しての判断といえるでしょう。逆に全期間固定型を選んでいた人が変動型に移行する傾向も目立ちます。

また、時系列で見ても、借換え後には変動型を選択する割合が増えていることもわかります。以下の表は時系列で見た借換え後の金利タイプです。

(参考:住宅金融支援機構「2019年度住宅ローン借換えの実態調査」(※))

借換えをする際に固定金利型を選択したほうが良い場合とは?

変動金利タイプのメリットは、ほかの金利プランと比べて一番低い金利で借りることができることです。低い金利で借りることができれば、総返済額の負担が減ります。しかし、変動金利には以下のような注意点も存在します。

・半年ごとの金利の見直しがある

・実際に金利が見直されても返済額に反映されるのは5年後(5年ルール)

・実際の返済額の上昇は125%に抑えられる(125%ルール)

5年ルールも125%ルールも返済する側にとっては一見ありがたい制度に見えますが、見直し後の金利しだいでは、返済額のうちほとんどが利息への支払いに充てられることになり、元本部分の返済が進まないケースも想定されます。

そのようなデメリットをきちんと理解しているのであれば良いのですが、そうではない場合は、こんなはずではなかったと思う人もいるでしょう。

そのような方にとっては、多少金利が高くても毎月の返済額が変わらず、将来の収支計画が立てやすい固定金利を選ぶことをおすすめします。固定金利を選ぶ場合でも全期間固定型にするか固定期間選択型にするかについて、いずれのプランの内容についてもきちんと確認して利用しましょう。

固定期間選択型の場合は、期間が終了した場合に再度プランを選ぶことになりますが、その際に手数料が発生するケースもあります。各金融機関のサイトで事前に確認しておきましょう。

借換えの際は金利だけでなく、諸費用にも注目!

住宅ローンを借換える際には諸費用がかかります。これが借換えを行う際のデメリットといえるでしょう。したがって、借換えの効果を考える際には必ず諸費用を加味してシミュレーションを行うことが大切です。

諸費用は金融機関によって異なりますが、60~80万円程度かかるケースが多いようです。支払いについても諸費用については一括で支払うことが要件となっているケースもあれば、借換え後のローンに充当してくれるケースもあります。

諸費用を含めて計算した際、そこまでメリットを感じないのであれば、無理に借換えを行う必要はありません。住宅ローンの借換えの際にはどうしても金利に目が行きがちですが、諸費用についても細かいところまで確認しておくことが大切です。

まとめ

住宅ローンを借換える際の金利タイプの選択は非常に悩ましいものです。全期間固定金利型、固定期間選択型、そして変動型、それぞれにメリットおよびデメリットが存在します。

それぞれのメリットとデメリットをきちんと理解し、そのうえで今後のライフイベントも考慮しながら、いざとなった時に資金不足に陥ることのないような、無理のない返済計画を立ていけるかどうかが金利タイプを決める際のポイントだと考えましょう。

(※)住宅金融支援機構「2019年度住宅ローン借換えの実態調査」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員