会社員の現役から備えたい。老後に「赤字」にならないためのポイントとは

配信日: 2022.05.11

老後「赤字」ならないためには、どのような準備をすればよいのでしょうか。老後、公的年金だけでは不安な人は参考にしてください。

執筆者:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

老後不安の発端となった「老後2000万円問題」

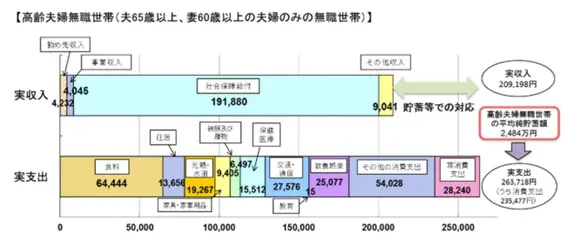

2018年に金融庁金融審議会市場ワーキング・グループの報告により、老後2000万円問題という言葉が生まれました。図表1は、当時使用された老後2000万円問題の根拠となった資料の一部です。

資料は、高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみ)の一般的な収入と支出のモデルケースを表しています。原則65歳から受け取れる現行の公的年金制度が老後の主な収入となる場合、実収入が約21万円で実支出が約26万円。したがって、あくまでもモデルケースですが、基本的に老後は公的年金だけでは生活費が毎月5万円足りないことになります。これが老後「赤字」という状態です。

【図表1】

出典 厚生労働省年金局 企業年金・個人年金課 iDeCoを始めとした私的年金の現状と課題

毎月5万円の生活費が不足するということは、貯蓄を用意しておかなければ生活できないということです。仮に65歳以降、30年生きるとすると5万円×12ヶ月×30年=1800万円。つまり約2000万円は貯蓄を残しておく必要があるということになります。

また、ここで紹介されている2000万円はあくまで必要最低限の生活費を表しており、ゆとりある生活をするためには、必要貯蓄額はさらに必要です。

老後「赤字」にならないためには時間が必要

生活費に困窮することなく、安心して老後を過ごすために、老後も引き続き働き続けるという選択肢があります。ただ、高齢になると健康上の問題も増加するため、いつまで働き続けることができるかは未知数です。最初から老後もずっと働き続けるという選択肢をあてにすることは避けるべきでしょう。

働き続ける以外に、老後赤字にならない方法は2つあります。1つは毎月赤字が発生しても大丈夫なほど十分な貯蓄を準備すること。そしてもう1つは、毎月の定期収入を増やす方法です。

赤字が発生しても大丈夫なほど十分な貯蓄を準備する

仮に毎月5万円赤字が発生しても、十分な貯蓄を用意しておけば長生きすることは可能です。また、効率的に資産を増やすためには、株式や債券、投資信託などで資産運用をすることも検討してみましょう。元本割れするリスクもありますが、毎月一定額を積み立てながら長期にわたって運用をすると、リスクを抑えて、リターンも安定する運用が可能です。

金融庁のシミュレーションサイトを利用して、毎月3万円、5万円を運用した結果を図表2にまとめてみました。

【図表2】毎月の積み立てながら運用した場合の運用成果シミュレーション

| 毎月の 積立額 |

利回り | 運用期間 | |||||

|---|---|---|---|---|---|---|---|

| 10年 | 20年 | 30年 | |||||

| 元本 | 運用結果 | 元本 | 運用結果 | 元本 | 運用結果 | ||

| 3万円 | 1% | 360万円 | 約378万円 | 720万円 | 797万円 | 1080万円 | 1259万円 |

| 3% | 約419万円 | 985万円 | 1748万円 | ||||

| 5% | 約466万円 | 1233万円 | 2497万円 | ||||

| 5万円 | 1% | 600万円 | 631万円 | 1200万円 | 1328万円 | 1800万円 | 2098万円 |

| 3% | 699万円 | 1642万円 | 2914万円 | ||||

| 5% | 776万円 | 2055万円 | 4161万円 | ||||

金融庁 資産運用シミュレーションより筆者作成

あくまでもシミュレーションですが、長期間運用するほど元本に対しての増加幅が大きくなっていることが分かります。資産を効率的に増やすためには、時間を味方につけること、つまり運用時間(期間)が必要なのです。

毎月の定期収入を増やす

公的年金の収入以外に労働収入ではない定期収入を増やすことで老後の赤字を減らすことができます。代表的な例が株式や上場投資信託(ETF)の分配金です。配当金の年利回りが5%のものであれば100万円投資をすると、税抜きで毎年5万円年収が増えます。

元本を1000万円用意しておけば、年利回り5%なら税抜きで毎年50万円を公的年金に上乗せすることができます。ただ、配当金が毎年受け取れても、株価や基準価格が減少する可能性がある点には注意が必要です。

ここまで紹介した「赤字が発生しても大丈夫なほど十分な貯蓄を準備する」「毎月の定期収入を増やす」いずれの方法を採用するにしても、大きな元本が必要で、その元本を用意するには時間が欠かせません。時間をかけて積み立てながら運用して効率的に資産を増やすことは、現代においては多くの人が考慮しなければならないといえるでしょう。

老後を見据えた資産運用が安定のカギ

老後の生活資金を効率的につくるためには大きな元本が必要です。大きな元本にするためには、積み立てながら時間をかけて運用をするほうが有利です。定年退職時期が見えてから準備をするのではなく、給料が入ってくる現役時代から、極力早めに老後を意識して運用するための元本づくりをしたほうが老後の資産形成は有利になります。

まだ若いから大丈夫と考えず、会社員として現役で働いている時期から運用をスタートすることを心がけましょう。

出典

厚生労働省年金局 企業年金・個人年金課 iDeCoを始めとした私的年金の現状と課題

金融庁 資産運用シミュレーション

執筆者:FINANCIAL FIELD編集部