老後資産の資産管理。1箇所にまとめておくよりも分散した方がいい?

そんな老後資産の資産管理はどのようにしていけばよいでしょうか?

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

老後に必要な資産額

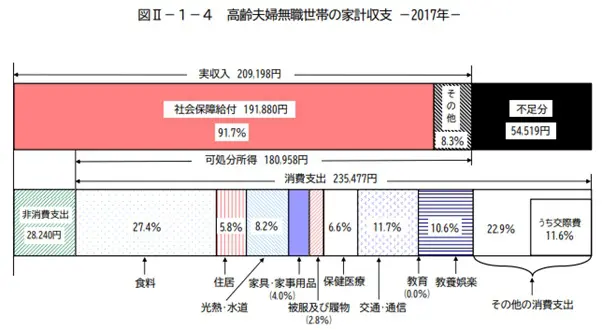

一時期、老後2000万円不足問題が話題になりました。これは金融庁の金融審議会が2019年に公表した報告書で「高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の平均的な毎月の赤字額は約5万5000円」「老後30 年間で約2000 万円(約5万5000円×12ヶ月×30年)が不足する」という試算が発端となっています。

毎月の赤字額が約5万5000円というのは総務省がまとめた2017年の家計調査年報の、高齢夫婦無職世帯の可処分所得(18万958円)と消費支出(23万5477円)の差から求められています。

出典:総務省統計局 家計調査年報(家計収支編)平成29年(2017年) 家計の概要

ただし、この試算はあくまで平均であり、誰にでも当てはまるものではありません。また、翌年以降の家計調査での収支差額は、2018年が約4万2000円の赤字、2019年が約3万3000円の赤字、そして2020年ではコロナ禍の影響もあったせいか約1000円の黒字となっていて、その数字は変動しています。

統計データはいつの時点のものを使うかによっても数字が大きく違ってきます。2020年はコロナ禍の影響による結果としてあまり参考にできないとしても、例えば2019年の赤字額を参考にしていたら、老後に必要な資金額は約1200万円(約3万3000円×12ヶ月×30年)となり、「老後に約2000万円不足する」と話題になった数字とはだいぶ違いが出てきます。

そのため、老後に2000万円不足するといったような話は、単純に誰もが参考にはできないかもしれません。それでも、では自分にとっていったいどのくらいの老後資金が必要なのかを考えることは大事です。

老後資産が枯渇する不安

老後に必要な資金は、老後2000万円不足問題で話題になったような単純なものではなく、どのような生活を送りたいのかによっても家庭ごとに大きく異なるでしょう。

そんな中でも、老後資産に対する共通の懸念点の1つとして、長生きリスクがもたらす「資産の枯渇」という不安があるかと思います。

実際に老後2000万円不足問題でのモデル世帯どおりの生活をしていけば、毎月の収支は約5万5000円の赤字となります。65歳の時点で仮に資産が1000万円だった場合は、単純にそれを取り崩していきますと、約15年後の80歳で資産が枯渇します。

健康で長生きできることは幸せなことでもありますが、家計の面では、いつまで長生きするか分からないことは不安要素となり得ます。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

老後資産を守るための家計管理

では、長生きリスクに備えた老後資産の枯渇の不安を、少しでも減らすためにできることは何があるでしょうか? 家計管理の観点からは以下のようなことが挙げられます。

●老後のライフプラン(収入や支出、ライフイベントの洗い出し)をしっかり立てる

●できる限り働くことで支出をカバーできる収入を確保する

●できる限り収入の範囲内で支出を抑える、もしくは赤字額を少なくする

上記のようなことは老後に限ったことではありませんが、家計管理の観点でしっかり収支を把握していけば老後資産を守るための必要な対策も取れるようになります。

老後になってから必要な資産運用

若い世代であれば、老後までの老後資産づくりには時間があることから、増やすことを目的にある程度リスクを取った運用が可能かと思います。しかし、老後になってからは蓄えた資産を生活に充てる必要も生じてくる可能性があることから、老後の資産管理では資産を増やすというより守るための資産運用も大事になってきます。

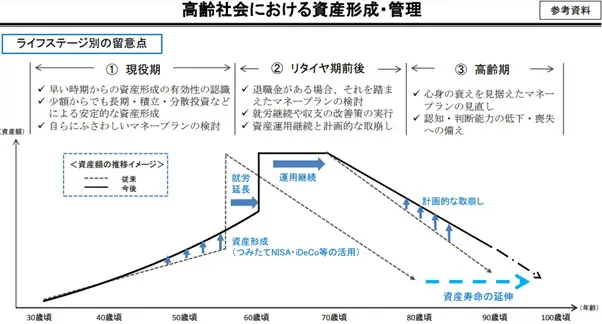

ただ、リスクを取らず守るといっても、銀行の普通預金に預けているだけでは、現在の低金利では資産は取り崩した分だけ減っていきます。そのため、老後になってもある程度資産運用を継続することで「資産寿命の延伸」を図る必要があるでしょう。

以下の図は、金融審議会の2019年の報告書に参考資料として添付されているものです。この図でも「資産額の推移イメージ」として、今後の「実線」の推移では老後でも資産運用の継続が前提となっており、資産運用と計画的な取り崩しにより資産寿命を延ばすことが描かれています。

出典:総務省統計局 家計調査年報(家計収支編)平成29年(2017年) 家計の概要

とはいえ、老後資産をすべて資産運用しなくてはならないということではありません。資産を守るために資産の一部を運用するというものです。

では、老後のライフプランを検討した結果、資産を運用しなくても老後の生活を賄うのに十分な蓄えがあるのであれば、あえてリスクを取った運用をする必要はなく、現金として資産を持っていればいいのでしょうか?

これまでの日本では長らくデフレが続き、物価上昇があまり大きな話題になることはありませんでした。しかし、昨今のコロナ禍やロシア・ウクライナの戦争、日米の金融政策の違いなどによる円安といったことの影響により、さまざまな商品の価格上昇が実感として感じられるようになってきました。

物価が上がると現金の価値は目減りします。例えば、これまで100円で買えていたハンバーガーが130円に3割値上がりしたら、100円では同じハンバーガーは買えません。しかし、例えば100円を投資信託で運用して130円になっていたら、同じハンバーガーを買うことができます。

このように、資産運用は、単に資産を増やすということではなく、自分の資産の価値を維持するためにも必要な場合があります。

以上のようなことから、老後の資産管理を考える上で、資産は1カ所にまとめておくというよりも、以下のように目的別に分散させておくようにした方がいいでしょう。( )内はその資産の預け先の一例です。

●緊急の予備費も含めた当面の生活費用資産(普通預金など)

●使う予定のある資産(定期預金、個人向け国債など)

●資産価値を守るための資産(投資信託、金〔ゴールド〕など、ある程度のリスク資産)

なお、老後の資産は万が一のときにその資産を引き継ぐ人が困らないよう、分散させているものを一覧にしてまとめておくようにしましょう。

出典

金融庁 金融審議会 市場ワーキング・グループ報告書

総務省統計局 家計調査年報(家計収支編)

執筆者:小山英斗

CFP(日本FP協会認定会員)