【20年で約1000万円減】「退職金」いくらもらえる?賢く資産形成する方法も

配信日: 2022.08.08

この記事では、退職金支給額の推移と、賢く老後資金を貯める方法について解説します。

執筆者:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

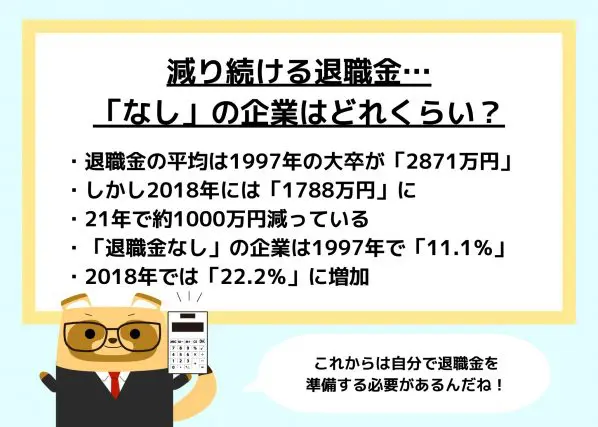

年々減り続ける退職金。いくらもらえる?

退職金は、どれくらい減っているのでしょうか。

まずは、退職金の推移と、退職金が出ない企業の割合、退職金の支給額を把握している人はどれくらいの割合でいるのかを確認しましょう。

退職金の推移

1997年から2018年までの退職金の平均額は、次のとおりです。

図表1

勤続20年以上かつ45歳以上の退職者(管理・事務・技術職)の平均退職金給付額

| 大学・大学院卒 | 高 卒 | |

|---|---|---|

| 2018年 | 1788万円 | 1396万円 |

| 2013年 | 1941万円 | 1673万円 |

| 2008年 | 2323万円 | 2062万円 |

| 2003年 | 2499万円 | 2161万円 |

| 1997年 | 2871万円 | 1969万円 |

※厚生労働省HPより筆者作成

退職金は、約20年間でおよそ1000万円も減っていることが分かります。

また、最終学歴が高卒の場合だと退職金の支給額は2003年がピークですが、大卒と同じように年々減少しています。

退職金「なし」の企業は20%も

退職金が出ない企業も、同様に減少傾向にあります。

1997年から2018年の退職金が支給されない企業の割合は、次のとおりです。

図表2

| 年 | 退職金が出ない企業の割合 |

|---|---|

| 2018年 | 22.2% |

| 2013年 | 24.5% |

| 2008年 | 14.7% |

| 2003年 | 13.3% |

| 1997年 | 11.1% |

※厚生労働省HPより筆者作成

2013年の割合が高くなっていますが、それ以外の年を確認すると、退職金が出ない企業は年々増加していることが分かります。昔は「退職金が出て当たり前」という風潮でしたが、今ではおよそ2割の企業で退職金が支給されないのです。

退職金がどれくらいの金額なのか把握している人は意外と少ない

年々減り続ける退職金ですが、退職金がどれくらいもらえるのか把握している人はどれくらいいるのでしょうか。日本FP協会が2018年に実施した「くらしとお金に関する調査」によると、退職金がいくら出るのか知らない人は、およそ50%にも及びます。

老後の備えを蓄える上で、退職金がいくら支給されるのか知っておきたいものです。退職金支給額の目安は、会社の「就業規則」に記載されているはずです。どれくらい支給されるのか知りたい方は、確認してみましょう。

老後資金を賢く貯める方法

退職金が年々減る中、年金も将来いくらもらえるのか分かりません。老後安心して暮らすための資金は、自分で用意する時代に突入しています。次は、節税しながら賢く資産形成する方法を紹介します。

iDeCo

「iDeCo(イデコ)」は「確定拠出年金」ともいい、自分で選んだ商品を運用しながら老後の資産形成ができる、私的年金制度です。運用商品は、定期預金や保険、投資信託です。

iDeCoのメリットは、次の3点です。

●掛け金が全額、所得控除の対象となる

●運用益が非課税になる

●受け取るときにも控除を受けられる

定期預金の利子や投資信託の運用益には、通常20.315%の税金がかかりますが、iDeCoだと非課税になります。また、掛け金は所得控除を受けられるので、所得が多い人ほどメリットがあるといえるでしょう。ただし、60歳になるまで掛け金と運用益を受け取れない点には注意が必要です。余裕資金で運用することを心がけましょう。

つみたてNISA

「つみたてNISA」は、長期的な資産形成をするために導入された、「少額投資非課税制度」です。

年間40万円までの投資で得た運用益が、最長20年間非課税になります。対象商品は、長期・積立・分散投資に適した一定の投資信託のみ。安定して運用できる商品を絞り込んでくれるので、投資初心者でも安心です。

また、投資に回すお金を増やしたい方は、一般NISAがおすすめです。一般NISAは、年間120万円まで、最大5年間非課税で運用できます。投資対象は、つみたてNISAよりも対象の商品の範囲が広く、株式や投資信託などです。

つみたてNISAと一般NISAは、1年ごとに切り替えられるので、余裕資金が多い方や株式に投資したい方などは、NISAに変更するのもいいでしょう。一般NISAは、 2024年から「2階建ての新NISA」にリニューアルされます。 1階がつみたてNISA同様の対象商品を、年間20万まで運用できます。

一方、2階は年間102万円まで、一般NISAと同様の株式や投資信託などを購入できます。非課税期間は1階、2階ともに5年間です。2024年からは、「1階の枠で積立投資をした場合のみ」、2階部分を利用できます。

退職金が減っている今だからこそ、安心して老後を迎えるための備えが大切

退職金は年々減っており、さらに退職金が支給されない企業も年々増えている傾向にあります。人生100年時代を向かえる現代だからこそ、老後資金を自分で用意する必要があります。安心して老後を過ごすために、節税しながら資金を貯められる優遇制度を利用して、老後資金を賢く貯めましょう。

出典

iDeCo公式サイト iDeCoってなに?

金融庁 つみたてNISAとは

厚生労働省 就労条件総合調査(平成30年)

厚生労働省 就労条件総合調査結果の概況(平成20年)

厚生労働省 平成9年 就労条件総合調査

執筆者 : FINANCIAL FIELD編集部