定年退職後の確定申告ってどうやるの?

年金収入のみのケース、定年後も同企業で嘱託社員などになり週に2~3日程度働くケースなど、どのような場合に確定申告の必要があるのか解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

源泉徴収と年末調整

「定年退職をすると、確定申告が必要か?」をご説明する前に、会社員の所得税はどのように支払われているのかを確認しておきましょう。

会社員の所得税は、前年の年収をもとに今年のおよその金額を計算し、毎月の給与などを受け取る前に支払われます。これを源泉徴収といいます。したがって、年収の増減や、扶養家族の変更などさまざまな理由で、源泉徴収された税金と実際に支払うべき税額に差が発生します。

会社に勤めている間は、年末に年末調整の関連書類(扶養控除や保険料控除など)を提出し、会社はこれらの書類に基づき、年末調整として所得税の過多を計算し、年末の給与やボーナスを支給します。

退職すると、この年末調整がなくなるため、確定申告で所得税の清算をする必要があります。もし確定申告をしないと、多くの場合は所得税を納めすぎたままとなります。

確定申告で所得税が戻ってくる

先に述べたように、前年の年収を基準に源泉徴収で所得税を払っているため、年の途中で退職した場合、税金を納めすぎていることになります。払いすぎた所得税を返してもらうには確定申告が必要です。

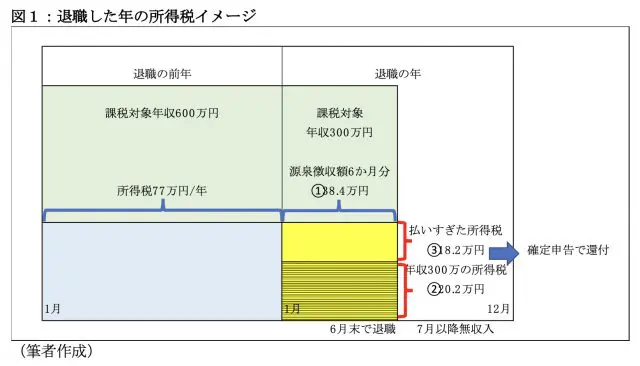

図1は6月に退職する場合の例で、源泉徴収と所得税の関係のイメージを表しています。

図1:退職した年の所得税イメージ

(筆者作成)

この例では、前年の課税対象年収が600万円とすると、その所得税は約77万円です。

計算式:600万円×20% - 42.75万円=77.25万円

退職した年の源泉徴収は前年の年収600万円から計算し、毎月の給与から源泉徴収されます。6月末で退職した場合、6ヶ月の徴収額の合計は38.4万円になります(図1の1黄色の部分)。6月末で退職した場合の年収は300万円ですので、本来払うべき所得税は約20万円です(図1の2黄色の網掛け部分)。

計算式:300万円×10% - 9.75万円=20.25万円

結果として所得税を約18万円払いすぎていることになります(図1の3)。翌年に確定申告をすれば、この18万円を返してもらうことができます。確定申告で所得税を返してもらうことを還付といいます。

なお、還付申請はその年の翌年の1月1日から5年間提出することが可能です。確定申告をしていない方も、5年たっていなければ今からでも間に合います。

(実際の所得税の計算は、各種所得控除の影響により変わります)

退職後の働き方と確定申告の要否

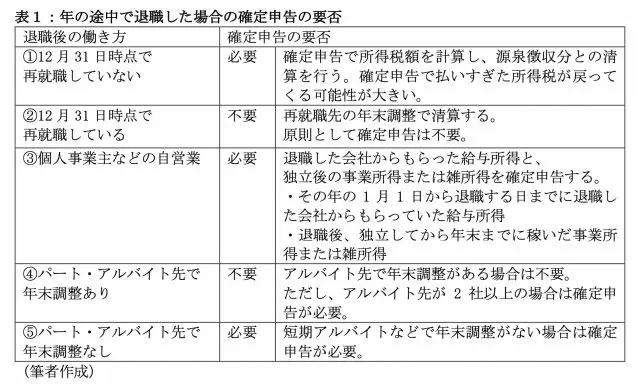

前項で確定申告により還付を受けられると書きましたが、退職後の働き方によっては確定申告が不要な場合もあります。退職後の働き方と確定申告の要否を一覧にまとめました。

表1:年の途中で退職した場合の確定申告の要否

(筆者作成)

表1の一覧表で確定申告が不要のケースでも、以下の理由で還付を受けるためには、原則として確定申告が必要です。

・ふるさと納税などの寄付をしている

・年間の医療費が10万円を超えている

退職金の確定申告

退職金は、勤めていた会社に「退職所得の受給に関する申告書」を提出していれば確定申告の必要はありません。所得税・住民税は、給与などの所得とは別に計算されて(源泉分離課税と言います)、清算後の金額が振り込まれます。

万が一、「退職所得の受給に関する申告書」の提出を忘れると、退職金の額から一律20.42%の所得税および復興特別所得税が源泉徴収されてしまいます。その場合は確定申告を行い、払いすぎた所得税の還付を受けましょう。

定年退職以降の確定申告

定年退職以降も、年間所得の状況が以下の2つのいずれかであれば、確定申告が必要です。

・公的年金などの収入金額(2ヶ所以上ある場合は合計額)が400万円を超える

・公的年金等に関わる雑所得以外の所得金額が20万円を超える

したがって、定年前の所得が大きかったなどの理由で収入金額が400万円を超える人や、事業をしていて年金等の他に20万円を超える所得がある人は、還付か否かにかかわらず確定申告が必要です。

まとめ

定年退職後、再就職しない場合は原則として確定申告が必要です。

今回は確定申告の方法の詳細は説明していませんが、確定申告をするときは国税庁の確定申告書作成コーナーを利用してください。初めて確定申告を行う場合は手続きが大変とは思いますが、それぞれの項目に詳細な説明が付いていて、昔と比べるとずいぶん分かりやすくなりました。

また、確定申告で不明な点がありましたら、管轄の税務署にお問い合わせください。また国税庁のホームページにも、よくある税の質問や、電話での問い合わせ窓口が紹介されていますのでご利用ください。

出典

国税庁 No.1910 中途退職で年末調整を受けていないとき

国税庁 No.2260 所得税の税率

国税庁 確定申告書等作成コーナー

国税庁 国税に関するご相談について

国税庁 [手続名]退職所得の受給に関する申告(退職所得申告)

※2023/1/4 記事に一部誤りがあったため、修正いたしました。

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)