60歳で定年退職後に40年生きるとして、資産形成はどうやったらいい?

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

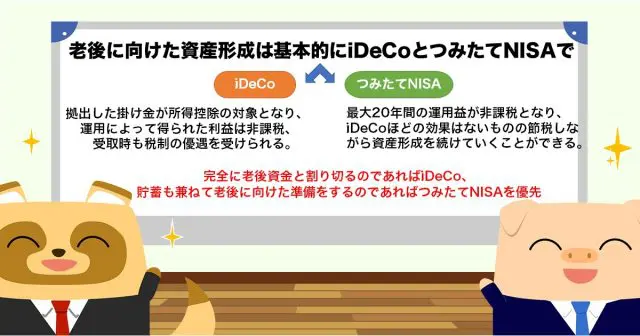

老後に向けた資産形成は基本的にiDeCoとつみたてNISAで

老後に向けた資産形成は、基本的にはiDeCoとつみたてNISAで行うのが最適です。

iDeCoであれば、拠出した掛け金が所得控除の対象となり、運用によって得られた利益は非課税、受取時も税制の優遇を受けられます。ただし、iDeCoは60歳以上でなければ受け取りができず、若い時期から始める場合は長期間、資金が拘束される点に注意が必要です。

また、つみたてNISAは最大20年間の運用益が非課税となり、iDeCoほどの効果はないものの節税しながら資産形成を続けていくことができます。こちらはiDeCoと違っていつでも現金化できるため流動性が高く、老後の資金形成以外でも活用することができます。

元本割れとなるリスクなどもありますが、仮に100歳まで生きると考えた場合、時間の経過とともに資産を増やしていける可能性があるiDeCoやつみたてNISAでの資産形成は非常に重要になります。完全に老後資金と割り切るのであればiDeCo、貯蓄も兼ねて老後に向けた準備をするのであればつみたてNISAを優先してください。

運用方針としては、老後まで20年や30年と時間があれば、eMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim 米国株式(S&P500)といった、株式市場と連動して資産の成長が期待できる投資信託がおすすめです。

経済情勢などによって一時的に資産が目減りすることもありますが、過去20年、30年と長期間で比較していくと基本的には右肩上がりで資産が成長しており、老後資金の確保に向いている運用となるからです。

出口戦略のコツは運用しながら受け取ること

60歳で定年退職し、100歳まで生きることを前提とした老後の資産形成であれば、iDeCoやつみたてNISAで拠出してきた元本を60歳以降も運用しながら、定期的に切り崩していくことが大切です。そうすることで、限られた資産をより長く活用して生活することができます。

例えば、1200万円の貯蓄を毎年120万円ずつ切り崩した場合は10年でなくなりますが、1000万円を年利3%で運用しながら毎年200万円ずつ受け取った場合は11年10ヶ月となります。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

毎月いくら資産形成に回していくべきなのか

iDeCoやつみたてNISAによる資産形成で、掛け金として毎月どれくらいの金額を回していくべきなのかは、老後に必要な生活費によっても変わっていきます。基本的には下記のように検討していきます。

(1)現在の生活スタイルから老後の生活を想定し、60歳から100歳までの生活費や医療費などについて、40年間の総額でどのくらい必要になるのか試算

(2)ねんきん定期便で確認できる老齢年金の見込額や現在の給付水準などから、年金でどれくらい老後の生活費を賄えるのか試算

(3)上記の(1)から、(2)および今後に受け取ることが予想される退職金などを差し引き、資産形成で用意するべき金額を試算

(4)上記(3)で試算した金額を達成するには、毎月どのくらいの金額を資産運用に回すことが必要なのか算出

毎月いくら資産運用に回すと、どのくらいの期間で目標の老後資金に達することができるのかは、マネックス証券の「つみたてNISA・iDeCoシミュレーション」などで簡易的な試算が行えます。

貯蓄が老後の資産形成に向いていない理由

老後の資産形成として貯蓄は不向きです。特に長生きすることを前提に考えた場合であればなおさらで、長期的に見ると貯蓄は実質的な資産価値が減少していくからです。

現在の低金利が続く状況では、貯蓄によって得られる利息は微々たるもので、ほとんど増えることはありません。むしろ、物価の上昇など社会的要因によって貯蓄自体は減っていなくても、そのお金で購入できるものの範囲は限られていきます。

一方で、iDeCoやつみたてNISAを利用し、投資信託などで資産形成を行うことにより、運用の結果次第では経済の成長に合わせて資産を増やせる場合もあります。

なお、老後の生活が間近に迫っている、あるいは既に老後の生活に入っている状況では、額面的な価値が変動しない貯蓄が有効な資産形成の1つになり得ることにご留意ください。

老後の資産形成は効率よく行うべき

60歳で定年退職して、例えば100歳まで40年間の老後の生活を考えた場合、iDeCoやつみたてNISAといった税金面で優遇を受けられる制度を利用して資産形成を行い、老後も運用しながら資産を切り崩していくことが重要です。

自身にとって具体的に必要な老後資金の金額や、資産形成の方法について判断が難しいときは、ファイナンシャルプランナーなどの専門家に相談してみてください。

出典

マネックス証券 つみたてNISA・iDeCoシミュレーション

執筆者:柘植輝

行政書士