定年退職した翌年に悩まされる「10%の住民税」 事前にできる対策はある?

会社員の場合、自分が直接納めているわけではないため、いくら支払っているのか気にする人はあまりいないのですが、払わなければならない税金です。では住民税は、どのように算出され、準備をしなければならないのでしょうか?

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト

金融機関勤務を経て96年FP資格を取得。各種相談業務やセミナー講師、執筆活動などをおこなっています。

どの金融機関にも属さない独立系FPです。

住民税はどうやって決まる?

まず、知っておきたいのが、住民税はどうやって決まるのかということです。このルールが分からないままでは、対策しようがないですよね。

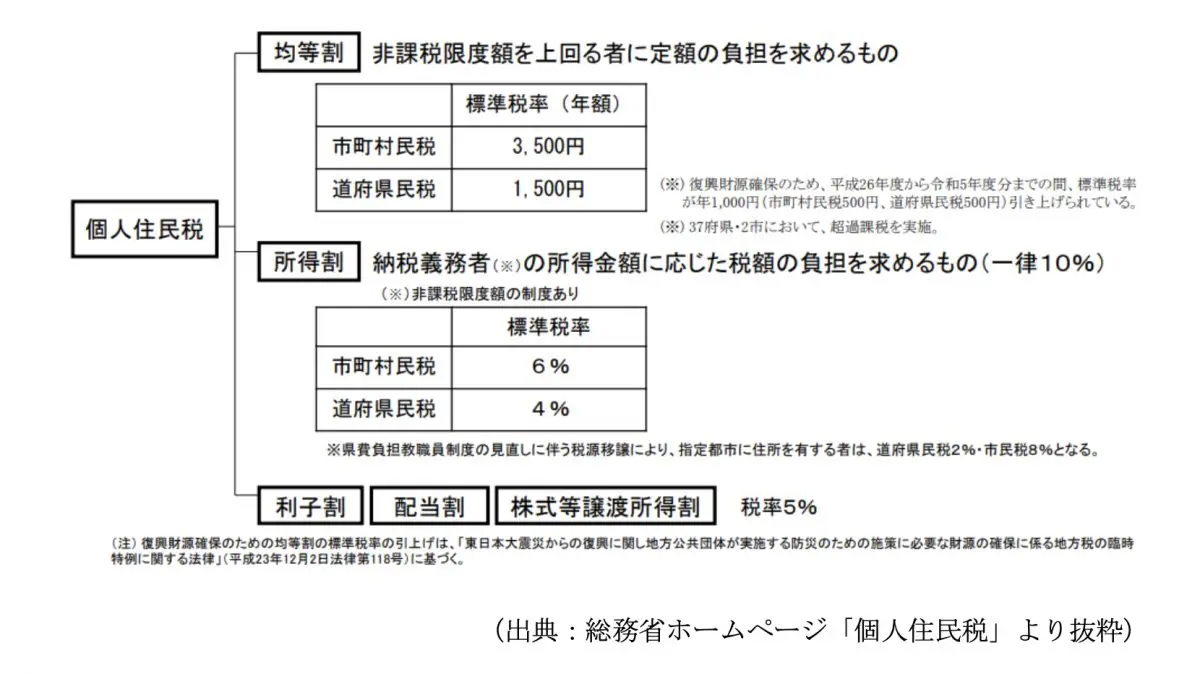

住民税は、県税と市町村税(東京23区の場合、特別区民税と都民税)の2ヶ所に納税する税金です。税額は合計で10%となりますが、納税額は「所得割」と「均等割」の合計額で決まります。

所得割および均等割は、扶養家族の有無によって変わってきます。

図表1

課税の対象となる所得は、年間の収入に対してです。ただし、収入から各種控除を差し引いた金額をベースに納税額は導き出されます。以下、控除される項目の一覧です。

基礎控除、扶養控除、雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除、障害者控除、寡婦(寡夫)控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除

住民税および所得税は、前年度の所得に課せられる税金ということに注意が必要です。

つまり、住民税は、退職した後に納めなければならない税金です。そのため、収入が減少するもしくは無収入の退職後に支払わなければならない住民税を負担に感じる人は少なくありません。

住民税の計算方法

住民税は、どのように計算するのでしょうか?住民税の計算方法は、下記のとおりです。

(1) 総所得金額-所得控除の合計額=課税標準額(1000円未満切捨て)

(2) 課税標準額×税率10%(市民税6%、都民税4%)-調整控除-税額控除-配当割額・株式等譲渡所得割額の控除=所得割額

(3) 所得割額+均等割額(市民税3500円、都民税1500円)=住民税額(100円未満切捨て)

(出典:町田市ホームページ「住民税の計算方法」)

特に(2)の部分でどのような控除が受けられるのかによって、税金が課される金額が変わってきます。

自分は、どのような控除が受けられるのかを確認しておくことが大切です。分からないなら税務署に出向いて、どのような控除が受けられるのか、相談するとよいでしょう。

受けられる控除と預貯金で対処する

住民税は、上記の(2)にあるように、課税される金額が大きければ、納めるべき税金も増えてしまいます。いきなり扶養家族を増やすなどは無理ですので、新たに控除が適用されるものを検討するなどがおすすめです。

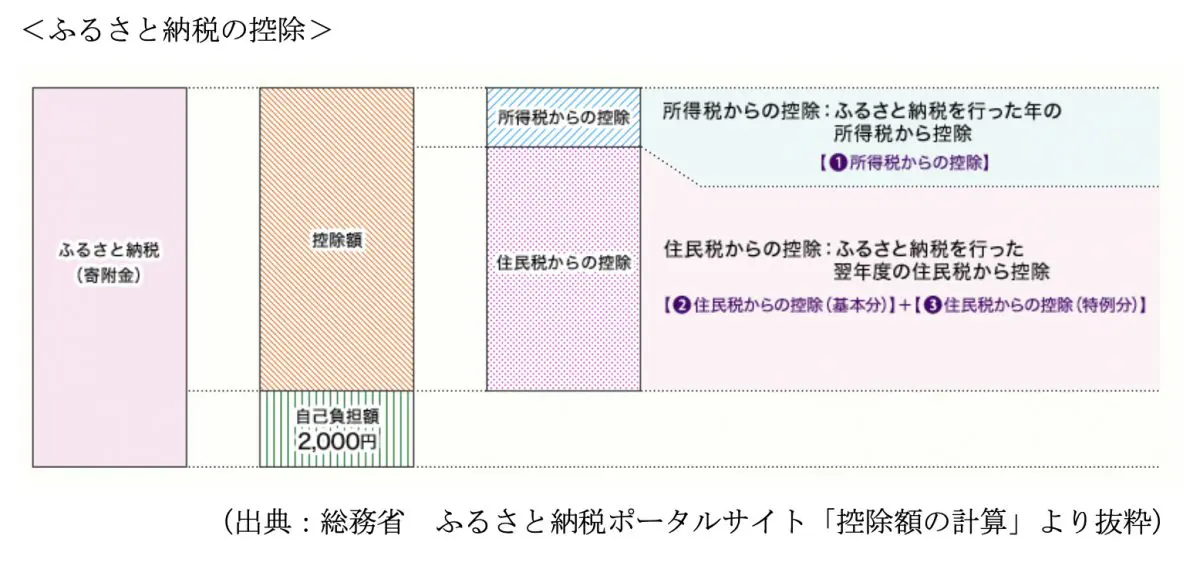

例えば、ふるさと納税を利用した場合、寄附金控除の対象となるため、控除が受けられます。ふるさと納税は税金を軽減させる効果があるだけでなく、返戻品が受け取れるため人気です。

図表2:ふるさと納税の控除

ふるさと納税の他に、寄付をしても良いでしょう。ただし、控除を受けるのは限度があります。その場合は、あらかじめ預貯金などで納税資金を準備しておくとよいでしょう。

退職金の支給のある会社に勤務していたのなら、退職金から納税資金を確保するようにしてください。退職金の支給がない会社に勤務していた場合は、別途、準備しておくことが大切です。

住民税を延滞すると、延滞税がかかってしまいます。納めるのが難しいときには、早めにお住まいの市区町村に相談することをおすすめします。

出典

総務省 個人住民税

町田市 住民税の計算方法

総務省 ふるさと納税ポータルサイト ふるさと納税のしくみ

執筆者:飯田道子

ファイナンシャル・プランナー(CFP)、海外生活ジャーナリスト