自分らしい老後のために 〜リタイアメントプランニングって何?〜

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント

人事部門で給与・社会保険、採用、労務、制度設計を担当、現在は人材会社のコンサルトとして様々な方のキャリア支援を行う。キャリア構築とファイナンシャル・プランの関係性を大切にしている。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

プランニングの手順

プランニングの手順について紹介します。

1.リタイア後の暮らしを思い描く

自分にとって、家族にとって、リタイア後の生活で何を大切にするかが重要になります。仕事、趣味、ボランティア、学び直し、社会とのかかわりなど、さまざまな側面からイメージを膨らませてみましょう。

・あなたにとって「心の豊かな生活」とは何ですか?

・実現したいことは何ですか?

2.時間軸で具体化する

理想とする暮らし方のイメージの輪郭ができてきたら、もう少し具体的に展開してみましょう。

・何歳頃?

・どこで?

・どのように?

・予算は?

3.リタイア後の生活費を見積もりしてみる

少し、現実的な話になります。暮らしのベースとなる生活費についても、見積もりしておきましょう。

下記に、主な支出項目をリストアップしました。これらの支出項目ごとに、(1)現在の支出、(2)リタイア後の支出、これら両面から1ヶ月の生活費を見積もります。この機会に、生活費を見直すのもよいでしょう。

・食料費

・住居費

・水道光熱費

・通信費

・家事用品、被服費等

・医療費・介護費

・保険料

・趣味・娯楽

・外食費・交際費

・車両維持費

4.その他、イベントごとに要する支出

上記「2」以外で、リタイア後に可能性のあるイベントに関して、いつ頃にどのぐらいの支出がありそうか見積もっておきます。

・子どもの結婚費用に対する援助

・住居の住み替え

・住居の修繕(外壁や屋根の塗り替え)

・住居のリフォーム

・車の買い替え

・施設入居費用

収支のチェック

将来にわたっての収支を俯瞰(ふかん)します。これにより将来、資金的に不足額が発生する可能性があるのかどうかを把握します。不足額が発生する場合には、その額の程度を知り、今から手を打てることがないか検討をします。

1.総額チェック

(1) リタイア後の生活費の総額

1年間の生活費の見積額×30年(65歳でリタイアして95歳までの期間と仮定)

(2) イベント費の総額

(3) 受け取れる公的年金額の総額

1年間の年金額×30年(65歳でリタイアして95歳までの期間と仮定)

(4) 退職金・企業年金・私的年金の合計

(5) 預貯金・その他金融資産の合計

〔収入・ストックの合計 ((3)+(4)+(5)) 〕-〔支出の合計((1)+(2)) 〕で、プラスであればここでは問題なしとしましょう。もし、マイナスであれば、収入を増やす手だてを考えましょう。それでもマイナスであれば、支出を抑える手だてを考えます。

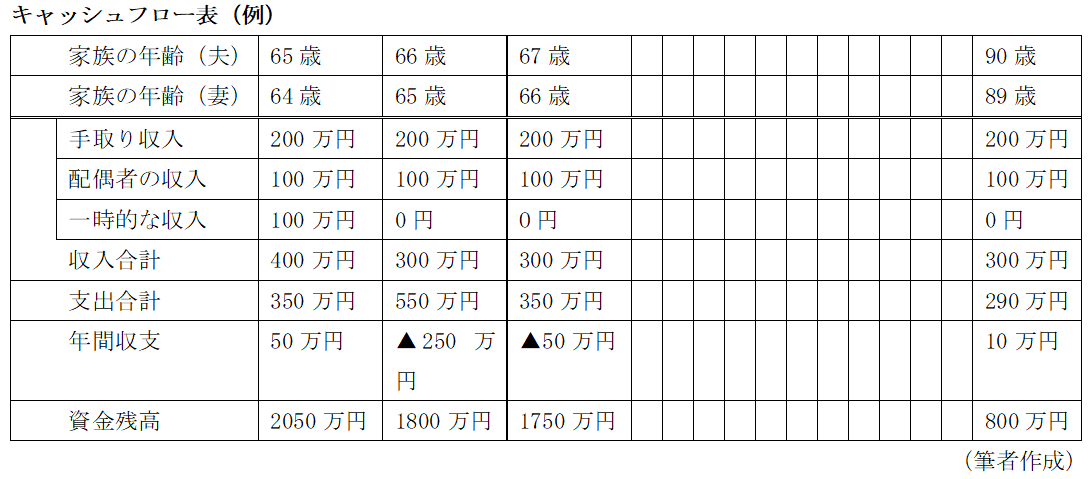

2.キャシュフロー表で年度ごとの収支をチェック

キャッシュフロー表を作成して、年度ごとの収支を把握しておきます。前述の総額チェックで収支がマイナスになっている場合、毎年収支がマイナスになる傾向にあるのか、それとも一時的な収支のマイナスの蓄積が原因になっているのか見えてきます。

そこから、今後の対策を考えるヒントが得られると思います。一方、総額で黒字であっても安心はできません。イベント支出は高額になることがありますので、一時的に生活資金がショートすることもあり得ますので家計のキャッシュフローの特徴をつかんでおくのに役立ちます。

作成にあたっては、エクセルなどでシンプルに作成したもので問題なく、横軸に年齢、縦軸は収入項目、支出項目、収支、資金残高があれば十分です。

図表1

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

まとめ

リタイアメントプランニングは、ありたい姿をイメージすることから始め、最後は資金的な面での見通しを立てるところまで行います。

その過程は、支出の見直しや収入を増やす方法を考えるよい機会にもなります。貯蓄型の資産形成から投資を取り入れた資産形成をするきっかけにもなり得るでしょう。

執筆者:仁木康尋

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント