老後不安から脱却する為のお金戦略とは

政府が政策の一つとして掲げる『人生100年時代構想』があるように、今までの働き方や経済観念では、これからの時代を生き抜いていけません。そこで今回は、人生100年時代を生き抜くために、これから私たちが取るべき対策についてお伝えします。

酒井FP綜合事務所/お金工房わなび所属

2級FP技能士、AFP(日本FP協会認定)

「お金のことをもっと身近に感じてほしい!」をモットーに、“手帳”を使った人生設計の方法や、知っててよかったお金の話セミナーをはじめ、年間50回以上の講演を行う。

専門用語を使わないわかりやすい説明を心がけている。

http://www.fp-sakai.com

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

いま、やるべきこと

厚生労働省の公開した「平成29年簡易生命表」によると、日本人の平均寿命は男性が81.09歳、女性が87.26歳です。しかし、これからは100歳まで生きられるようになります。

長く生きられることは良いことかもしれませんが、お金のことを考えると手放しでは喜べません。人生におけるリスクのなかには『長生きリスク』なんて言葉もあるほどです。

もし日本人が全員長生きできるようになると、こんなことが考えられます。

・公的年金の支給年齢が遅くなる

・長生きリスクに備えた保険が主流になる

・貯金が十分でない人は、ずっと働くことになる

もちろんこれは筆者の推測なのですが、きっとこんな時代が来ると思います。なので、“もしものとき”に備えて私たちは準備と対策を行う必要があります。

公的年金の支給年齢が遅くなる、かもしれない

今現在は60歳になると会社を定年退職する人が多く、65歳になると公的年金が支給されます。しかし、これからは定年が遅くなり、70歳まで同じ会社で働き続けることになるかもしれません。

最近では、定年を65歳としている会社もあり、定年を迎えたあとは非正規雇用という形で同じ会社で働き続ける人が増えています。そのため、このような雇用形態は今後も増えていくことが予想されます。

そうなると、次に予想されるのが、公的年金の支給年齢が遅くなることです。日本年金機構いわく、公的年金には次のような役割があるようです。

誰でも年をとれば、個人差はあっても若い頃のように働けなくなり、収入を得る能力が低下するリスクなどを背負っています。―(中略)こうしたなか、どれだけ長生きしても、また子供の同居や経済状況など私的な家族の状況にかかわらず、安心・自立して老後をくらせるための社会的な仕組みとして、公的年金は大きな役割を担っています。(※2)日本年金機構HPより引用

つまり、現役時代のように働くことができなくなった人が安心・自立して生きていくために、公的年金は支給されているということです。政府の掲げる『1億総活躍時代』のような世の中が本当に実現すれば、公的年金の本来の目的は薄れ、65歳で年金を支給する必要はなくなります。

そうなるとして、あなたができる対策は、年金を自助努力で準備することです。

また、政府でも自助努力での老後資金の準備を推進しており、NISA制度(株式投資の推進)やつみたてNISA(投資信託の推進)、iDeCo(確定拠出年金の加入要件の拡大)などの告知を大々的に行うようになりました。

今までどおりのライフスタイルを形成したいのであれば、これらの制度や商品を活用して老後資金の準備を行いましょう。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

老後資金を準備するなら

老後資金を準備するには、“何歳まで生きるか”を考えて資金を準備することが大切です。

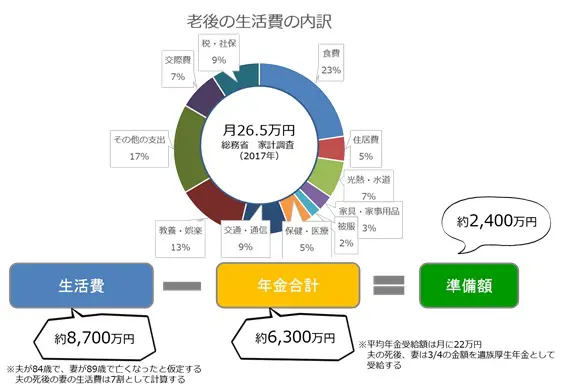

(※3)総務省HP「家計調査3-12『(高齢者のいる世帯)世帯主の就業状態別』」をもとに筆者作成

上の図は、総務省の調査をもとに、老後に必要な生活費を求めた金額です。

60歳で仕事をリタイアした夫婦が2人で生活するには、{26.5万円×(12月×24年)}+{(26.5万円×0.7)×(12月×5年)}=8745万円が必要とされます。

※夫が84歳で、妻が89歳で亡くなると仮定し、夫の死後、妻の生活費は7割とする。

そして、公的年金が65歳から支給開始され、夫が84歳で、妻が89歳まで受給できるとすれば、{22万円×(12月×19年)}+{(14.7万円×3/4)×(12月×5年)+10万円×(12月×5年)}=6277.5万円を受け取ることができます。

※夫の死後、妻は夫の厚生年金(14.7万円※4)のうち3/4を遺族厚生年金として受け取り、自身の基礎年金である10万円も併用して受け取るとする。

この場合ですと、必要な生活費(8700万円)から支給される年金合計額(6300万円)を引いた不足金額である、2400万円を貯金や投資で準備すればいい、と考えることができます。

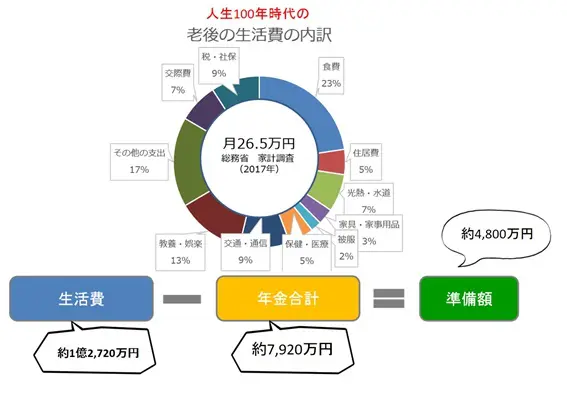

人生100年時代の老後資金を計算してみる

では、仮に夫婦がどちらも100歳まで生きるとなればどうなるでしょうか。

夫婦に必要な生活費を先ほどの条件と同じと仮定すると、26.5万円×(12月×40年)=1億2720万円が必要とされます。そして、年金が70歳から支給開始され、100歳まで受給できるとすれば、22万円×(12月×30年)=7920万円を受け取ることができます。

先ほどと同じように、必要な生活費である1億2720万円から支給される合計年金額7920万円を引いて、自助努力で準備すべき金額は4800万円となります。

準備額が分かれば、あとは準備するために必要な時間を計算します。

ご自身の年齢が30歳だとして、

・貯金で準備するなら、4800万円÷(30年×12月)=月々13万円となります。

・年利2%を目標とした投資で準備するなら特殊な数式(※減債基金係数)を使って求めることができます。その結果、(4800万円×0.025)÷12月=月々10万円となります。

※減債基金係数とは、目標金額を決まった利率で積み立て運用するために必要な金額(年額)を求めるために活用できる計算式です。

長生きリスクに備えた保険を活用する

先ほどは目標金額を決めて、貯金や投資で資金を準備する方法をお伝えしました。ここでは、最近話題の長生きリスクに備えた保険について少しご紹介します。

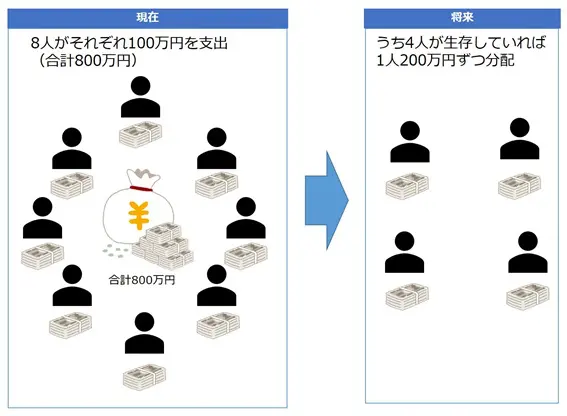

この保険のことを『トンチン年金』と呼ぶ人もいます。保険金は亡くなった人に対して支払われるものというのが一般的でしたが、その保険金を生きている人たちで分配するという考え方のことを“トンチン”と言います。

この保険は、元気なうち(50歳から70歳まで)に保険料を支払っておき、仕事をリタイアしたとき(70歳から)に保険を年金として、生きている間ずっと受け取ることができます。

「貯金で資金を準備するのは余りに大変…とは言っても、投資でお金を運用するのは少し怖い」という人におすすめの保険商品です。

ただし、生きている間に損益分岐点のようなものができてしまうと、一定の年齢まで生き続けることができなければ支払った保険料はもらえない場合があるので、注意が必要です。

人生100年時代を生き抜くためにお金の勉強は続けてほしい

今回は人生100年時代に備えたお金戦略と題しまして、さまざまな資金の準備方法をお伝えしました。あなたは100歳まで生きることに対して、どんなお金戦略を考えていますか?

生涯現役宣言をして働き続ける人もいれば、ある程度の資金を早いうちに準備してセミリタイアをするなんて人もいるでしょう。ただ、どんな生き方をする人でも、人生100年時代を生き抜くために必要な対策として、ぜひお金の勉強を続けてほしいと思います。

投資や保険・年金のことなどは、知っていて損をすることがないからです。この記事が、これからのことを考えるきっかけになれば幸いです。

出典

(※1)Human Mortality Database, U.C. Berkeley(USA)and Max Planck Institute for Demographic Research(Germany)

(※2)日本年金機構HP

(※3) 総務省HP「家計調査3-12『(高齢者のいる世帯)世帯主の就業状態別』」をもとに筆者作成

(※4) 老齢厚生年金の平均受給額(厚労省HP「平成29年度厚生年金・国民年金事業の概況より引用)

執筆者:中西雅也(なかにし まさや)

酒井FP綜合事務所/お金工房わなび所属