100人いれば100通りある 定年退職者向けのキャッシュフロー表の意味

20代から70代までの年代別や、結婚・子育て前半・子育て後半・退職後など、家族の状態に合わせてのキャッシュフロー表の作成が考えられますが、その期間は20年程度が一般的です。

今回は、定年退職者向けに絞って、キャッシュフロー表の作成と活用のポイントを学んでみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

定年退職者向け(リタイア後)のキャッシュフロー表の意味

キャッシュフロー表は、20~30年間の家計の収入・支出と資産残高を年単位で計算し、金融資産残高の推移を見る表です。

現役の20代から60代は、住宅資金・教育資金・老後資金の積み立て、または返済をしながら家計をやり繰りしていく期間です。この期間は、夫婦二人またはどちらかがフルに働いていますから、収入に応じて積立・返済・支出の計画を変えることもできます。

一方で、定年退職者の場合は、さらに収入の継続を試みるという選択もありますが、いずれ年金以外の収入は限定される時期を迎えます。

従って、リタイア後は、よりシビアな収支の管理が求められると言って良いでしょう。老後破産などの言葉を雑誌などで目にすることがありますが、その場しのぎの家計運営をしていると、そんな事態を招くこともあり得ます。

人生100年時代のキャッシュフロー

少し前まで、多くの人はおよそ70~80代までは生きるのだろうと思って、現役期間を過ごしてきました。今や、男性で81.09歳、女性は87.26歳が平均寿命になりました。90歳まで生きることはごく普通の時代と言えます。

一般的に老後資金としての貯蓄の必要額は、3000万円程度と言われています。65歳から90歳までの生活費が約1億円とされるのに対して、年金収入が夫婦で約7000万円、そして不足分約3000万円を貯蓄で賄うような計算がよく挙げられています。

しかし、それだけでは不十分かもしれません。リタイア後は年ごとに収入(大半が年金収入)と支出の収支を計算し、金融資産の残高が見えるようなキャッシュフロー表があった方がより分かりやすいと言えます。

リタイア後は、手持ちの金融資産の残高が少なくなる、あるいは足りなくなっても、「入るを量る」手段が無くなるためです。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

毎年の見直しが大切

キャッシュフロー表は、自身で作成することやFPに依頼することも可能ですが、大切なのは毎年見直すことです。予定外の支出が発生する場合や、金融資産の運用で、時には相当のマイナスが発生することもあります。

ポイントは、金融資産の10年後・15年後の残高です。70歳であれば、10年後の80歳時点の金融資産残高が予定した通りなのか、下回っているのかを見なければなりません。一度作成したから安心ではなく、毎年見直すことが大事です。

シミュレーションしてみる

キャッシュフロー表は、普通はExcelシートを使って作成されますので、収入や支出の数値の入れ替えによって、金融資産の残高の変化が反映されるようになっています。

臨時の大口の支出として、住まいのリフォームや子どもたちへの資金援助などがあります。例えば、ある時点で200万円の臨時支出をした場合、残高の推移がどのように変わるかを見えるようにすると大変便利です。

また、資産の運用をしている場合は、リスク対策をとっていても、前述のように損失を被ることもあります。こんな時、予測される損失額を評価引当として織り込み、シミュレーションすることは運用の判断のために重要です。

自らの資産の有効な活用のため

多くの人は40年以上の期間、さまざまな会社・団体や自営で働くわけですが、その対価として、相当の資産を残すことになります。

子どもたちのために残すことに重点をおく人、社会に還元しようと考える人、それぞれですが、夫婦が自分たちのために使うことも大切です。そんな時にも、キャッシュフロー表を見ながらプランを練って、資産を有効に生かすことは大切ではないでしょうか。

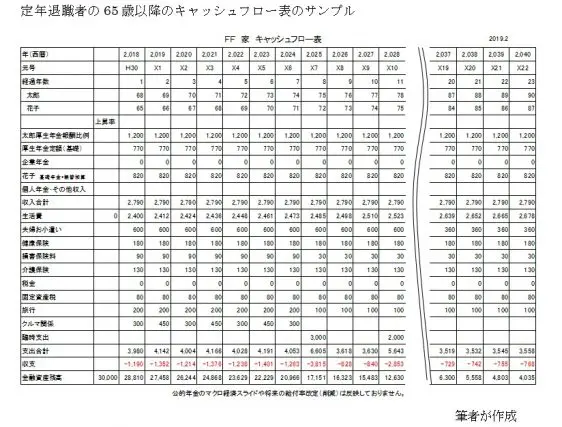

以下に定年退職者の65歳以降のキャッシュフロー表のサンプルを表示しましたので、参照してください。

まとめ

キャッシュフロー表は、すべての20代以降の家庭であった方が良いのですが、とりわけ定年退職後の家庭では一層大事な家計管理ツールと思われます。毎年見直して、シミュレーションしてみましょう。

先のことをあれこれ思い悩むより、家計の少し先を「見える化」して、安心して過ごすのはいかがでしょうか。

執筆者:植田英三郎(うえだ えいざぶろう)

ファイナンシャルプランナー CFP