老後資金の考え方って?前編 2000万円必要というわけではない?

しかし「勘違い」しているところが多々あるのが実情です。では、いったいどのように考え、どのように行動したら良いのか、一緒に見ていきましょう。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

「老後2000万円問題」から学ぶ『老後資産』の課題

『老後資金』とは、一般的に現役終了後の、生活費・娯楽費・医療費などを含めた「生きていくために必要な経費」のことです。これまでの日本では、この資金の原資は「公的年金」と「預貯金」が主なものでした。

しかし、一部の「お金持ち」といわれる人たちは、不動産収入・経営者・利権者・投資などで、資産形成をしていました。そして、生まれたのが「格差」です。

この20年余り、欧米では「資産運用」が定着しました。その結果個人資産が3倍強も増えたのです。しかし、日本人はどうでしょう。統計的には、1.5倍増えたといいますが、中心値の人々の資産は目減りしていると思います。

預金比率の高い日本では、金利の低下により、預金では資産は増えなくなっています。また、賞与などの低下や年金額の増加で、毎月給与手取りギリギリの生活をしている人も多いと思います。

あの「老後2000万円問題」の報告書のベースには、あるモデルケースの夫婦を基本に試算したところ、「老後2000万円足りなそうだよ」という結果がでたレポートです。

「2000万円足りないよ」とか「2000万円貯めなさい」というメッセージではありません。簡単に伝えますと「足りない人もいれば、足りる人もいる。人それぞれだから、調べてね」という内容なのです。

考え方(1):平均寿命の変化

『老後資金』の計算方法は以下のとおりです。

■老後1年間の必要経費 × 寿命 + 臨時支出=老後の必要経費総額

上記で予測が立てづらいのが「寿命」です。これは、神のみぞ知る世界のことなのですが、傾向を知ることで予測を立てるしかありません。令和2年度に発表になった、平均寿命は以下のとおりです(厚生労働省:簡易生命表)。

男性:81.41歳

女性:87.45歳

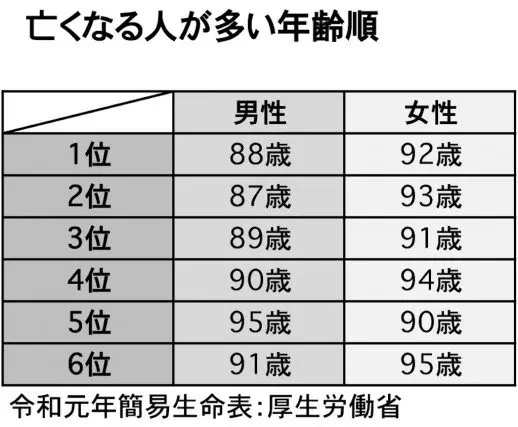

男女ともに、過去最高を更新しました。平均寿命とは、0歳児の平均余命のことで数学的な分析を経て出した数値です。老後を考えるに、この平均寿命だけでは役に立ちません。『老後資金』を考えるときに利用していただきたいのが「人が一番多く亡くなる年齢」です。

今まで男性1位は87歳でした。しかし今年は、88歳と1歳延びました。女性に至っては、90~95歳までに亡くなる確率が極めて高い・・ということになります。

また、令和2年9月15日「老人の日」に厚生労働省が発表したデータでは、100歳以上の人口が初めて8万人を超えて、そのうち88%が女性でした。つまり、女性のほうが、人生の経費は増加傾向にありということです。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

考え方(2):預金金利の変化

平成の初め頃、セレブの間では「死ぬときは1億円の預金を残して死ぬのが目標。金利6%で年間600万円の利息と年金があれば、妻は死ぬまでぜいたくな暮らしができるから」と、語り継がれていたそうです。

1990年前後、定期預金の金利は6%前後ありました。しかし今は、空前の低金利時代。メガバンクの大口定期預金に1億円預けていても、金利は0.002%で年2000円。これでは、増やすことはできません。

仮に2000万円預金があったと仮定して、92歳まで生きた場合を想定して考えてみましょう。

考え方(3):ケーススタディで考えてみる

今回は、下記を想定してみましょう。

<想定>

年金受給額:夫婦で22万円

月間経費 :一家で月平均30万円

預 金 :2000万円

寿 命 :夫88歳・妻92歳

年 齢 :同じ年

上記を見てわかるように、年金受給額22万円 – 月間平均経費30万円=▲8万円で、毎月8万円不足するのがわかります。1年間で不足する金額は96万円です。現在の預金金利を想定すると、1年間に400円程度の金利なので、金利で増えることは考えないとしましょう。

その際、預金原資2000万円の寿命は、20年間(余り80万円)となります。20年後の夫婦の年齢は85歳。夫の想定寿命はあと3年間、妻の想定寿命はあと7年間あるのです。この夫婦の場合、85歳で「老後破綻」の可能性がある! という考えになります。

まず、大切なことは「自分の場合はどうしたら良いのか」ということを考えることです。人の事例を読み「自分の場合はどうなるのか」ということを考えてみてください。

では、この夫婦が「老後破綻」を回避するにはどうしたら良いのでしょうか? 後編では、『老後資金』の作り方についてお伝えします。

執筆者:寺門美和子

ファイナンシャルプランナー、相続診断士